[이호 기자의 마켓ON]BBB급 두산에너빌리티, 회사채 수요예측서 목표액 5배 가까이 자금 확보

- 동아일보

-

입력 2024년 2월 19일 16시 33분

공유하기

글자크기 설정

19일 투자은행(IB) 업계에 따르면 두산에너빌리티는 총 500억 원 모집에 2480억 원의 매수 주문을 받았다. 2년물 400억 원 모집에 1550억 원, 3년물 100억 원 모집에 930억 원의 자금이 몰렸다.

두산에너빌리티는 개별 민간채권 평가회사 평균금리(민평 금리) 기준 ±30bp(베이시스포인트·1bp=0.01%포인트)의 금리를 제시해 2년물은 ―179bp, 3년물은 ―150bp에 모집 물량을 채웠다.

1962년에 설립된 두산에너빌리티는 발전 및 담수 설비, 주단조품 제조 등의 사업을 하고 있다. 최대주주는 회사지분 30.5%를 보유한 ㈜두산이다.

이호 기자의 마켓ON >

구독

이런 구독물도 추천합니다!

-

프리미엄뷰

구독

-

인터뷰

구독

-

행복 나눔

구독

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

트럼프 안 겁내는 스페인…공습 협조 거부하고 무역 협박도 무시

-

2

배우 이상아 애견카페에 경찰 출동…“법 개정에 예견된 일”

-

3

세계 최초 이란 ‘드론 항모’, 알고보니 한국산?

-

4

병걸리자 부모가 산에 버린 딸, ‘연 500억 매출’ 오너 됐다

-

5

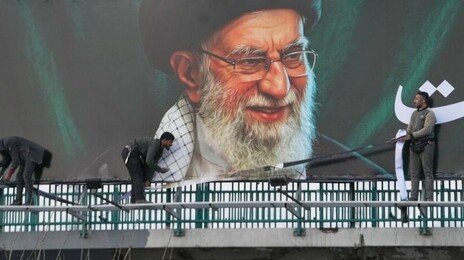

하메네이 장례식 연기…이란 “전례 없는 인파 우려”

-

6

하메네이 사망에 ‘트럼프 댄스’ 환호…이란 여성 정체 밝혀졌다

-

7

“배런을 전쟁터로”…트럼프 아들 입대 촉구 SNS 확산

-

8

美국방 “폭탄 무제한 비축…이틀내 이란 영공 완전 장악할것”

-

9

오세훈, 국힘 공천 받으려면 ‘1대1 결선’ 거쳐야 할듯

-

10

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

1

‘증시 패닉’ 어제보다 더했다…코스피 12%, 코스닥 14% 폭락

-

2

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

3

“혁명수비대 업은 강경파” vs “빈살만식 개혁 가능”…하메네이 차남 엇갈린 평가

-

4

주가 폭락에…코스피·코스닥 서킷브레이커 발동

-

5

“한국 교회 큰 위기…설교 강단서 복음의 본질 회복해야”

-

6

李 “檢 수사·기소권으로 증거조작…강도·살인보다 나쁜 짓”

-

7

국힘 또 ‘징계 정치’… 한동훈과 대구行 8명 윤리위 제소

-

8

정청래 “조희대, 사법개혁 저항군 우두머리냐? 사퇴도 타이밍 있다”

-

9

李 “필리핀 대통령에 수감된 한국인 마약왕 인도 요청”

-

10

[김순덕 칼럼]‘삼권장악 대통령’으로 역사에 기록될 텐가

트렌드뉴스

-

1

트럼프 안 겁내는 스페인…공습 협조 거부하고 무역 협박도 무시

-

2

배우 이상아 애견카페에 경찰 출동…“법 개정에 예견된 일”

-

3

세계 최초 이란 ‘드론 항모’, 알고보니 한국산?

-

4

병걸리자 부모가 산에 버린 딸, ‘연 500억 매출’ 오너 됐다

-

5

하메네이 장례식 연기…이란 “전례 없는 인파 우려”

-

6

하메네이 사망에 ‘트럼프 댄스’ 환호…이란 여성 정체 밝혀졌다

-

7

“배런을 전쟁터로”…트럼프 아들 입대 촉구 SNS 확산

-

8

美국방 “폭탄 무제한 비축…이틀내 이란 영공 완전 장악할것”

-

9

오세훈, 국힘 공천 받으려면 ‘1대1 결선’ 거쳐야 할듯

-

10

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

1

‘증시 패닉’ 어제보다 더했다…코스피 12%, 코스닥 14% 폭락

-

2

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

3

“혁명수비대 업은 강경파” vs “빈살만식 개혁 가능”…하메네이 차남 엇갈린 평가

-

4

주가 폭락에…코스피·코스닥 서킷브레이커 발동

-

5

“한국 교회 큰 위기…설교 강단서 복음의 본질 회복해야”

-

6

李 “檢 수사·기소권으로 증거조작…강도·살인보다 나쁜 짓”

-

7

국힘 또 ‘징계 정치’… 한동훈과 대구行 8명 윤리위 제소

-

8

정청래 “조희대, 사법개혁 저항군 우두머리냐? 사퇴도 타이밍 있다”

-

9

李 “필리핀 대통령에 수감된 한국인 마약왕 인도 요청”

-

10

[김순덕 칼럼]‘삼권장악 대통령’으로 역사에 기록될 텐가

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[이호 기자의 마켓ON]SK에코플랜트, 최대 2600억 원 규모 회사채 발행](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0