공유하기

[연령별 맞춤 재테크]<8>재산상속 앞둔 60대

-

입력 2003년 3월 2일 18시 56분

글자크기 설정

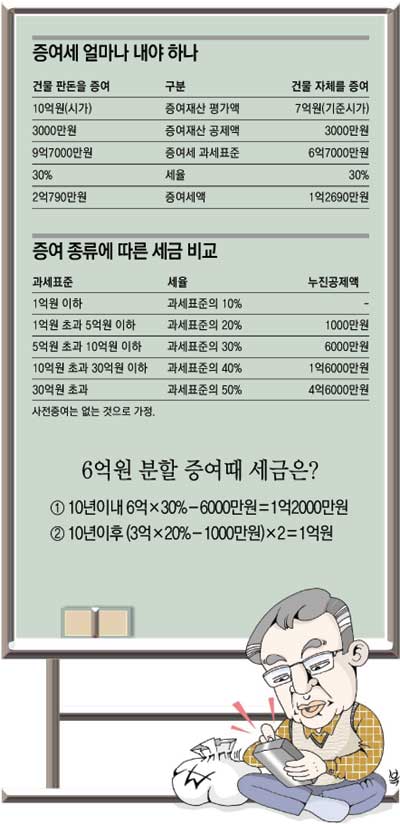

▽증여는 미리미리〓증여세를 줄이기 위해서는 ‘10년’이라는 기간의 의미와 ‘누진세’의 특성을 잘 새겨둬야 한다.

배우자나 자녀에게 여러 번 증여를 하게 되면 10년 동안 증여한 금액을 모두 합산해 다시 증여세를 매긴다. 또 사망으로 인한 상속인 경우에도 10년 안에 증여한 재산을 모두 상속 재산에 포함해 과세한다.

예를 들어 1993년 10월 1일부터 자녀들에게 재산을 나눠줬다면 2003년 9월 30일까지 증여한 재산을 모두 합쳐 다시 세금을 물리는 것이다.

증여세는 누진세다. 증여한 금액이 클수록 세율이 높아진다. 따라서 장기간에 걸쳐 미리미리 증여를 해두는 게 좋다.

이씨가 1993년에 3억원을 증여하고, 2003년에 3억원을 또 증여한다면 세금은 10년 동안 증여한 6억원을 기준으로 매긴다. 5억원 초과 10억원 이하인 증여액(과세표준)에 대해서는 30%의 세율이 적용된다. 여기에 누진공제액 6000만원을 빼면 이씨가 내야 할 세금은 1억2000만원이다.(6억원×30%-6000만원=1억2000만원)

하지만 1993년에 3억원을 증여하고, 10년이 지난 2004년에 3억원을 증여한다면 3억원 각각에 대해 20%의 세율을 적용 받는다. 3억원의 20%(6000만원)에서 누진공제액 1000만원을 빼면 5000만원. 3억원을 두 번 증여했기 때문에 각각에 대한 세금을 더하면 총 1억원이다.

10년이라는 기간에 따라 2000만원의 차이가 생긴다.

▽저평가 재산을 증여하라〓실제 가치보다 낮게 평가된 주식이 매력적이듯 증여 대상도 저평가된 자산이 좋다. 특히 부동산은 매각 대금을 증여하느냐, 실물 그대로 주느냐에 따라 세금이 달라진다.

현행 증여세법에서는 재산을 증여하는 경우에는 시가로 평가하도록 규정하고 있다. 그러나 시가를 알 수 없을 때는 정부 고시가액으로 평가한다. 토지는 개별공시지가, 건물은 건물기준시가, 아파트는 국세청 고시가액이 적용된다.

이들 고시가액은 모두 시세의 60∼80%를 반영하고 있다. 따라서 부동산 자체를 증여하는 게 이익이다.

이씨가 시가 10억원짜리 상가건물을 증여한다고 가정하자.

상가를 팔아 그 돈을 자녀들에게 준다면 증여재산 평가액은 10억원. 공제액 3000만원을 뺀 증여세 과세표준은 9억7000만원이다. 여기에 붙는 세율은 30%. 2억9100만원에서 누진공제액 6000만원을 빼면 증여세액은 2억3100만원이다.(9억7000만원×30%-6000만원)

만약 이씨가 증여한 뒤 3개월 안에 관할 세무서에 신고하면 10%의 신고세액공제를 받는다. 따라서 최종적인 세금은 2억790만원이다.

반면 상가건물 자체를 증여한다면 건물기준시가에 따라 증여재산평가액을 7억원으로 낮출 수 있다. 똑같은 계산방법에 따르면 이씨가 내야 할 세금은 1억2690만원으로 줄어든다.

따라서 8100만원을 절세하는 효과를 얻는다.

▽금융상품 투자는 위험관리에 초점〓은퇴를 준비하는 60대 고액자산가라면 공격적인 투자보다는 갖고 있는 돈을 어떻게 지키느냐에 중점을 둬야 한다.

주식형 상품 등 위험상품에 대한 투자 비중은 총금융자산의 10∼30% 선에서 유지하는 게 좋다.

또한 틈새형 상품에도 관심을 둘 만하다. 소액 투자자와 달리 고액자산가들은 각 금융기관이 취급하는 틈새상품 가운데 정기예금보다 수익이 높은 상품을 선택할 기회가 많기 때문이다.

이를 위해서는 은행들이 운영하고 있는 프라이빗뱅킹팀 등을 활용해 정확한 상담을 받는 게 필요하다.(도움말=김성협 하나은행 재테크팀장, 김근호 세무사)

|

고기정기자 koh@donga.com

연령별 맞춤 재테크 >

-

광화문에서

구독

-

이진한의 메디컬리포트

구독

-

정성갑의 공간의 재발견

구독

트렌드뉴스

-

1

오세훈 “장동혁 물러나야” 직격…지방선거 전열 흔들리는 국힘

-

2

李, 로봇 도입 반대한 현대차노조 겨냥 “거대한 수레 피할수 없다”

-

3

장동혁, 강성 지지층 결집 선택… 오세훈도 나서 “張 물러나라”

-

4

“밀약 여부 밝혀야”…與의원에 보낸 국무위원 ‘합당 메시지’ 포착

-

5

[사설]장동혁, 한동훈 제명… 공멸 아니면 자멸의 길

-

6

한동훈 다음 스텝은…➀법적 대응 ➁무소속 출마 ➂신당 창당

-

7

국방부, 계엄 당일 국회 침투한 김현태 前707단장 파면

-

8

K방산 또 해냈다…한화, 노르웨이에 ‘천무’ 1조원 규모 수출

-

9

세결집 나서는 韓, 6월 무소속 출마 거론

-

10

[오늘의 운세/1월 30일]

-

1

오세훈 “장동혁 물러나야” 직격…지방선거 전열 흔들리는 국힘

-

2

장동혁, 결국 한동훈 제명…국힘 내홍 격랑속으로

-

3

한동훈 “기다려달라, 반드시 돌아올것…우리가 보수 주인”

-

4

홍준표 “김건희 도이치 굳이 무죄? 정치판 모르는 난해한 판결”

-

5

李 “국민의견 물었는데…설탕세 시행 비난은 여론조작 가짜뉴스”

-

6

유엔사 “DMZ법, 정전협정서 韓 빠지겠다는것” 이례적 공개 비판

-

7

‘소울메이트’서 정적으로…장동혁-한동훈 ‘파국 드라마’

-

8

한동훈 다음 스텝은…➀법적 대응 ➁무소속 출마 ➂신당 창당

-

9

[속보]장동혁 국힘 지도부, 한동훈 제명 확정

-

10

국방부, 계엄 당일 국회 침투한 김현태 前707단장 파면

트렌드뉴스

-

1

오세훈 “장동혁 물러나야” 직격…지방선거 전열 흔들리는 국힘

-

2

李, 로봇 도입 반대한 현대차노조 겨냥 “거대한 수레 피할수 없다”

-

3

장동혁, 강성 지지층 결집 선택… 오세훈도 나서 “張 물러나라”

-

4

“밀약 여부 밝혀야”…與의원에 보낸 국무위원 ‘합당 메시지’ 포착

-

5

[사설]장동혁, 한동훈 제명… 공멸 아니면 자멸의 길

-

6

한동훈 다음 스텝은…➀법적 대응 ➁무소속 출마 ➂신당 창당

-

7

국방부, 계엄 당일 국회 침투한 김현태 前707단장 파면

-

8

K방산 또 해냈다…한화, 노르웨이에 ‘천무’ 1조원 규모 수출

-

9

세결집 나서는 韓, 6월 무소속 출마 거론

-

10

[오늘의 운세/1월 30일]

-

1

오세훈 “장동혁 물러나야” 직격…지방선거 전열 흔들리는 국힘

-

2

장동혁, 결국 한동훈 제명…국힘 내홍 격랑속으로

-

3

한동훈 “기다려달라, 반드시 돌아올것…우리가 보수 주인”

-

4

홍준표 “김건희 도이치 굳이 무죄? 정치판 모르는 난해한 판결”

-

5

李 “국민의견 물었는데…설탕세 시행 비난은 여론조작 가짜뉴스”

-

6

유엔사 “DMZ법, 정전협정서 韓 빠지겠다는것” 이례적 공개 비판

-

7

‘소울메이트’서 정적으로…장동혁-한동훈 ‘파국 드라마’

-

8

한동훈 다음 스텝은…➀법적 대응 ➁무소속 출마 ➂신당 창당

-

9

[속보]장동혁 국힘 지도부, 한동훈 제명 확정

-

10

국방부, 계엄 당일 국회 침투한 김현태 前707단장 파면

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[연령별 맞춤 재테크]재산상속 앞둔 60대](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0