경남銀 내부통제 또 구멍… 횡령 이어 ‘불법 차명거래’ 제재

- 동아일보

공유하기

글자크기 설정

장모 명의 주식-실명확인 위반 등

금융위, 은행-직원에 과태료 부과

은행 “재발 방지” 내부통제팀 신설

당국, 금융권 부동산PF 대출 점검

BNK경남은행의 전 지점장 A 씨는 자신의 명의가 아닌 장모 명의의 차명 계좌를 이용해 53일에 걸쳐 주식 투자를 했다. 은행 임직원은 금융투자판매업 직무를 겸하기 때문에 반드시 본인 명의로 주식을 매매해야 하는데 다른 사람 명의를 썼다. 또 매매 명세를 분기별로 보고해야 하지만 A 씨는 통지 의무 역시 이행하지 않았다. 금융당국은 A 씨에게 과태료 1050만 원을 부과했다.

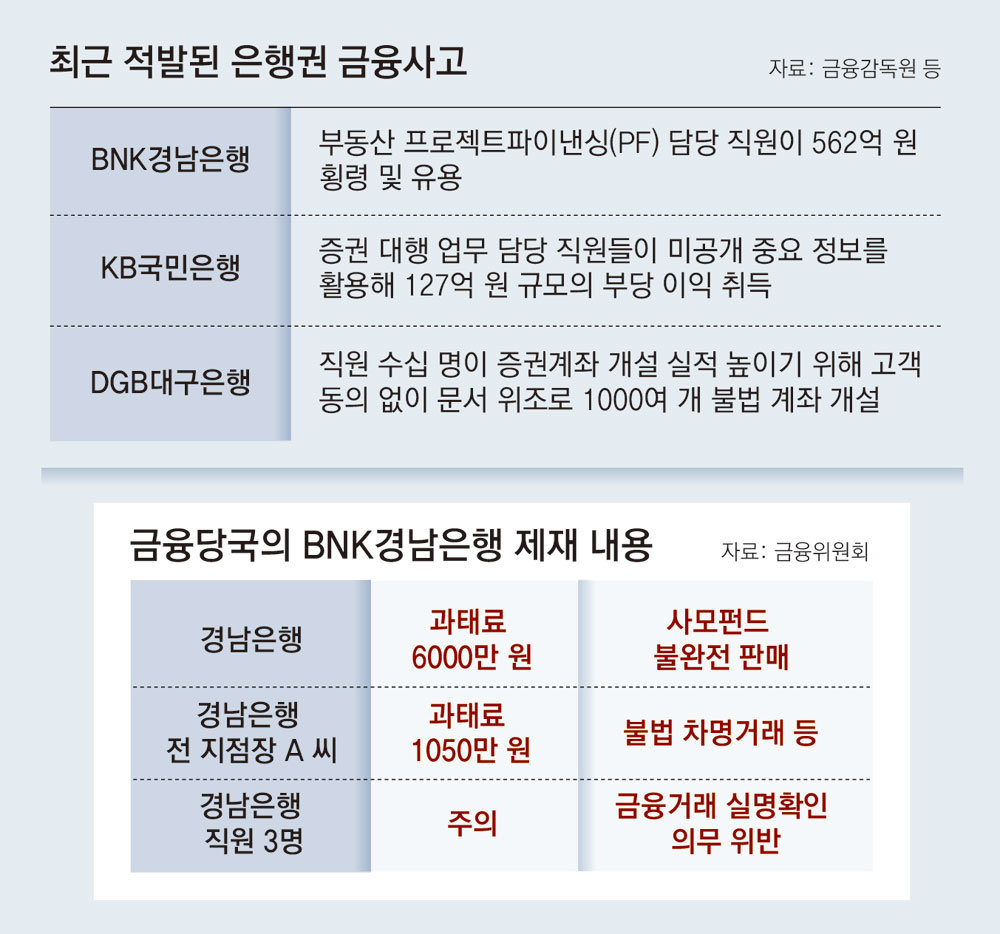

500억 원대 규모의 횡령 사건이 발생했던 경남은행이 이번에는 사모펀드 불완전판매와 직원의 불법 차명 거래 등의 이유로 금융당국의 제재를 받았다. 최근 은행권의 금융사고가 이어지는 가운데 금융당국은 유사 사례를 막기 위해 저축은행업계를 포함한 전 금융권의 부동산 프로젝트파이낸싱(PF) 대출 점검을 진행 중이다.

20일 금융권에 따르면 금융위원회는 제12차 정례회의에서 A 씨에 대한 조치를 포함해 경남은행에 과태료 6000만 원을 부과하고 선임 프라이빗뱅커(PB) 등 직원 3명에게 주의 조치를 내렸다. 경남은행에 대한 부문검사로 이들 기관 및 임직원을 적발한 금융감독원이 6월 금융위에 보고한 제재안에 따른 것이다.

직원들의 실명 확인 의무 위반 사례도 있었다. 경남은행의 3개 영업점에서는 집합투자증권 계좌 3건을 개설하는 과정에서 명의인이 내점하지 않았는데도 정당한 위임 관련 서류나 실명 확인 증표 없이 명의인이 직접 방문한 것처럼 계좌를 개설했다.

최근 경남은행에서는 금융사고가 지속적으로 발생하면서 부실한 내부통제를 지적하는 목소리가 커지고 있다. 경남은행의 한 직원은 2007년부터 약 15년간 부동산 프로젝트파이낸싱(PF) 대출 업무를 담당하며 562억 원을 횡령·유용한 사실이 드러난 바 있다. 횡령 사고가 터지자 경남은행은 내부통제 시스템을 혁신하고 금융사고 재발 방지 대책 마련을 전담하는 ‘내부통제분석팀’을 뒤늦게 신설하기로 했다.

금융당국은 유사 사례를 막기 위해 전 금융권을 대상으로 부동산 PF 자금관리에 대한 실태 점검에 나섰다. 금감원은 저축은행 차주에게 직접 연락해 PF 대출 잔액을 일일이 확인하는 등 강도 높은 점검을 진행하고 있다. 최근 KB저축은행(94억 원)과 모아저축은행(59억 원), 한국투자저축은행(8억 원) 등 저축은행들에선 PF 관련 횡령 사건이 발생했고, 올해에도 흥국저축은행과 오투저축은행이 금감원으로부터 부동산 PF 관련 경영유의사항을 통보받은 바 있다.

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

손흥민, 메시와 첫 맞대결서 판정승…7만명 관중 기립박수

-

2

[천광암 칼럼]장동혁은 대체 왜 이럴까

-

3

‘헝가리 귀화’ 김민석 “한국 사랑했지만…스케이트는 인생의 전부”

-

4

급매 나오는 강남, 현금부자 ‘줍줍’…대출 막힌 강북은 버티기

-

5

車-반도체 떨고있나…‘트럼프 무기’ 품목관세, 배경엔 무역확장법 232조

-

6

최태원 “SK하이닉스 1000억달러 영업이익, 1000억달러 손실될 수도”

-

7

韓 ‘프리덤 실드’ 축소 제안에 美 난색…DMZ 이어 한미동맹 갈등 노출

-

8

볼보 761만원, 테슬라 940만원 ‘뚝’…전기차 ‘가격 전쟁’ 불 붙었다

-

9

“잠들어서 먼저 간다” 죽은 피해자에 카톡…접촉인물 전수 조사

-

10

[횡설수설/김창덕]테러 시나리오 주고받은 챗GPT, 쉬쉬한 오픈AI

-

1

“장동혁 사퇴” “분열 행위”…‘尹 절연’ 거부에 원외당협 정면 충돌

-

2

李 “다주택자 압박하면 전월세 불안? 기적의 논리”

-

3

韓 ‘프리덤 실드’ 축소 제안에 美 난색…DMZ 이어 한미동맹 갈등 노출

-

4

야상 입은 이정현, ‘계엄 연상’ 지적에 “뻥도 그정도면 병”

-

5

국힘 전현직 당협위원장 20여명, ‘절윤 거부’ 장동혁에 사퇴 촉구

-

6

‘면직’ 산림청장, 술 취해 무법질주…보행자 칠뻔, 車 2대 ‘쾅’

-

7

목줄 없이 산책하던 반려견 달려들어 50대 사망…견주 실형

-

8

[사설]범보수마저 경악하게 한 張… ‘尹 절연’ 아닌 ‘당 절단’ 노리나

-

9

러시아 “韓, ‘우크라 무기 지원’ 동참하면 보복하겠다”

-

10

조승래 “8곳 단체장 ‘무능한 尹키즈’…6·3 선거서 퇴출할 것”

트렌드뉴스

-

1

손흥민, 메시와 첫 맞대결서 판정승…7만명 관중 기립박수

-

2

[천광암 칼럼]장동혁은 대체 왜 이럴까

-

3

‘헝가리 귀화’ 김민석 “한국 사랑했지만…스케이트는 인생의 전부”

-

4

급매 나오는 강남, 현금부자 ‘줍줍’…대출 막힌 강북은 버티기

-

5

車-반도체 떨고있나…‘트럼프 무기’ 품목관세, 배경엔 무역확장법 232조

-

6

최태원 “SK하이닉스 1000억달러 영업이익, 1000억달러 손실될 수도”

-

7

韓 ‘프리덤 실드’ 축소 제안에 美 난색…DMZ 이어 한미동맹 갈등 노출

-

8

볼보 761만원, 테슬라 940만원 ‘뚝’…전기차 ‘가격 전쟁’ 불 붙었다

-

9

“잠들어서 먼저 간다” 죽은 피해자에 카톡…접촉인물 전수 조사

-

10

[횡설수설/김창덕]테러 시나리오 주고받은 챗GPT, 쉬쉬한 오픈AI

-

1

“장동혁 사퇴” “분열 행위”…‘尹 절연’ 거부에 원외당협 정면 충돌

-

2

李 “다주택자 압박하면 전월세 불안? 기적의 논리”

-

3

韓 ‘프리덤 실드’ 축소 제안에 美 난색…DMZ 이어 한미동맹 갈등 노출

-

4

야상 입은 이정현, ‘계엄 연상’ 지적에 “뻥도 그정도면 병”

-

5

국힘 전현직 당협위원장 20여명, ‘절윤 거부’ 장동혁에 사퇴 촉구

-

6

‘면직’ 산림청장, 술 취해 무법질주…보행자 칠뻔, 車 2대 ‘쾅’

-

7

목줄 없이 산책하던 반려견 달려들어 50대 사망…견주 실형

-

8

[사설]범보수마저 경악하게 한 張… ‘尹 절연’ 아닌 ‘당 절단’ 노리나

-

9

러시아 “韓, ‘우크라 무기 지원’ 동참하면 보복하겠다”

-

10

조승래 “8곳 단체장 ‘무능한 尹키즈’…6·3 선거서 퇴출할 것”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0