비트코인-이더리움 고점대비 반토막… 루나사태 이상 충격 올수도

- 동아일보

-

입력 2022년 6월 15일 03시 00분

공유하기

글자크기 설정

[위태로운 코인 시장]

美업체 셀시우스, 자산 출금 중단… 투자자 상환요구 쇄도에 비상조치

이더리움, 코인 예치땐 이자-재투자… 하락장선 지급능력 부족 순환 불가

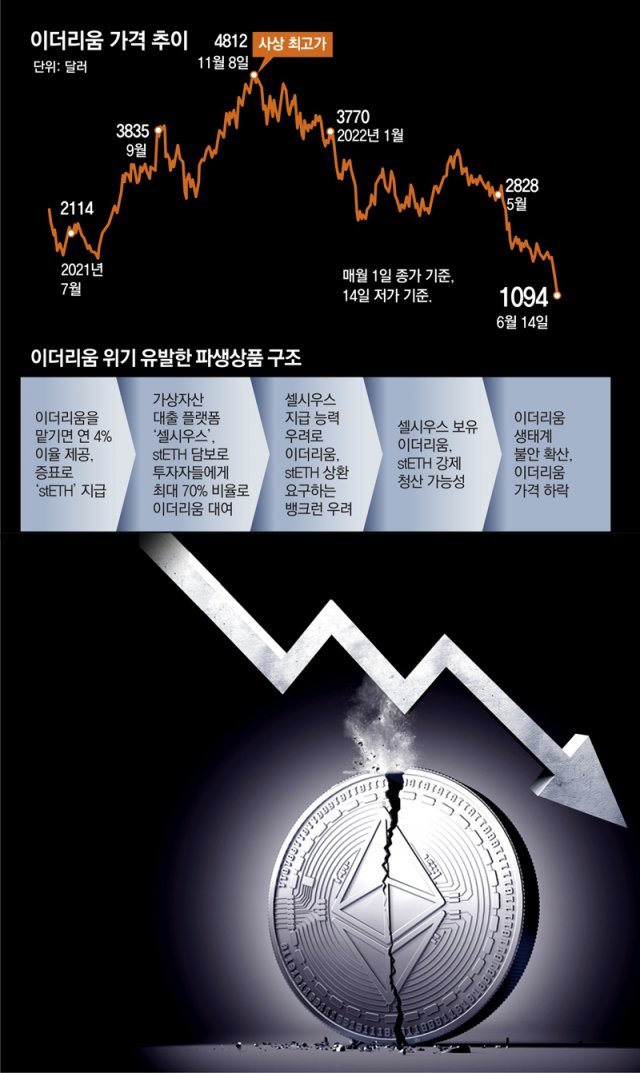

작년 11월 4812달러서 1094달러로… “파생구조 문제… 휴지조각 안될 것”

비트코인도 3000만원선 무너져

미국발 긴축 공포로 글로벌 증시가 약세를 보이는 가운데 비트코인과 이더리움 등 주요 가상자산 가치도 고점 대비 절반 이하로 폭락하고 있다. 특히 2020년 이후 이어진 코인 상승장에서 우후죽순으로 늘어난 이더리움 관련 파생상품들이 최근 하락장에서 코인시장을 ‘폭락 소용돌이’로 이끄는 뇌관이 될 수 있다는 우려가 나온다. 이더리움이 전체 가상자산 시장에서 비트코인 다음으로 규모가 큰 코인인 만큼 시장 충격이 ‘루나 사태’ 이상으로 커질 수 있다는 불안도 증가하고 있다.

○ 이더리움, ‘제2의 루나’ 되나

14일 가상자산 업계에 따르면 미국의 코인 예금·대출 플랫폼인 ‘셀시우스네트워크’는 전날(현지 시간) 고객 자산에 대한 출금을 중단시켰다. 보유한 이더리움 자산이 한꺼번에 청산될 위기에 처했기 때문이다. 셀시우스가 보유한 총자산은 31조 원에 이른다.

셀시우스의 위기는 최근 이더리움 가격이 급락하면서 본격화됐다. 그동안 투자자들은 이더리움을 은행 격인 ‘리도파이낸스’에 맡겨 연 4% 이율의 수익을 올리고, 증표로 ‘스테이킹이더리움(stETH)’도 받았다. 그런데 이 stETH를 셀시우스에 맡기면 최대 70% 비율로 이더리움을 받을 수 있다. 이 이더리움을 다시 ‘리도파이낸스’에 맡기는 형태를 반복해 이자를 중복해서 받았다.

문제는 하락장에서는 이 같은 순환이 이뤄지지 않는다는 것이다. 셀시우스는 그동안 가상화폐를 예금할 경우 18%대의 이자를 지급하겠다며 170만 명의 예금자를 끌어모았는데 최근 루나, 테라 폭락 사태를 겪으며 셀시우스의 이자 지급 능력에 대한 의문이 생겨났다. 이에 기존에 이더리움과 stETH 등을 맡겼던 투자자들의 상환 요구가 몰리며 셀시우스의 ‘뱅크런’ 우려가 커졌고, 셀시우스가 보유한 이더리움과 stETH 등이 강제 청산돼 시장으로 쏟아질 것이란 불안으로 이어졌다.

미국 블룸버그는 “루나·테라 사태로 이미 흔들린 가상화폐 시장이 셀시우스의 실패로 더욱 악화됐다”며 “전체 가상자산 시장에 전염 효과가 커질 수 있다”고 우려했다.

○ 글로벌 코인 시총 1조 달러 아래로

14일 가상자산 정보사이트 코인마켓캡에 따르면 오후 3시 반 현재 이더리움 가격은 24시간 전보다 8% 내린 1227달러에 거래됐다. 지난해 11월 4812달러까지 치솟았던 이더리움 가격은 이날 한때 1094달러까지 떨어지며 지난해 1월 12일(1043달러) 이후 1년 반 만에 최저 수준으로 내려가기도 했다.

비트코인도 11.29% 내린 2만2558달러에 거래됐다. 국내 업비트에서도 이날 이더리움이 140만 원대까지 내려갔고, 비트코인도 2020년 12월 이후 처음으로 2700만 원대까지 추락하며 심리적 마지노선으로 여겨지는 3000만 원 선을 내줬다.

지난해 11월 2조8390억 달러까지 치솟았던 가상자산 시장의 전체 시가총액도 9492억2209만 달러로 쪼그라들며 작년 2월 이후 1년 4개월 만에 1조 달러 밑으로 떨어졌다. 다만 블록체인 컨설팅 회사 블리츠랩스의 김동환 이사는 “당분간 셀시우스발 가격 조정이 있을 수 있지만, 파생 구조상의 문제인 만큼 이더리움이 루나처럼 휴지조각이 되진 않을 것”이라고 전망했다.

가상화폐 투자 광풍 >

구독

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

“나는 절대 안 먹는다”…심장 전문의가 끊은 음식 3가지

-

2

‘암살자’ B-2 이어 ‘죽음의 백조’ B-1B 떴다…美 “이란 미사일시설 초토화”

-

3

세계 최초 이란 ‘드론 항모’, 알고보니 한국산?

-

4

병걸리자 부모가 산에 버린 딸, ‘연 500억 매출’ 오너 됐다

-

5

[단독]“거부도 못해” 요양병원 ‘콧줄 환자’ 8만명

-

6

전쟁 터지자 ‘매도 폭탄’, 코스피 5900선 붕괴…매도 사이드카 발동

-

7

최민희 의원, ‘재명이네 마을’서 영구 강퇴 당했다

-

8

“합격, 연봉1억2000만원” 4분 뒤 “채용 취소합니다”…法, 부당 해고 판결

-

9

“뇌에 칩 심겠다”…시각장애 韓유튜버, 머스크 임상실험 지원

-

10

“장동혁 서문시장 동선 따라 걸은 한동훈…‘압도한다’ 보여주려”[정치를 부탁해]

-

1

‘尹 훈장’ 거부한 교장…3년만에 李대통령 훈장 받고 “감사”

-

2

최민희 의원, ‘재명이네 마을’서 영구 강퇴 당했다

-

3

[단독]“거부도 못해” 요양병원 ‘콧줄 환자’ 8만명

-

4

나라 곳간지기에 與 4선 박홍근… ‘비명횡사’ 박용진 총리급 위촉

-

5

‘암살자’ B-2 이어 ‘죽음의 백조’ B-1B 떴다…美 “이란 미사일시설 초토화”

-

6

기획예산처 장관 박홍근 지명…‘이화영 변호인’ 정일연, 권익위원장

-

7

전쟁 터지자 ‘매도 폭탄’, 코스피 5900선 붕괴…매도 사이드카 발동

-

8

한동훈 “나를 탄핵의 바다 건너는 배로 써달라…출마는 부수적 문제”

-

9

드론 수백대 줄지어…이란, 무기 터널 공개 ‘전쟁 능력’ 과시

-

10

트럼프, 마두로때처럼 ‘親美 이란’ 노림수… 체제 전복도 언급

트렌드뉴스

-

1

“나는 절대 안 먹는다”…심장 전문의가 끊은 음식 3가지

-

2

‘암살자’ B-2 이어 ‘죽음의 백조’ B-1B 떴다…美 “이란 미사일시설 초토화”

-

3

세계 최초 이란 ‘드론 항모’, 알고보니 한국산?

-

4

병걸리자 부모가 산에 버린 딸, ‘연 500억 매출’ 오너 됐다

-

5

[단독]“거부도 못해” 요양병원 ‘콧줄 환자’ 8만명

-

6

전쟁 터지자 ‘매도 폭탄’, 코스피 5900선 붕괴…매도 사이드카 발동

-

7

최민희 의원, ‘재명이네 마을’서 영구 강퇴 당했다

-

8

“합격, 연봉1억2000만원” 4분 뒤 “채용 취소합니다”…法, 부당 해고 판결

-

9

“뇌에 칩 심겠다”…시각장애 韓유튜버, 머스크 임상실험 지원

-

10

“장동혁 서문시장 동선 따라 걸은 한동훈…‘압도한다’ 보여주려”[정치를 부탁해]

-

1

‘尹 훈장’ 거부한 교장…3년만에 李대통령 훈장 받고 “감사”

-

2

최민희 의원, ‘재명이네 마을’서 영구 강퇴 당했다

-

3

[단독]“거부도 못해” 요양병원 ‘콧줄 환자’ 8만명

-

4

나라 곳간지기에 與 4선 박홍근… ‘비명횡사’ 박용진 총리급 위촉

-

5

‘암살자’ B-2 이어 ‘죽음의 백조’ B-1B 떴다…美 “이란 미사일시설 초토화”

-

6

기획예산처 장관 박홍근 지명…‘이화영 변호인’ 정일연, 권익위원장

-

7

전쟁 터지자 ‘매도 폭탄’, 코스피 5900선 붕괴…매도 사이드카 발동

-

8

한동훈 “나를 탄핵의 바다 건너는 배로 써달라…출마는 부수적 문제”

-

9

드론 수백대 줄지어…이란, 무기 터널 공개 ‘전쟁 능력’ 과시

-

10

트럼프, 마두로때처럼 ‘親美 이란’ 노림수… 체제 전복도 언급

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0