공유하기

[마스터 PB의 재테크 어드바이스]등산에 비유한 개인연금 가입 적기

- 동아일보

글자크기 설정

20, 30대 들면 ‘평지 걷기’… 60대에 들면 ‘절벽 오르기’

즉시연금에 유입되는 자금 규모는 베이비부머의 은퇴와 맞물려 더욱 커졌습니다. 작년까지만 해도 즉시연금에는 월 5000억∼6000억 원의 자금만 들어왔지만 올해 들어 지금까지 무려 4조 원이나 유입됐습니다.

많은 분이 우려하는 것처럼 세제 개편 후 연금 비과세 혜택이 완전히 없어진 것은 아닙니다. 1인당 2억 원까지는 비과세이고 10년 이내 인출하지 않은 연금보험이나 종신보험도 여전히 비과세 혜택이 남아 있습니다.

최근 대학생들은 대개 한 해 정도는 휴학을 해서 5년 만에 졸업을 합니다. 남자들은 군대를 갔다 오면 빨라야 27세, 늦으면 30세 정도에 직장생활을 시작합니다. 일반 기업의 정년이 53∼58세라는 점을 고려해 평균 55세까지 일을 한다고 치면 25년 정도가 수입이 있는 시기로 계산됩니다.

평균수명의 증가로 100세 시대라는 점을 감안하면 초반 25∼30년은 부모에게 의지해 살고, 그 다음 25∼30년은 스스로 번 수입으로 살고, 나머지 45∼50년은 벌어 놓은 수입으로 살아야 하는 것입니다.

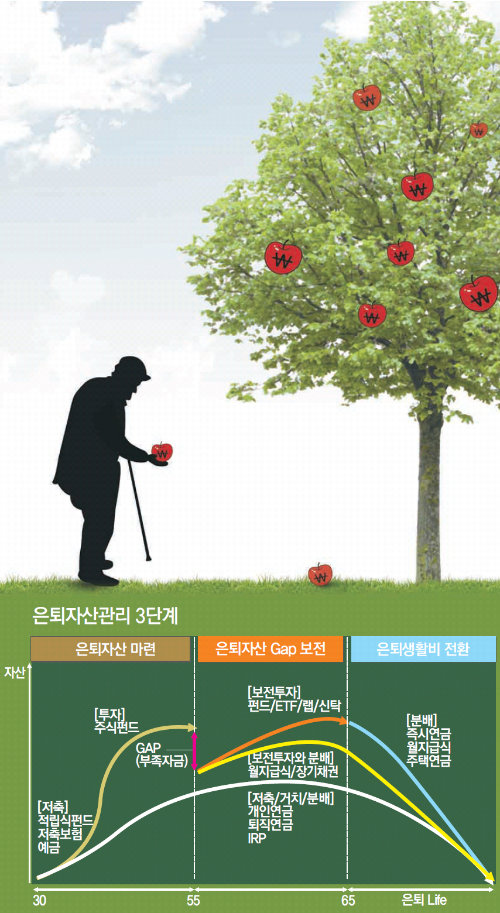

30∼55세 수입이 있는 기간에 결혼하고 집 사고 차 사고 자녀 교육도 시키면서 은퇴 자금까지 마련해야 한다는 사실. 어느 것 하나 간과해서는 안 되는데, 대부분은 다급한 현안에 부딪혀 은퇴 이후 자금 마련에 소홀해지기 쉽습니다.

이렇게 국민연금, 퇴직연금 등의 자금이 은퇴 이후 수입의 근간이 되고는 있지만 대개의 경우 생활비 전부를 충당하기는 어려운 실정입니다. 따라서 개인연금을 통해 나머지 필요자금을 확보해야 합니다.

개인연금을 언제 준비하느냐 하는 것은 산에 오르는 것에 비유되기도 하는데요. 20, 30대부터 준비하는 것은 평탄한 산을 오르는 것과 같고, 40대에 준비하는 것은 경사가 있는 산을 오르는 것이고, 50대부터 준비하는 것은 경사도 높고 돌도 많은 험한 산을 오르는 것과 같으며, 60대에 준비하는 것은 절벽을 오르는 것과 같다고 합니다. 연금의 준비는 직장생활을 시작하는 그 순간부터 연금주머니를 만들어 준비하는 것이 바람직하다고 하겠습니다.

그리고 은퇴 직후 5∼10년은 여전히 건강하고, 이전의 생활습관을 유지하면서 사회적 관계를 계속해 나가기 때문에 생활비가 줄어들지 않는 특징이 있습니다. 사용 가능한 생활비가 부족하게 될 경우 동선을 제약 받게 되므로 이때의 현금 흐름에 특별히 주의를 기울여야 합니다. 국민연금 지급 시기는 연령에 따라 다른데 대략 60∼65세 때부터 받게 돼 그 이전에 필요한 현금은 퇴직연금계좌를 활용하거나 개인연금을 활용하는 것이 좋습니다.

어떤 경우라도 국민연금은 포기해선 안 됩니다. 은퇴 이후 각종 연금에서 받는 현금은 땀 흘린 뒤 마시는 달콤한 한 모금의 물과 같습니다. 평균수명이 늘고 있는 지금 상황에서는 더더욱 그러합니다.

백혜진 삼성증권 역삼중앙지점장

트렌드뉴스

-

1

배우 얼굴 가린다고…아기 폭우 맞히며 촬영, ‘학대’ 논란

-

2

與서 김어준 저격 “정치의도 담긴 여론조사는 위험”

-

3

이해찬 前 총리 시신 운구 절차 완료…27일 오전 한국 도착

-

4

“李는 2인자 안둬…조국 러브콜은 정청래 견제용” [정치를 부탁해]

-

5

미국 스타였던 스키 여제, 중국 대표로 올림픽 나선다

-

6

이재용 차에서 포착된 음료수…전해질 많다는 ‘이것’이었다

-

7

“전격 숙청된 중국군 2인자 장유샤, 핵무기 정보 美 유출 혐의”

-

8

국힘 지도부 “한동훈, 제명 확정 기다리는 듯”…29일 결론 가능성

-

9

간헐적 단식, 정말 효과 있을까? 과학의 ‘냉정한 결론’[건강팩트체크]

-

10

[단독]통일교측 “행사에 尹 와주면 최소 10만달러”…실제로 갔다

-

1

이해찬 前총리 시신 서울대병원 빈소로…31일까지 기관·사회장

-

2

트럼프 “韓 車-상호관세 25%로 원복…韓국회 입법 안해”

-

3

한동훈 “김종혁 탈당권유, 北수령론 같아…정상 아냐”

-

4

협상끝난 국가 관세복원 처음…조급한 트럼프, 韓 대미투자 못박기

-

5

李 “아이 참, 말을 무슨”…국무회의서 국세청장 질책 왜?

-

6

李대통령, 직접 훈장 들고 이해찬 前총리 빈소 조문

-

7

與 “통과시점 합의 없었다” vs 국힘 “與, 대미투자특별법 미적”

-

8

李 “힘 세면 바꿔준다? 부동산 비정상 버티기 안돼”

-

9

주호영 “한동훈 징계 찬성·반대 문자 절반씩 날아와”

-

10

이해찬 前 총리 시신 운구 절차 완료…27일 오전 한국 도착

트렌드뉴스

-

1

배우 얼굴 가린다고…아기 폭우 맞히며 촬영, ‘학대’ 논란

-

2

與서 김어준 저격 “정치의도 담긴 여론조사는 위험”

-

3

이해찬 前 총리 시신 운구 절차 완료…27일 오전 한국 도착

-

4

“李는 2인자 안둬…조국 러브콜은 정청래 견제용” [정치를 부탁해]

-

5

미국 스타였던 스키 여제, 중국 대표로 올림픽 나선다

-

6

이재용 차에서 포착된 음료수…전해질 많다는 ‘이것’이었다

-

7

“전격 숙청된 중국군 2인자 장유샤, 핵무기 정보 美 유출 혐의”

-

8

국힘 지도부 “한동훈, 제명 확정 기다리는 듯”…29일 결론 가능성

-

9

간헐적 단식, 정말 효과 있을까? 과학의 ‘냉정한 결론’[건강팩트체크]

-

10

[단독]통일교측 “행사에 尹 와주면 최소 10만달러”…실제로 갔다

-

1

이해찬 前총리 시신 서울대병원 빈소로…31일까지 기관·사회장

-

2

트럼프 “韓 車-상호관세 25%로 원복…韓국회 입법 안해”

-

3

한동훈 “김종혁 탈당권유, 北수령론 같아…정상 아냐”

-

4

협상끝난 국가 관세복원 처음…조급한 트럼프, 韓 대미투자 못박기

-

5

李 “아이 참, 말을 무슨”…국무회의서 국세청장 질책 왜?

-

6

李대통령, 직접 훈장 들고 이해찬 前총리 빈소 조문

-

7

與 “통과시점 합의 없었다” vs 국힘 “與, 대미투자특별법 미적”

-

8

李 “힘 세면 바꿔준다? 부동산 비정상 버티기 안돼”

-

9

주호영 “한동훈 징계 찬성·반대 문자 절반씩 날아와”

-

10

이해찬 前 총리 시신 운구 절차 완료…27일 오전 한국 도착

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![‘망한 브랜드’라더니…Y2K 열풍 타고 기적처럼 살아났다 [트렌드 발굴소]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2025/11/28/132861840.3.png)

댓글 0