아시아나 매각 결국 ‘노 딜’… 6년만에 다시 채권단 관리체제로

- 동아일보

-

입력 2020년 9월 12일 03시 00분

공유하기

글자크기 설정

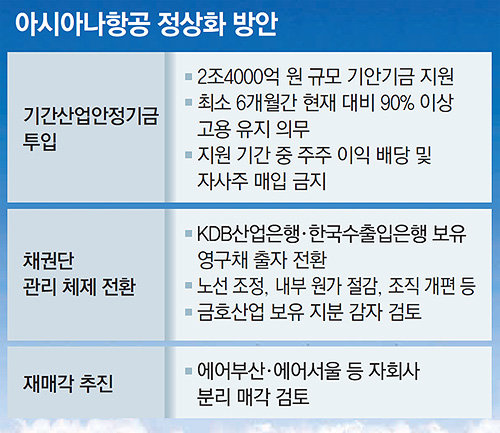

채권단, 기안기금 2.4조 긴급수혈… 사업구조개편 등 경영정상화 추진

이르면 내년 재매각 시도하기로

정부-국책銀 통해 총 5.7조 지원… “부실기업 세금연명 재연” 지적

영구채 출자전환-대주주 감자 검토, 현산과 계약금 반환소송전도 예고

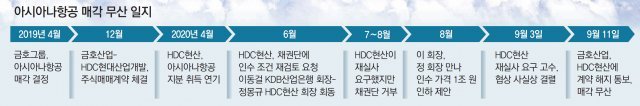

HDC현대산업개발에 아시아나항공을 넘기는 매각 협상이 최종 불발됐다. 지난해 12월 HDC현산이 아시아나항공을 2조5000억 원에 사기로 한 지 9개월 만에 원점으로 돌아간 것이다. 이로써 아시아나항공은 다시 KDB산업은행 중심의 채권단 관리 체제에 들어가게 됐다.

채권단은 2조4000억 원의 기간산업안정기금(기안기금)을 긴급 수혈해 유동성 위기의 급한 불을 끈 뒤 사업구조 개편, 조직 쇄신 등 본격적인 구조조정에 나설 방침이다. 이런 기업 정상화 작업을 거쳐 이르면 내년 아시아나항공 재매각을 시도하기로 했다.

○ 2조4000억 원 투입… 6년 만에 또 채권단 관리

정부는 11일 산업경쟁력강화 관계장관회의를 열어 아시아나항공을 채권단 관리 체제에 두는 방안을 의결했다. 아시아나항공이 채권단 관리를 받는 건 2014년 12월 이후 6년 만이다. 회의 직후 아시아나항공 대주주인 금호산업은 인수 우선협상대상자였던 HDC현산에 매각 협상 종료를 공식 통보했다.

여기에 이번 매각 무산으로 재무 상태가 급격히 악화되는 금호그룹 계열사 금호고속도 사실상 채권단 관리에 들어가 연말까지 4000억 원을 지원받는다.

○ 연말 출자 전환, 대주주 감자 가능성

채권단은 기안기금으로 유동성을 투입한 데 이어 자구 계획을 본격화할 방침이다. 최대현 산은 부행장은 “아시아나항공 기업가치 제고를 위해 경영 컨설팅을 진행하겠다. 결과에 따라 노선 조정, 내부 원가 절감, 조직 개편 등의 자구 계획이 나올 것”이라고 했다.

금호산업과 HDC현산은 매각 불발의 책임을 서로에게 돌리고 있어 계약금 2500억 원을 둘러싼 소송에 돌입할 것으로 보인다. HDC현산 측은 “금호산업의 선행조건 미충족으로 거래가 무산됐다”며 “소송 외에는 답이 없다”고 했다.

일각에서는 아시아나항공, 금호고속이라는 부실기업을 살리는 데 다시 대규모의 국민 세금이 투입되는 일이 재연됐다는 지적이 나온다.

김형민 kalssam35@donga.com·김도형·김호경 기자

트렌드뉴스

-

1

“이스라엘 꾐에 빠져 이란 때렸나”…대리전 의혹에 美여론 들썩

-

2

‘람보르길리’ 김길리, 샤넬 모델로 변신…“새로운 모습 발견”

-

3

“노출 장면도 안무처럼 짜…손숙 할머니는 민망하다고 해”

-

4

美국방차관 “한국이 北 상대 재래식 대응 책임지기로 합의”

-

5

이란 “하메네이 시신, 기도 광장에 안치해 일반 공개”

-

6

이스라엘 “F-35 아디르 전투기로 이란 YAK-130 격추”

-

7

‘증시 패닉’ 어제보다 더했다…코스피 12%, 코스닥 14% 폭락

-

8

경찰 허벅지에 290만원 ‘툭’…음주운전 여성의 최후

-

9

논길서 30대女 숨진채 발견…땅엔 흉기 꽂혀있었다

-

10

혜리 ‘77억→145억 건물 매각설’에 “전혀 사실 아니다”

-

1

‘증시 패닉’ 어제보다 더했다…코스피 12%, 코스닥 14% 폭락

-

2

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

3

“혁명수비대 업은 강경파” vs “빈살만식 개혁 가능”…하메네이 차남 엇갈린 평가

-

4

주가 폭락에…코스피·코스닥 서킷브레이커 발동

-

5

“한국 교회 큰 위기…설교 강단서 복음의 본질 회복해야”

-

6

李 “檢 수사·기소권으로 증거조작…강도·살인보다 나쁜 짓”

-

7

국힘 또 ‘징계 정치’… 한동훈과 대구行 8명 윤리위 제소

-

8

‘공천헌금’ 의혹 강선우·김경 동시 구속…“증거 인멸 염려”

-

9

정청래 “조희대, 사법개혁 저항군 우두머리냐? 사퇴도 타이밍 있다”

-

10

李 “필리핀 대통령에 수감된 한국인 마약왕 인도 요청”

트렌드뉴스

-

1

“이스라엘 꾐에 빠져 이란 때렸나”…대리전 의혹에 美여론 들썩

-

2

‘람보르길리’ 김길리, 샤넬 모델로 변신…“새로운 모습 발견”

-

3

“노출 장면도 안무처럼 짜…손숙 할머니는 민망하다고 해”

-

4

美국방차관 “한국이 北 상대 재래식 대응 책임지기로 합의”

-

5

이란 “하메네이 시신, 기도 광장에 안치해 일반 공개”

-

6

이스라엘 “F-35 아디르 전투기로 이란 YAK-130 격추”

-

7

‘증시 패닉’ 어제보다 더했다…코스피 12%, 코스닥 14% 폭락

-

8

경찰 허벅지에 290만원 ‘툭’…음주운전 여성의 최후

-

9

논길서 30대女 숨진채 발견…땅엔 흉기 꽂혀있었다

-

10

혜리 ‘77억→145억 건물 매각설’에 “전혀 사실 아니다”

-

1

‘증시 패닉’ 어제보다 더했다…코스피 12%, 코스닥 14% 폭락

-

2

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

3

“혁명수비대 업은 강경파” vs “빈살만식 개혁 가능”…하메네이 차남 엇갈린 평가

-

4

주가 폭락에…코스피·코스닥 서킷브레이커 발동

-

5

“한국 교회 큰 위기…설교 강단서 복음의 본질 회복해야”

-

6

李 “檢 수사·기소권으로 증거조작…강도·살인보다 나쁜 짓”

-

7

국힘 또 ‘징계 정치’… 한동훈과 대구行 8명 윤리위 제소

-

8

‘공천헌금’ 의혹 강선우·김경 동시 구속…“증거 인멸 염려”

-

9

정청래 “조희대, 사법개혁 저항군 우두머리냐? 사퇴도 타이밍 있다”

-

10

李 “필리핀 대통령에 수감된 한국인 마약왕 인도 요청”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0