공유하기

양도세 물고 팔까, 증여세 물고 줄까

-

입력 2006년 4월 24일 03시 01분

글자크기 설정

○ 6월부터 세금 부담 크게 늘어

6월 1일을 기준으로 부과되는 올해 종합부동산세는 과세 기준금액이 기존의 9억 원 초과(공시가격 기준)에서 6억 원 초과로 대폭 강화됐다. 3개였던 세율 구간도 6억∼9억 원(1%), 9억∼20억 원(1.5%), 20억∼100억 원(2%), 100억 원 초과(3%) 등 4구간으로 조정됐다. 과세표준 적용률도 공시가격의 50%에서 70%로 높아지고 세금 부담 상한선은 전년 대비 1.5배에서 3배로 확대됐다. 과세 방법도 개인별 합산에서 가구별 합산으로 변경됐다.

또 내년 1월부터는 1가구 2주택 양도소득세가 50% 단일세율로 부과된다. 1가구 2주택자는 장기보유 특별공제도 안 되기 때문에 올해를 넘겨 집을 팔면 세금이 크게 늘어난다.

최근 재경부가 만든 고가주택 양도세 부담 분석 자료에 따르면 공시가격 6억 원이 넘는 고가 주택 2채를 가진 사람이 내년에 1채를 팔면 1주택자에 비해 최고 6.5배의 양도세를 내야 한다.

부동산 및 세제 전문가들은 이런 점을 고려해 집을 처분할 생각이 있으면 6월 1일 이전에 파는 것이 좋다고 조언한다.

○ 팔까, 아니면 물려줄까

집을 처분하려고 결심하더라도 양도세를 물고 팔 것인지 증여세를 물고 자녀에게 물려줄 것인지 판단하기 쉽지 않다.

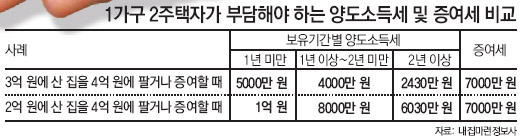

9억 원짜리 강남지역 아파트와 4억 원짜리 강북지역 아파트를 갖고 있는 1가구 2주택자 A 씨를 보자. 강북지역 아파트를 3억 원에 사서 4억 원에 판다면 보유기간에 따라 양도세 부담이 달라진다. 구입한 지 1년 미만이라면 세율 50%가 적용돼 양도세는 5000만 원. 1년 이상∼2년 미만이라면 4000만 원(40%), 2년 이상이면 2430만 원(9∼36%)이 된다.

이 집을 증여할 때 증여세는 보유기간에 관계없이 7000만 원. 직계 자녀에게 증여할 경우에는 과표에서 일부를 공제해 주기 때문에 증여세는 6400만 원 정도로 다소 줄어든다.

양쪽을 비교해 볼 때 보유기간에 관계없이 집을 팔아 양도세를 내는 쪽이 이득이다.

4억 원짜리 강북지역 아파트를 2억 원에 샀다면 계산이 달라진다. 양도차익 2억 원에 대해 1년 미만 보유라면 양도세는 1억 원, 1∼2년이면 8000만 원, 2년 이상이면 6030만 원이다. 증여세는 보유기간에 관계없이 7000만 원 정도.

이 경우 2년 이상 보유했다면 파는 편이 낫고 2년 미만이라면 증여하는 것이 유리하다. 다만 만 30세 미만으로 미혼, 소득이 없는 자녀는 동일가구로 간주돼 증여를 해도 여전히 1가구 2주택으로 분류된다는 점을 고려해야 한다. 최근에는 전세보증금이나 채무를 집과 함께 자녀에게 넘기는 ‘부담부 증여’에 대한 관심이 높다. 2억 원에 사서 4억 원으로 시가가 오른 아파트가 2억 원짜리 전세를 끼고 있다면 부담부 증여를 할 수 있다.

이 경우 증여세는 3000만 원으로 줄고 전세보증금(채무) 2억 원에 대한 양도세를 따로 내야 한다. 보유기간이 2년 이상일 경우 양도세가 2430만 원으로 양도세와 증여세를 합한 금액이 5430만 원. 증여할 때보다 적은 세금으로 자녀에게 집을 물려줄 수 있다.

물론 앞으로 집값이 크게 오르면 상황이 달라진다. A 씨가 2억 원에 샀던 아파트가 2년 뒤 7억 원으로 오른다면 양도차익은 5억 원이 된다. 이때 50%인 2억5000만 원을 양도세로 내더라도 2억5000만 원의 이익이 남는다.

내집마련정보사 함영진 정보팀장은 “양도냐, 증여냐의 선택기준은 양도차익과 보유기간, 시가 등에 따라 달라지는 만큼 전체적인 상황을 종합적으로 판단해 자기 사정에 맞춰 결정해야 한다”고 조언했다.

|

박중현 기자 sanjuck@donga.com

| 주택 보유세 부담 비교 (단위: 원) | ||||||

| 구분 | 6억 원 | 10억 원 | 15억 원 | 20억 원 | 40억 원 | |

| 2005년 | 재산세 | 193만8000 | 343만8000 | 531만3000 | 718만8000 | 1468만8000 |

| 종합부동산세 | - | 30만 | 180만 | 330만 | 2130만 | |

| 전체 보유세 | 193만8000 | 373만8000 | 711만3000 | 1048만8000 | 3598만8000 | |

| 2006년 | 재산세 | 193만8000 | 343만8000 | 531만3000 | 718만8000 | 1468만8000 |

| 종합부동산세 | - | 258만 | 738만 | 1218만 | 3978만 | |

| 전체 보유세 | 193만8000 | 601만8000 | 1269만3000 | 1936만8000 | 5446만8000 | |

| 2007년 | 재산세 | 193만8000 | 343만8000 | 531만3000 | 718만8000 | 1468만8000 |

| 종합부동산세 | - | 312만 | 882만 | 1452만 | 4692만 | |

| 전체 보유세 | 193만8000 | 655만8000 | 1413만3000 | 2170만8000 | 6160만8000 | |

| 2008년 | 재산세 | 216만3000 | 381만3000 | 586만7000 | 793만8000 | 1618만8000 |

| 종합부동산세 | - | 354만 | 999만 | 1644만 | 5304만 | |

| 전체 보유세 | 216만3000 | 735만3000 | 1585만7000 | 2437만8000 | 6922만8000 | |

| 2009년 | 재산세 | 238만8000 | 418만8000 | 643만8000 | 868만8000 | 1768만8000 |

| 종합부동산세 | - | 396만 | 1116만 | 1836만 | 5916만 | |

| 전체 보유세 | 238만8000 | 814만8000 | 1759만8000 | 2704만8000 | 7684만8000 | |

| 재산세에는 부가세인 지방교육세(재산세의 20%), 도시계획세(재산세 과표의 0.15%)가 포함. 종합부동산세에는 부가세인 농특세(종부세의 20%)가 포함. 자료: 재정경제부 | ||||||

트렌드뉴스

-

1

배우 이상아 애견카페에 경찰 출동…“법 개정에 예견된 일”

-

2

세계 최초 이란 ‘드론 항모’, 알고보니 한국산?

-

3

자다 소변보러 화장실 ‘들락날락’…전립선 아닌 ‘이 문제’?

-

4

병걸리자 부모가 산에 버린 딸, ‘연 500억 매출’ 오너 됐다

-

5

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

6

이란 “첨단무기 손도 안댔다” 트럼프 “영원히 전쟁 가능”…장기전 가나

-

7

李 “필리핀 대통령에 수감된 한국인 마약왕 인도 요청”

-

8

“어서 타”, 이번엔 김승연…美-이란전쟁에 ‘회장님 밈’ 방산주로

-

9

“나는 절대 안 먹는다”…심장 전문의가 끊은 음식 3가지

-

10

돈-칼 모두 쥔 ‘하메네이 문지기’…시위대 강경진압 주도

-

1

“혁명수비대 업은 강경파” vs “빈살만식 개혁 가능”…하메네이 차남 엇갈린 평가

-

2

“정파적 우편향 사상, 신앙과 연결도 신자 가스라이팅도 안돼”

-

3

“한국 교회 큰 위기…설교 강단서 복음의 본질 회복해야”

-

4

주가 폭락에…코스피·코스닥 서킷브레이커 발동

-

5

韓증시 아직 못믿나…중동전 터지자 외국인 5조원 ‘썰물’

-

6

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

7

李 “檢 수사·기소권으로 증거조작…강도·살인보다 나쁜 짓”

-

8

‘공천헌금’ 의혹 강선우·김경 동시 구속…“증거 인멸 염려”

-

9

정청래 “조희대, 사법개혁 저항군 우두머리냐? 사퇴도 타이밍 있다”

-

10

미스 이란 출신 모델 “하메네이 사망, 많은 국민이 기뻐해”

트렌드뉴스

-

1

배우 이상아 애견카페에 경찰 출동…“법 개정에 예견된 일”

-

2

세계 최초 이란 ‘드론 항모’, 알고보니 한국산?

-

3

자다 소변보러 화장실 ‘들락날락’…전립선 아닌 ‘이 문제’?

-

4

병걸리자 부모가 산에 버린 딸, ‘연 500억 매출’ 오너 됐다

-

5

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

6

이란 “첨단무기 손도 안댔다” 트럼프 “영원히 전쟁 가능”…장기전 가나

-

7

李 “필리핀 대통령에 수감된 한국인 마약왕 인도 요청”

-

8

“어서 타”, 이번엔 김승연…美-이란전쟁에 ‘회장님 밈’ 방산주로

-

9

“나는 절대 안 먹는다”…심장 전문의가 끊은 음식 3가지

-

10

돈-칼 모두 쥔 ‘하메네이 문지기’…시위대 강경진압 주도

-

1

“혁명수비대 업은 강경파” vs “빈살만식 개혁 가능”…하메네이 차남 엇갈린 평가

-

2

“정파적 우편향 사상, 신앙과 연결도 신자 가스라이팅도 안돼”

-

3

“한국 교회 큰 위기…설교 강단서 복음의 본질 회복해야”

-

4

주가 폭락에…코스피·코스닥 서킷브레이커 발동

-

5

韓증시 아직 못믿나…중동전 터지자 외국인 5조원 ‘썰물’

-

6

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

7

李 “檢 수사·기소권으로 증거조작…강도·살인보다 나쁜 짓”

-

8

‘공천헌금’ 의혹 강선우·김경 동시 구속…“증거 인멸 염려”

-

9

정청래 “조희대, 사법개혁 저항군 우두머리냐? 사퇴도 타이밍 있다”

-

10

미스 이란 출신 모델 “하메네이 사망, 많은 국민이 기뻐해”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0