공유하기

[내 나이 60엔 어떻게 사나]1부<4·끝>실전 전략 이렇게

-

입력 2005년 9월 24일 03시 06분

글자크기 설정

▼빚 갚는것 급하지 않다▼

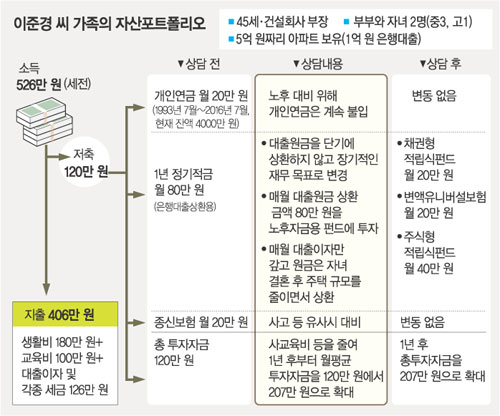

이준경(李俊卿·45) 정영선(鄭映宣·41) 씨 부부는 이번 주에만 세 번 싸웠다. 지난해 말 은행에서 돈을 빌려 산 아파트 때문.

“그러게 왜 무리해서 집을 사자고 한 거요? 집값이 내릴 거라잖아.”(이 씨)

“대출조건을 고정금리가 아닌 변동금리로 한 건 당신이잖아요. 이제 금리가 오른다는데….”(정 씨)

이 씨 부부는 아파트 담보 대출 원금을 갚기 위해 월 소득 526만 원의 15%인 80만 원을 매달 적금통장에 넣고 있다.

고등학교 1학년인 딸과 중학교 3학년인 아들의 학원비, 생활비, 대출이자, 세금 등을 빼면 여윳돈이 월 40만 원밖에 안 된다.○ 은퇴 후 시나리오 지금 당장 짜라

60세에 직장을 그만둘 것으로 추정되는 이 씨 부부가 현재 생활비 수준을 유지하려면 은퇴 후 월 250만 원, 연간 3000만 원(현재 가치)이 필요하다. 여기엔 매달 110만 원의 국민연금 수령액이 포함돼 있다.

이 씨가 81세에 사망한다고 가정해 보자. 은퇴 후 부부가 함께 사는 21년간 필요한 생활비는 4억9988만 원. 매년 물가가 3%씩 오른다고 가정한 생활비를 현재 가치로 환산한 금액이다.

“제가 먼저 죽으면 아내는 어떻게 해요?” 남편은 혹시 혼자 남게 될지도 모를 아내의 노후 생활이 몹시 걱정이다.

재무컨설팅회사인 우재룡(禹在龍) FP넷 대표이사는 “은퇴 후 계획의 핵심은 아내가 혼자 생활할 돈을 마련하는 것”이라고 말했다.

아내가 10년 정도 혼자 사는 데 드는 비용은 1억2280만 원. 결국 이 씨의 은퇴 후 31년간 생활자금으로 모두 6억2268만 원이 필요한 셈이다.

이 씨가 남은 직장생활 15년간 매년 2478만 원씩 투자해 연 7%대의 수익률을 올리면 이 정도 돈을 마련할 수 있다.

○ 대출금, 집 팔아서 갚는 게 유리

은퇴 후 생활자금을 만들기 위해 이 씨는 매달 207만 원(연 2478만 원)을 금융상품에 투자해야 한다.

월 소득(526만 원) 중 15%를 아파트 대출금 상환에 쓰는 현재 방식으론 투자 여력이 생기기 어렵다. 우선 대출원금 상환을 위해 매달 적금을 붓는 80만 원을 수익률 높은 금융상품에 투자하는 게 좋다. 대출원금은 나중에 직장을 그만둔 뒤 지금 살고 있는 아파트를 팔아서 갚으면 된다.

월 100만 원이나 되는 사교육비도 줄여야 한다. 가정 재무설계 전문업체인 ‘파이낸피아’ 임계희(任癸熙) 대표는 “지금 상태로는 자녀의 대학 학비를 마련하기도 어렵다”고 지적했다.○ 위험 감수해야 돈 번다

현재 이 씨 부부가 투자하는 금융상품은 정기예금과 개인연금, 종신보험 등 3가지. 안정성만 추구했기 때문에 연간 기대수익률이 3.5% 선에 그친다.

전문가들은 월 투자원금 중 60%는 수익률이 높은 주식 관련 금융상품에 넣고, 나머지 40%를 개인연금 등 채권 관련 상품에 투자하라고 조언한다. 그래야 연 7% 안팎의 수익률을 낼 수 있다.

주식 관련 상품은 주식형 적립식 펀드, 변액유니버설보험, 해외주식투자펀드 등이 대표적이다. 채권형 상품에는 채권형 펀드, 개인연금, 정기예금 등이 포함된다.

임 대표는 “앞으로 들어오는 수입은 부동산이 아닌 적립형 금융상품에 분산 투자해야 은퇴 자금을 마련할 수 있다”고 말했다.

홍수용 기자 legman@donga.com

김창원 기자 changkim@donga.com

▼내집 마련 서둘것 없다▼

|

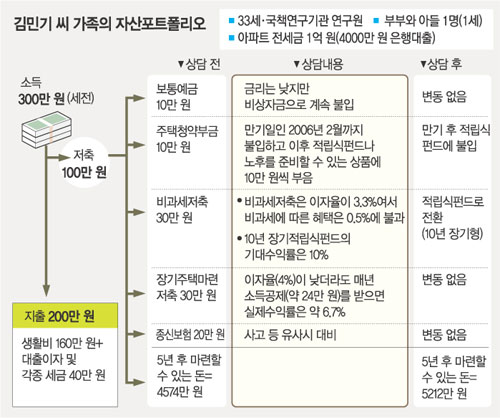

“그래도 집을 먼저 사두는 것이 낫지 않을까요.”(김민기·金民基·33, 송은하·宋恩瑕·30 씨 부부)

“안정적인 노후 생활을 위해 집은 꼭 필요하죠. 그러나 내 집 마련을 조금 늦추면 수익이 높은 쪽으로 여유자금을 돌릴 수 있어요.” (푸르덴셜생명 오종윤·吳宗倫 라이프플래너)

올해 결혼 3년째인 김 씨 부부는 3년 안에 2억 원짜리 아파트를 마련하겠다는 목표를 세웠다. 지난해 아기가 태어나면서 지출이 만만찮게 늘었지만 3년 안에 목돈 4000만 원을 만들겠다는 각오다.

현재 살고 있는 서울 관악구 봉천동의 아파트 전세금 6000만 원을 합쳐 종자돈 1억 원을 만들고 부족한 돈은 은행대출과 친지의 도움을 받을 계획이다. 그러나 김 씨 부부는 최근 집값이 안정세를 보이고 있는 데다 일부 지역에서는 떨어지는 조짐까지 보인다는 뉴스를 접하고 혼란스러워졌다. ○ 수익률 높은 금융상품으로 자산 옮겨야

“이자비용 등을 빼고도 높은 수익률이 보장될 정도로 집값이 오르고 있으면 내 집 마련을 서두르는 게 맞지만 상황이 많이 달라졌어요.”

김 씨 부부의 포트폴리오를 점검한 오 씨는 이 같은 진단을 내렸다.

그는 또 “고령화의 진전으로 2017년경부터는 한국의 절대인구가 줄어들 전망이어서 부동산 매물은 늘고 수요는 줄어 부동산 자산가치가 하락할 가능성도 있다”면서 “자산의 100%가 부동산인 데다 은행 빚까지 안고 있는 것은 위험하다”고 충고했다.

오 씨가 추천하는 대안은 무리한 내 집 마련을 늦추고 자금을 장기 펀드상품에 투자하라는 것. 자산을 단기로 운용하면 수익률이 떨어지는 채권형 상품밖에는 투자할 만한 곳이 없다는 게 그의 설명이다.

실제로 김 씨의 현재 포트폴리오를 보면 김 씨는 소득에서 지출을 빼고 남은 100만 원을 보통예금, 종신보험, 주택청약부금, 비과세저축, 장기주택마련저축 등으로 나눠 운용하고 있다. 70만 원을 연 수익률이 4%도 안 되는 채권형 상품에 넣고 있는 셈이다.

김 씨가 3년 후 모을 수 있는 돈을 계산해 보면 이자 136만 원과 원금 2520만 원을 합쳐 2656만 원에 불과하다. ○ 젊을수록 주식형 펀드 비중을 늘려라

오 씨는 우선 다달이 30만 원씩 넣고 있는 비과세저축을 해지하고 5년 이상 주식형 적립식 펀드로 전환할 것을 권했다.

비과세 상품이라고 해도 이자율이 3.3%에 불과하기 때문에 이자율에 이자소득세(15.4%)를 곱해 나오는 비과세의 실질적 혜택은 0.5%포인트밖에 되지 않는다. 세금을 내더라도 수익률 자체가 높은 적립식 펀드가 유리하다는 것.

또 매월 10만 원씩 넣는 주택청약부금도 내년 2월 만기가 되면 역시 주식형 적립식 펀드로 갈아타는 게 좋다고 지적했다.

매년 소득공제를 받을 수 있는 장기주택마련저축은 상대적으로 이자율이 높은 데다 안정적이기도 해 그대로 두라고 충고했다.

이렇게 5년 이상을 투자했을 때 받을 수 있는 돈은 모두 5212만 원. 지금의 포트폴리오를 그대로 유지했을 때 5년 후 받을 수 있는 4574만 원보다 700만 원가량이 많다.

오 씨는 “생활비를 현재 수준으로 묶고 해마다 월급 인상분만큼을 펀드 상품에 투자하면 5년 후 만들 수 있는 목돈은 훨씬 많아진다”면서 “김 씨처럼 젊을 때는 장기 펀드에 가입하되 채권보다는 주식 비중을 늘려 공격적인 재테크를 해야 한다”고 조언했다.

김창원 기자 changkim@donga.com

내 나이 60엔 어떻게 사나 >

-

국방 이야기

구독

-

e글e글

구독

-

애널리스트의 마켓뷰

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[내 나이 60엔 어떻게사나]2부‘황혼의 안식처’ 동남아…](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0