공유하기

미국발 ‘모기지 쇼크’…한국 주택담보대출도 혹시?

-

입력 2007년 3월 16일 03시 00분

글자크기 설정

지난해 8월 은행에서 2억 원을 대출받아 서울 성동구에 4억3000만 원에 산 33평형 아파트가 5억 원 정도로 올라줄 때만 해도 흐뭇했다.

그러나 집값 상승의 막차를 탄 횡재 같은 기분은 최근 미국의 ‘서브프라임 모기지(비우량 주택담보대출)’ 부실 충격 이후 싹 가셨다.

이 씨는 5년 거치 후 25년 동안 원리금 분할상환 조건으로 대출받아 현재 매월 이자로 94만 원을 내고 있다. 월급 받아 두 자녀 교육비와 생활비 대기도 빠듯한 형편이다.

변동금리로 돈을 빌렸기 때문에 원금을 함께 갚을 시기에 금리가 오르면 부담은 더 커진다.

만약 국내 집값이 빠르게 떨어지고 금리가 상승하면 이 씨처럼 평범한 봉급생활자는 연체자로 몰릴 수 있다.

한국의 주택담보대출 시장이 안심할 수만은 없는 이유다.

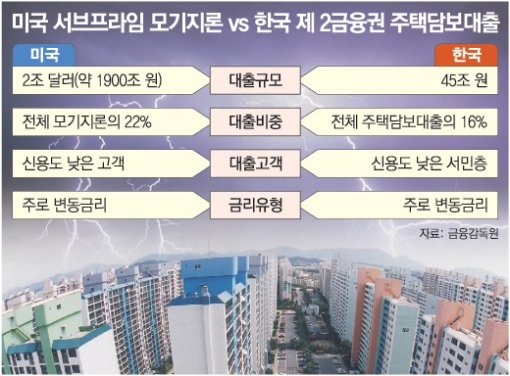

○ 미국과 한국 대출상황은 다르다

일단 국내 금융권은 미국과 한국의 부동산담보 대출상황이 달라 서브프라임 모기지와 유사한 사태가 발생할 가능성이 낮은 것으로 보고 있다.

금융감독원은 14일 “한국은 미국과 달리 주택담보인정비율(LTV)과 총부채상환비율(DTI) 규제가 있어 부실 가능성이 적다”고 밝혔다.

또 모기지론을 주력상품으로 하는 주택금융공사는 15일 “설령 국내 집값이 30% 하락해도 문제없다”고 주장했다.

우리은행 이종휘 수석 부행장은 “은행권의 주택담보대출 연체율은 1%대 미만으로 안정적”이라고 했다.

○ 2금융권 상환능력 급속히 떨어질 수도

하지만 각종 부동산 담보대출 규제를 강화해온 1금융권과는 달리 시가 6억 원 이하 아파트에 대해 DTI 제한 없이 대출해 온 2금융권에 대해서는 불안한 시각을 갖고 있는 금융전문가들이 적지 않다.

신용도가 낮은 2금융권 고객들은 집값이 폭락하고 금리가 오르면 상환 능력이 급속히 떨어진다.

이광상 금융연구원 선임 연구원은 “그동안 2금융권이 저(低)금리 엔화를 빌려 자금을 조달했을 확률이 높다”며 “만약 그렇다면 최근의 ‘엔 캐리 트레이드(저금리의 엔화를 빌려 고금리의 해외자산에 투자하는 것) 청산’ 움직임과 함께 부실 위기를 맞을 수 있다”고 말했다.

이종휘 부행장도 “은행의 LTV 대출(통상 50%)에 더해 추가로 돈을 빌려주고 있는 2금융권이 불안하다”고 했다.

이에 대해 저축은행 관계자는 “저축은행은 통상 1년짜리의 단기로 대출하기 때문에 담보가치 하락에 따른 위험을 피할 수 있어 우려할 만한 사태는 발생하지 않을 것”이라고 밝혔다.

장원재 기자 peacechaos@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0