공유하기

경제전문가 “환율이 가계빚보다 금융 안정에 더 위협적”

- 뉴시스(신문)

글자크기 설정

전문가 66.7%, 금융 리스크로 환율 지목

한은 시스템 리스크 서베이 결과

국내외 금융·경제 전문가들은 우리나라 금융시스템의 가장 큰 위험 요인으로 1400원 후반대의 고환율 등 외환시장의 변동성 확대를 꼽았다. 그동안 부동의 1위 리스크였던 가계부채 문제는 응답 빈도가 낮아졌으나 여전히 주요 취약 요인으로 지목됐다.

한국은행은 23일 이 같은 내용의 ‘시스템 리스크 서베이 결과’를 내놨다. 설문 대상은 국내 금융기관 경영전략·리스크 담당자, 주식·채권·외환·파생상품 운용 및 리서치 담당자, 대학교수와 해외 금융기관 한국투자 담당자 등 총 80명이다. 조사는 지난해 11월부터 12월까지 진행됐으며, 총 75명이 응답해 93.8%의 응답률을 기록했다.

전문가들은 우리나라 금융시스템의 주요 리스크 요인으로 ‘환율 등 국내 외환시장 변동성 확대(66.7%)’를 가장 많이 언급했다. 이어 ‘높은 가계부채 수준(50.7%)’, ‘주요국 통화·경제 정책 관련 불확실성(40.0%)’, ‘글로벌 자산시장 가격조정 가능성(33.3%)’ 등이 뒤를 이었다.

반면 ‘높은 가계부채 수준’과 ‘국내 경기 부진’, ‘수도권 부동산 시장 불안’은 위험 발생 시계가 1~3년 사이인 ‘중기 요인’으로 조사됐다. 가계부채의 경우 응답 빈도가 2023년 하반기 70.1%에서 2024년 61.5%, 이번 조사에서 50.7%로 낮아지는 추세지만, 금융시스템에 미치는 영향력 면에서는 여전히 가장 파급력이 큰 요인으로 평가받았다.

이번 조사에서는 ‘환율 등 국내 외환시장 변동성 확대’(66.7%), ‘글로벌 자산시장 가격조정 가능성’(33.3%), ‘수도권 부동산 시장 불안’(28.0%)이 주요 리스크 요인으로 신규 진입했다. ‘저출생·고령화 등 인구구조 변화’와 ‘자영업자 부실 확대’는 상대적으로 후순위로 밀려났다.

다만 금융시스템의 안정을 저해할 충격이 발생할 가능성은 줄어들었다. 1년 이내 단기 충격 발생 가능성에 대해 ‘높음’ 이상으로 응답한 비중은 12.0%로 전년(15.4%) 대비 하락했다. 중기 충격 가능성 역시 24.0%로 지난 조사(34.6%)보다 큰 폭으로 떨어졌다.

전문가들은 금융시스템의 안정성을 높이기 위해 대내외 불확실성에 대비한 리스크 관리와 정책 신뢰도 및 예측 가능성 강화를 주문했다. 구체적으로는 외환 및 자산시장 안정화와 모니터링 강화, 정책 당국의 명확하고 투명한 의사소통 필요성 등을 제시했다. 또한 가계부채의 안정적 관리와 한계기업에 대한 질서 있는 구조조정 필요성도 언급했다.

[서울=뉴시스]

트렌드뉴스

-

1

“내가 불륜 피해자”…아내 외도 계기로 사설탐정 된 개그맨

-

2

천하람 “장남 부부관계 깨져? 혼인신고 기다려준 완전 효부”

-

3

하버드 의사가 실천하는 ‘뇌 노화 늦추는 6가지 습관’ [노화설계]

-

4

이혜훈 “장남 결혼직후 관계 깨져 함께 살아…이후 다시 좋아져”

-

5

폐암 말기 환자가 40년 더 살았다…‘기적의 섬’ 어디?

-

6

법원 “이진숙 방통위 KBS 이사 7명 임명 무효”

-

7

압수한 비트코인 분실한 檢… 수백억대 추정

-

8

“주차딱지 덕지덕지 뭐냐”…제거비용 200만원 청구한다는 입주민

-

9

트럼프 “그린란드에 골든돔 구축할것…합의 유효기간 무제한”

-

10

재판부, ‘尹 2024년 3월부터 계엄 모의’ ‘제2수사단 구성’ 인정

-

1

수도권급 간-담도-췌장 수술 역량으로 지방 의료 살린다

-

2

현대차 노조 “합의 없인 로봇 단 1대도 안돼”…‘아틀라스’에 위기감

-

3

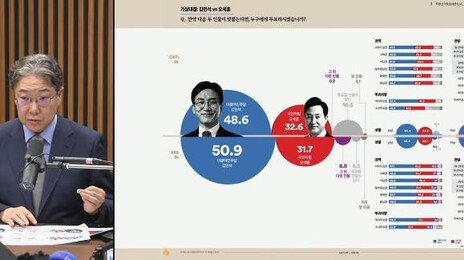

한동훈 제명 결정, 민주-국힘 지지층 모두 “잘했다” 더 많아

-

4

이혜훈 “장남 결혼직후 관계 깨져 함께 살아…이후 다시 좋아져”

-

5

장동혁 양지병원 입원…“단식 8일간 靑·여당 아무도 안왔다”

-

6

[단독]이혜훈 “장남 다자녀 전형 입학” 허위 논란

-

7

민주, 조국당 3∼7% 지지율 흡수해 서울-부산-충청 싹쓸이 노려

-

8

“육해공사 통합, 국군사관대학교 신설” 국방부에 권고

-

9

법원 “이진숙 방통위 KBS 이사 7명 임명 무효”

-

10

홍익표 “李대통령, 장동혁 대표 병문안 지시…쾌유 기원”

트렌드뉴스

-

1

“내가 불륜 피해자”…아내 외도 계기로 사설탐정 된 개그맨

-

2

천하람 “장남 부부관계 깨져? 혼인신고 기다려준 완전 효부”

-

3

하버드 의사가 실천하는 ‘뇌 노화 늦추는 6가지 습관’ [노화설계]

-

4

이혜훈 “장남 결혼직후 관계 깨져 함께 살아…이후 다시 좋아져”

-

5

폐암 말기 환자가 40년 더 살았다…‘기적의 섬’ 어디?

-

6

법원 “이진숙 방통위 KBS 이사 7명 임명 무효”

-

7

압수한 비트코인 분실한 檢… 수백억대 추정

-

8

“주차딱지 덕지덕지 뭐냐”…제거비용 200만원 청구한다는 입주민

-

9

트럼프 “그린란드에 골든돔 구축할것…합의 유효기간 무제한”

-

10

재판부, ‘尹 2024년 3월부터 계엄 모의’ ‘제2수사단 구성’ 인정

-

1

수도권급 간-담도-췌장 수술 역량으로 지방 의료 살린다

-

2

현대차 노조 “합의 없인 로봇 단 1대도 안돼”…‘아틀라스’에 위기감

-

3

한동훈 제명 결정, 민주-국힘 지지층 모두 “잘했다” 더 많아

-

4

이혜훈 “장남 결혼직후 관계 깨져 함께 살아…이후 다시 좋아져”

-

5

장동혁 양지병원 입원…“단식 8일간 靑·여당 아무도 안왔다”

-

6

[단독]이혜훈 “장남 다자녀 전형 입학” 허위 논란

-

7

민주, 조국당 3∼7% 지지율 흡수해 서울-부산-충청 싹쓸이 노려

-

8

“육해공사 통합, 국군사관대학교 신설” 국방부에 권고

-

9

법원 “이진숙 방통위 KBS 이사 7명 임명 무효”

-

10

홍익표 “李대통령, 장동혁 대표 병문안 지시…쾌유 기원”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![하버드 의사가 실천하는 ‘뇌 노화 늦추는 6가지 습관’ [노화설계]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News2/133210626.3.thumb.jpg)

댓글 0