장기저축성보험 비과세 효과 크지만 자녀보험료 대신 냈다면 증여세 부과

《 정모 씨(54)는 경기 장흥에서 유명한 음식점을 하고 있다. 월매출 5000만 원, 순이익이 2000만 원 정도 남는다. 그러다 보니 매년 소득세도 최고세율인 35%로 낸다. 거기다 금융소득 종합과세까지 적용돼 5월이 항상 부담스럽다. 금융소득에 대한 세금을 줄이기 위해 투자했던 해외펀드도 비과세 혜택이 종료되었고 세금우대, 생계형저축 혜택도 점차 한도가 줄어들어 걱정이다. 연말이 다가오니 다른 방법은 없는지 조언을 듣고 싶다. 》금융소득 종합과세란 금융소득이 4000만 원을 넘으면 금융소득을 다른 소득과 합산해 누진세율로 과세하는 것을 말한다. 금융소득이 종합과세 된다고 해서 무조건 세금이 많아지는 것은 아니지만 정 씨처럼 다른 소득이 많아 이미 최고세율이 적용되는 경우에는 세 부담이 크게 늘어날 수 있다. 정 씨는 비과세, 분리과세 상품을 활용해 세 부담을 줄일 필요가 있다.

비과세 상품에서 발생한 금융소득은 소득세가 비과세되므로 세 부담이 없고 금융소득종합과세 대상도 되지 않는다. 대표적으로 장기주택마련저축, 생계형저축, 장기주식형펀드, 장기회사채형펀드, 장기저축성보험 등이 있다. 비과세 상품은 대부분 가입요건이 까다롭고 가입금액에 제한이 있어 비과세 효과에 한계가 있지만 장기저축성보험은 10년 이상 유지한다면 가입요건이나 가입금액에 제한 없이 비과세된다. 해외펀드 비과세 혜택이 종료돼 추가 가입이 부담스럽다면 장기저축성보험을 통해 해외펀드에 투자하면 비과세가 돼 유리하다.

예를 들어 이미 4000만 원이 넘는 이자소득을 올리는 정 씨가 10억 원을 해외펀드에 투자해 9%의 수익이 발생했다고 가정해 보자. 금융소득 9000만 원은 사업소득과 합산돼 38.5%(주민세 포함)의 세율로 과세돼 세금을 3465만 원 부담해야 하므로 실질 세후수익률은 5.53%에 불과하다. 하지만 10억 원을 해외펀드에 투자하는 장기저축성보험에 가입해 9%의 수익이 발생한 경우에는 세금이 전혀 없다. 이 경우 세후수익률이 8.99%로 해외펀드에 바로 투자했을 때보다 3.46%나 높다.

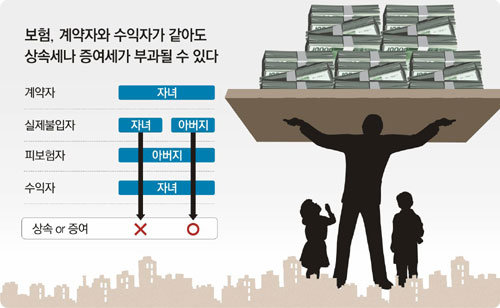

아예 보험료를 미리 증여하려고 한다면 주의해야 할 게 있다. 생명보험이나 손해보험은 보험계약기간에 재산을 증여받아 보험료를 납부했다면 그 보험료 납부액에 대한 보험금에서 그 보험료 납부액을 뺀 가액을 증여로 보아 추가로 과세한다. 일반 펀드나 부동산 등을 증여한 경우에는 증여한 후 가액이 증가해 환매하거나 양도하더라도 추가적으로 증여세를 내지 않는다. 하지만 생명보험이나 손해보험은 증여받은 재산으로 보험료를 불입한 경우 나중에 실제로 증가해 수령하는 금액에 대해 증여세를 내야 하므로 주의해야 한다.

손문옥 미래에셋증권 세무컨설팅팀 세무사

정리=박선희 기자 teller@donga.com

맞춤 재테크

구독

이런 구독물도 추천합니다!

-

콜린 마셜 한국 블로그

구독

-

정덕현의 그 영화 이 대사

구독

-

청계천 옆 사진관

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

검찰총장 “인사 늦춰달라”… 법무장관 묵살

- 좋아요 개

- 코멘트 개

-

정부, 총선 앞둔 3월 85조 지출 역대 최대… “재정건전성 빨간불”

- 좋아요 개

- 코멘트 개

-

[단독]‘파타야 드럼통 살인’ 피의자 추가 검거… 불법도박 전력

- 좋아요 개

- 코멘트 개

![[맞춤 재테크]내집마련 5개월만에 남편 해외발령… 집 팔면 양도세 어떻게](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0