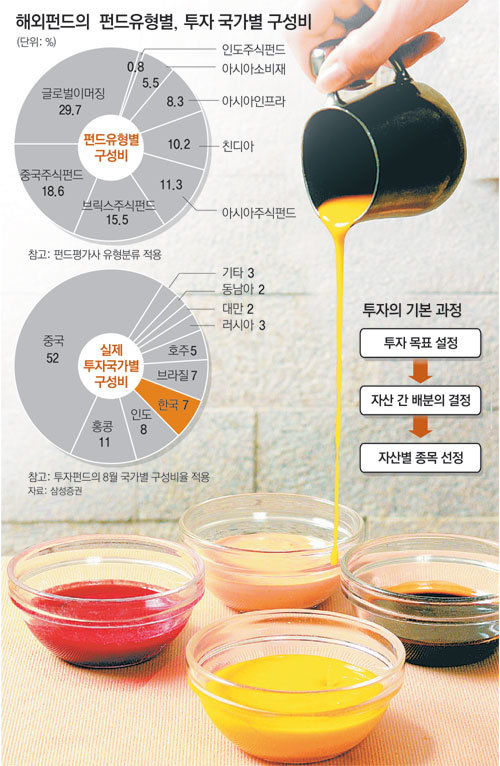

특정 해외펀드 편중 개선, 지금이 좋은 기회

국내증시 지지부진하지만 신규자금 유입추세 긍정적

펀드 여러개 분산보다 핵심 2∼3개 골라 집중을

[A] 정부가 올해 8월 발표한 세제 개편안에 따르면 내년부터 해외주식형 펀드를 환매해 원금보다 이득을 보게 되면 이익에 대해 배당소득세를 내야 한다. 단, 올해 말까지 원금 손실을 본 투자자라면 내년에 이익이 발생하더라도 손실과 상계해 줄 방침이다.

이 고객은 우선 해외펀드 배분을 조정할 필요가 있다.

첫째, 투자목표의 설정이다. 장기적 투자성과로 지향하는 목표 수익률, 투자성향과 위험감내 수준을 수치로 설정해야 한다. 둘째, 자산 간 배분의 결정이다. 목표성과를 달성하기 위한 최적의 자산배분 비중을 산출한 뒤 시장 전망치를 감안해 조정한다. 셋째, 자산별 종목 선정이다. 각 자산의 성과를 대표할 만한 종목, 투자원칙과 스타일이 명확한 종목을 선별해야 한다. 이때 많은 펀드보다는 핵심 포트폴리오 2∼3개 종목과 전술적으로 활용할 1∼2개 종목 등으로 적정한 수의 펀드에 투자할 것을 권한다.

또 시장이 급변한다고 따라서 급하게 투자 자산을 바꾸기보다는 주기적으로 시황 및 투자종목의 상태를 파악하고 모니터한 결과를 토대로 자산을 재배분해야 한다.

이 고객의 경우 투자성향을 분석해 보니 적극투자형 및 공격투자형의 중간으로 파악된다. 국내주식, 해외선진국, 해외신흥국, 채권, 대안(구조화 및 리츠 등) 펀드에 대한 세부 비율은 고객과 상세하게 협의한 뒤 완성할 필요가 있다.

지금까지 설명한 투자의 기본 과정을 통해 안정적인 장기수익률을 추구하는 마음으로 편안한 투자를 권한다.

유태우 삼성증권 FN아너스 영업부 마스터PB

정리=정재윤 기자 jaeyuna@donga.com

맞춤 재테크

구독

이런 구독물도 추천합니다!

-

사설

구독

-

김지현의 정치언락

구독

-

기자의 눈

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

![사람 무는 개, 견주가 반대해도 안락사 명령 가능[세종팀의 정책워치]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/124702285.1.thumb.jpg)

사람 무는 개, 견주가 반대해도 안락사 명령 가능[세종팀의 정책워치]

- 좋아요 개

- 코멘트 개

-

“카드 한 장이면 코로나 100% 치료” 의대 교수 징역형 집유

- 좋아요 개

- 코멘트 개

-

“박태환 친 골프공에 다쳐” 고소했지만…법원 “불기소 정당”

- 좋아요 개

- 코멘트 개

![[맞춤 재테크]해외펀드 환매할까 유지할까](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0