공유하기

[당신의 자산 디자인해 드립니다]<1>은퇴한 60대 노부부

-

입력 2006년 7월 18일 03시 05분

글자크기 설정

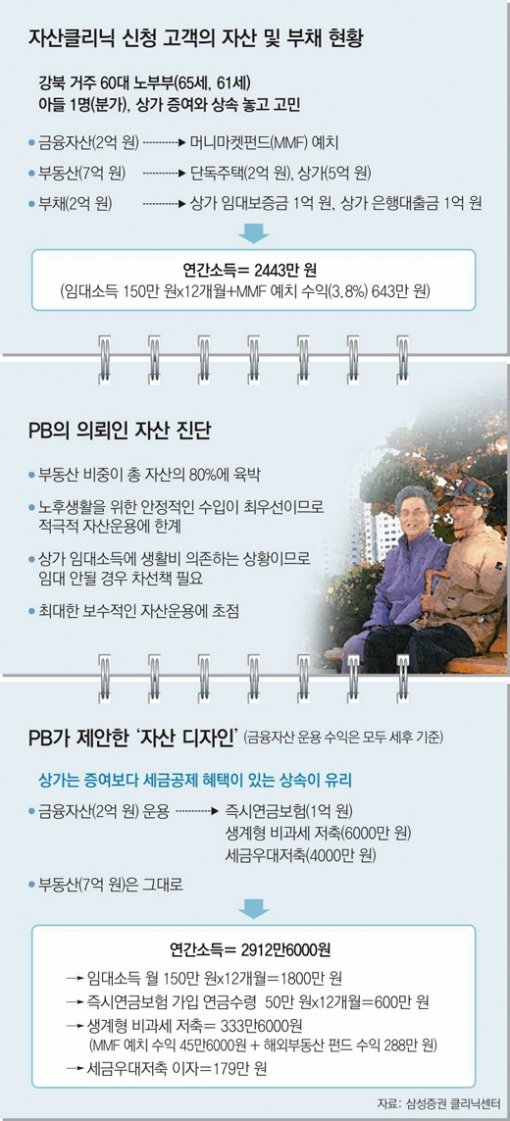

서울 은평구 역촌동의 2억 원짜리 단독주택에 살고 있는 이기환(가명·65), 박영신(가명·61·여) 씨 부부.

이들의 자산은 9억 원 정도다. 단독주택 외에 단기상품인 머니마켓펀드(MMF)에 2억 원 정도를 예치해 놓고 있다.

월 150만 원의 임대소득이 생기는 시가 5억 원가량의 상가도 갖고 있다.

부채는 상가 구입 시 은행 대출 1억 원과 임대 보증금 1억 원 등 총 2억 원이다.

외아들은 3년 전 결혼과 함께 분가(分家)시켰다.

삼성증권에 자산디자인을 의뢰한 이 씨는 한 달여 전 은퇴했다.

노부부는 지금 노후생활에 불안을 느낀다. 생활비를 거의 상가 임대소득에 의존하고 있기 때문이다.

이 씨 부부는 MMF에 예치한 2억 원을 효율적으로 분산 투자해 월 50만 원 정도의 생활비를 더 벌었으면 한다. 갖고 있는 상가를 증여해야 할지, 아니면 상속해야 할지 조언도 듣고 싶다.

○‘노후에는 안정성을 먼저 따져야’

“아주 보수적이고 전형적인 케이스입니다.”

이 씨 부부를 상담한 삼성증권 명동지점의 유지명 PB는 “적극적인 자산운용보다 주어진 자산을 지켜 가려는 성향이 강하기 때문에 이분들에겐 안정성이 최우선적으로 고려돼야 한다”고 말했다.

유 PB는 “2억 원의 부채를 포함해 총자산이 9억 원이면 그리 많지 않은 편인 데다 부동산 비중은 총자산의 80%에 육박할 정도로 높다”며 “크게 변화를 주는 것보다 현금성 자산을 활용해 고정적인 월수입이 나올 수 있도록 하는 게 중요하다”고 했다.

최대한 보수적인 자산운용에 포커스를 맞춰 조언하겠다는 얘기다.

○연간 460만 원을 더 버는 방법

유 PB는 생활비로 월 50만 원을 더 벌 수 있는 방법으로 즉시연금보험을 제안했다. 즉시연금보험은 만 55세 이상 고객이 일시에 목돈을 예치하면, 이 자금을 활용해 다음 달부터 바로 연금수령이 가능하다.

MMF에 예치한 2억 원 가운데 1억 원을 즉시연금보험에 가입하면 그 다음 달부터 매월 50만 원을 받을 수 있어 노부부의 고민은 단숨에 해결된다.

유 PB는 “즉시연금보험에 가입한 1억 원을 제외한 나머지 1억 원으로는 ‘절세상품’을 활용하는 것이 좋다”고 권했다.

일단 이자소득세를 내지 않는 생계형 비과세 저축 제도를 활용하자. 만 60세 이상이면 누구나 가입할 수 있다. 한도는 1인당 3000만 원이니 부부가 6000만 원까지 들 수 있다.

유 PB는 생계형 비과세 저축의 투자목적 상품으로 해외 부동산펀드(4800만 원)와 MMF(1200만 원) 활용을 제안했다. 해외 부동산펀드는 연평균 6%의 수익률을 보이는 등 비교적 안정적인 상품이다(4800만 원 투자로 연간 288만 원 수익 기대).

1200만 원은 비상시에 대비해 수시 입출금이 가능한 MMF에 넣어두자. MMF 수익률이 연 3.8%이면 연간 45만6000원의 수익을 얻을 수 있다. 나머지 4000만 원은 절세상품인 세금우대저축(이자소득세 10.5%)에 가입한다.

마지막으로 보유하고 있는 상가는 상속이 나을까, 증여가 나을까.

유 PB는 “상속 시에 기본공제 5억 원, 배우자 공제 최대 30억 원 등 세액 공제혜택이 많아 세금이 거의 없는 반면 증여 시엔 증여세와 함께 양도소득세까지 내야 해 이 경우엔 총 700만 원 정도를 세금으로 부담해야 한다”며 상속하는 방안을 권했다.

당신의 자산 디자인해 드립니다 >

-

국방 이야기

구독

-

포토 에세이

구독

-

고양이 눈

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[당신의 자산 디자인해 드립니다]40대 의사 부부](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2006/08/22/6980420.1.jpg)

댓글 0