8억 아파트를 아들에 전세금 4억끼고 증여하려는데…

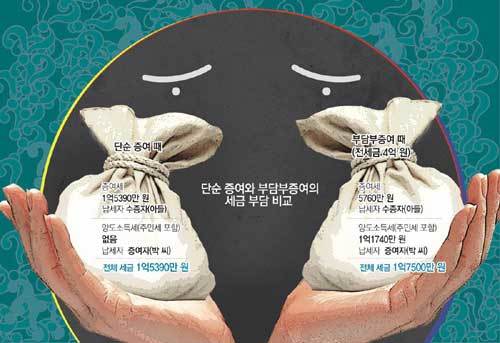

부담부증여는 전세보증금이나 담보대출금처럼 부동산에 포함된 채무를 증여받는 사람이 인수하는 조건으로 증여하는 것을 말한다. 박 씨가 아들이 전세보증금 4억 원을 상환하는 조건으로 증여하면 이는 부담부증여에 해당된다. 이때 세금은 어떻게 될까.

박 씨가 실제로 증여한 금액 8억 원에서 전세금 4억 원을 차감한 4억 원에 대해서는 증여세가 과세된다. 전세금 4억 원은 박 씨가 상환해야 할 채무를 증여받은 아들이 추후에 부담하기로 한 것이므로 ‘유상 양도’로 간주돼 양도자인 박 씨가 양도소득세를 내야 한다.

부담부증여는 채무 부담 없이 부동산 전부를 증여하는 것보다 증여 재산 자체가 줄기 때문에 증여세가 감소한다. 하지만 박 씨처럼 증여자가 내야 하는 양도세까지 고려해야 하므로 부담부증여를 하기 전에는 반드시 전체 세금 부담을 꼼꼼히 비교해 봐야 한다. 오히려 부담부증여로 세금이 늘어나는 사례도 있기 때문이다.

이처럼 증여 재산의 양도차익이 너무 커 양도세가 많이 나올 때는 부담부증여가 오히려 불리하다. 게다가 전세금 4억 원을 향후에 아들의 자금으로 상환하지 못해 부모가 대신 내준다면 추가 증여세도 내야 한다.

부담부증여는 채무부담액으로 감소하는 증여세가 내야 할 양도세보다 클 때 유리하다. 예를 들어 1가구 1주택자인 부모가 가구 분리된 자녀에게 주택을 부담부증여하거나 양도차익이 작은 부동산을 부담부증여할 때 절세효과가 크다. 자녀는 부담하는 채무액만큼 증여세가 줄어들고 부모는 1가구 1주택자라서 양도세 비과세 혜택을 받을 수 있기 때문이다. 비과세가 아니더라도 양도세보다 증여세가 훨씬 많이 줄어들어 전체 세부담을 줄일 수 있다.

국세청에서는 부담부증여 시 부채로 신고된 금액 전부에 대해 부채 명세와 채무만기일 등을 전산 관리해 향후 부모가 대신 부채를 상환해주고 증여세를 탈루하는 일이 없는지 철저히 검증하고 있다. 따라서 부담부증여를 하면 앞으로 자녀가 전세금이나 대출금을 상환할 때 반드시 자녀의 돈으로 갚아 증여세를 추가로 부담하지 않도록 주의해야 한다.

정리=정임수 기자 imsoo@donga.com

맞춤 재테크

구독

이런 구독물도 추천합니다!

-

오늘과 내일

구독

-

고양이 눈

구독

-

동아광장

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

조국 “尹대통령, 사진 올리려고 李 대표 만났나” 비판

- 좋아요 개

- 코멘트 개

-

엔달러 장중 160엔 돌파… 엔화가치 34년만에 최저

- 좋아요 개

- 코멘트 개

-

학생인권조례 법으로 못박겠다는 야권 “폐지는 시대역행”

- 좋아요 개

- 코멘트 개

![[맞춤 재테크]연금소득세 내야 한다는데…](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0