‘밸류업’ 정책 발맞춰, 기업들 자사주 소각 바람

- 동아일보

-

입력 2024년 2월 7일 03시 00분

공유하기

글자크기 설정

SK이노, 8000억규모 소각 결의

기아-삼성물산 등도 계획 밝혀

“주주가치 제고에 긍정적 영향”

일부선 “경영권 악영향” 우려도

SK이노베이션이 2011년 창립 이래 처음으로 8000억 원에 육박하는 규모의 자사주를 소각한다. 정부가 기업 주주가치를 높이기 위해 최근 발표한 ‘밸류업’ 정책에 발맞춰 주요 대기업들과 금융지주가 잇달아 자사주 소각 계획을 발표하고 있다. 국내 증시의 ‘코리아 디스카운트’ 해소에 기여할 것이란 전망이 나오지만, 재계에선 기업들의 경영권이 약화되고 기술 개발 및 투자에 활용해야 할 재원이 자사주 매입에 쓰일 수 있다는 우려도 나온다.

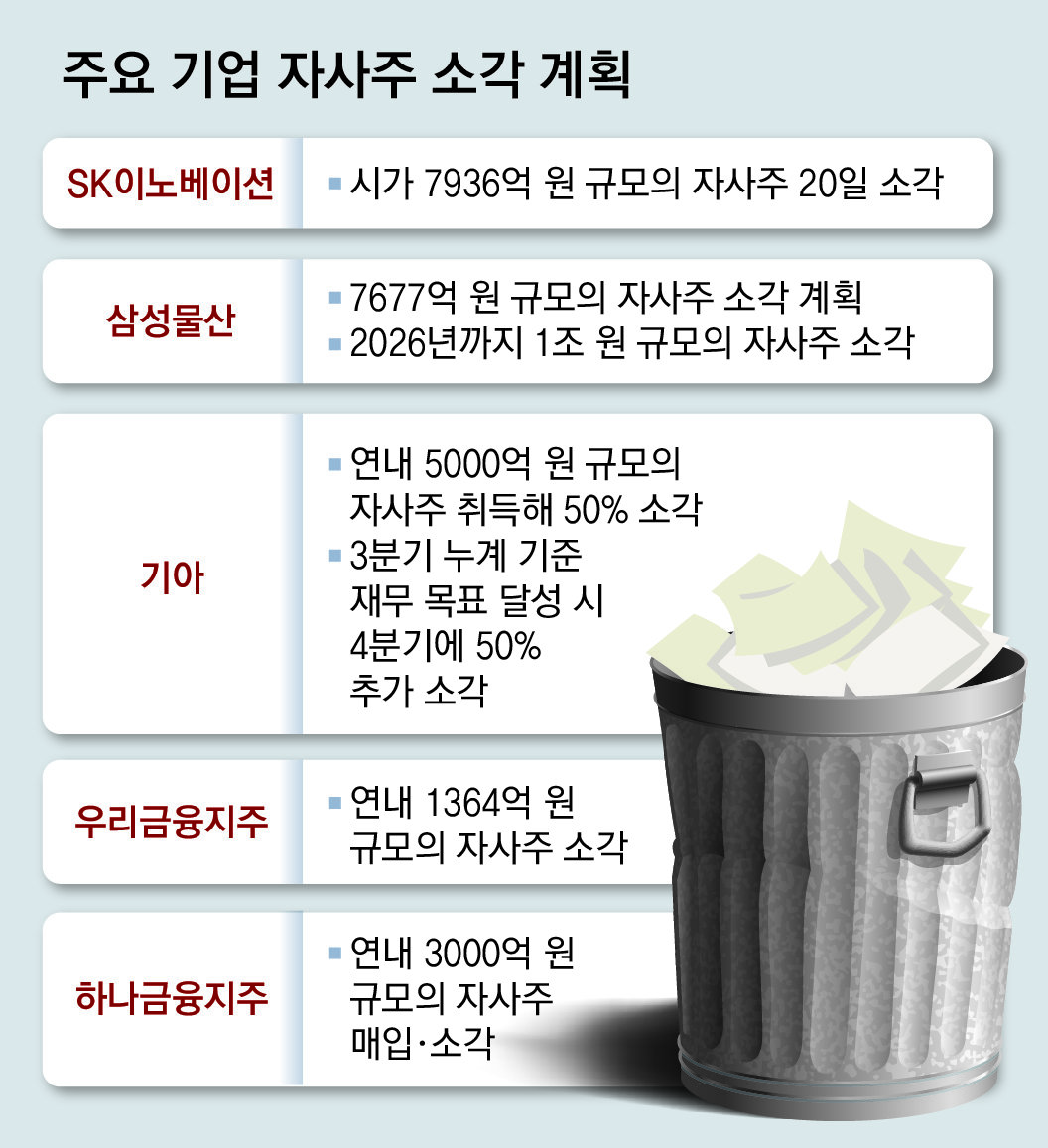

6일 SK이노베이션은 전날 이사회를 열어 자사주 492만 주를 소각하기로 결의했다고 밝혔다. 장부가 기준 약 7936억 원 규모로 소각 예정일은 20일이다. SK이노베이션이 자사주를 활용한 주주 환원 정책에 나선 것은 2018년 5월 자사주 1조 원 매입 이후 약 6년 만이다. 특히 자사주 소각은 2011년 출범 이후 처음이다.

앞서 지난달 25일 기아도 올해 5000억 원 규모의 자사주를 취득한 뒤 50%를 소각하고, 3분기(7∼9월) 누계 기준 재무 목표를 달성하면 4분기(10∼12월) 50%를 추가 소각하겠다는 계획을 밝혔다. 삼성물산은 지난달 31일 7677억 원 규모 자사주 소각 계획과 함께, 총 1조 원 규모의 자사주 전량 소각 기간을 2026년까지로 기존 대비 2년 앞당겼다. 이 외에도 DL이앤씨(1083억 원), HD현대인프라코어(560억 원), 현대백화점그룹 계열사 지누스(전체의 2.3% 규모) 등이 대규모 자사주 소각을 결정했다.

자사주 소각 계획을 밝힌 기업들의 주가는 대체로 발표 직후 급등한 뒤 시일이 지나며 진정되는 모양새다. 강소현 자본시장연구원 자본시장실장은 “‘코리아 디스카운트’의 주요 원인 중 하나로 부족한 주주 환원이 꼽히는 만큼 주가에 긍정적인 영향이 있을 것”이라고 내다봤다.

다만 이 같은 흐름이 단기간의 증시 부양에 효과가 있을지 몰라도 장기적으로는 기업 경영권 보호와 미래 투자 여력을 해칠 수 있다는 우려가 나온다. 자사주 자체로는 의결권이 없지만 자사주를 백기사(우호 주주)에게 매각하면 의결권이 되살아난다. 이 때문에 기업들은 자사주를 유사시 경영권 방어 수단으로 활용해 왔다. 2015년 삼성물산은 엘리엇 사태 때 자사주 5.8%를 우호세력인 KCC에 넘겨 승리했으며, 2003년 SK는 소버린 사태 당시 자사주 6.2%를 신한은행과 하나은행 등에 매각해 경영권을 지켰다.

정우용 한국상장회사협의회 정책부회장은 “자금 여력이 충분한 기업이 주주 환원 취지에서 자사주를 소각한다면 주가에 긍정적인 영향을 미치겠지만, 그렇지 않은 경우 현금 유동성이 줄어들거나 적대적 인수합병(M&A)에 대한 방어 수단이 사라질 수 있다”며 “경영권이 불안해지면 결국 주주들에게도 악영향을 미칠 것”이라고 설명했다.

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

“전격 숙청된 중국군 2인자 장유샤, 핵무기 정보 美 유출 혐의”

-

2

“李는 2인자 안둬…조국 러브콜은 정청래 견제용” [정치를 부탁해]

-

3

트럼프 ‘경고’에 물러선 캐나다 “中과 FTA 체결 안해”

-

4

이해찬 前 총리 시신 운구 절차 완료…27일 오전 한국 도착

-

5

이혜훈 낙마, 與 입장 전달 전 李가 먼저 결심했다

-

6

이준석 “한동훈 사과는 일본식 사과, 장동혁 단식은 정치 기술”

-

7

트럼프에 ‘민간인 사살’ 유탄… 美정치 태풍의 눈

-

8

[주성하 기자의 서울과 평양 사이]러시아로 끌려가는 북한 제대군인들

-

9

조정식·윤호중·김태년·강기정…‘이해찬의 사람들’ 곳곳에 포진

-

10

초대 駐소련 대사로 북방외교 역할 공로명 前외교장관 별세… 향년 94세

-

1

“한동훈에 극형 안돼” “빨리 정리한뒤 지선준비”…갈라진 국힘

-

2

李 “팔때보다 세금 비싸도 들고 버틸까”… 하루 4차례 집값 메시지

-

3

탈원전 유턴…李정부, 신규 원전 계획대로 짓는다

-

4

운동권 1세대서 7선 의원-책임총리까지… 민주당 킹메이커

-

5

국힘 윤리위, 김종혁에 ‘탈당권유’ 중징계…친한계와 전면전?

-

6

[단독]‘李 성남-경기라인’ 김용, 보석중 북콘서트 논란

-

7

이준석 “한동훈 사과는 일본식 사과, 장동혁 단식은 정치 기술”

-

8

‘한국선 한국어로 주문’…서울 카페 공지 저격한 외국인에 의외 반응

-

9

이해찬 前총리 장례, 27~31일 기관·사회장 엄수

-

10

조정식·윤호중·김태년·강기정…‘이해찬의 사람들’ 곳곳에 포진

트렌드뉴스

-

1

“전격 숙청된 중국군 2인자 장유샤, 핵무기 정보 美 유출 혐의”

-

2

“李는 2인자 안둬…조국 러브콜은 정청래 견제용” [정치를 부탁해]

-

3

트럼프 ‘경고’에 물러선 캐나다 “中과 FTA 체결 안해”

-

4

이해찬 前 총리 시신 운구 절차 완료…27일 오전 한국 도착

-

5

이혜훈 낙마, 與 입장 전달 전 李가 먼저 결심했다

-

6

이준석 “한동훈 사과는 일본식 사과, 장동혁 단식은 정치 기술”

-

7

트럼프에 ‘민간인 사살’ 유탄… 美정치 태풍의 눈

-

8

[주성하 기자의 서울과 평양 사이]러시아로 끌려가는 북한 제대군인들

-

9

조정식·윤호중·김태년·강기정…‘이해찬의 사람들’ 곳곳에 포진

-

10

초대 駐소련 대사로 북방외교 역할 공로명 前외교장관 별세… 향년 94세

-

1

“한동훈에 극형 안돼” “빨리 정리한뒤 지선준비”…갈라진 국힘

-

2

李 “팔때보다 세금 비싸도 들고 버틸까”… 하루 4차례 집값 메시지

-

3

탈원전 유턴…李정부, 신규 원전 계획대로 짓는다

-

4

운동권 1세대서 7선 의원-책임총리까지… 민주당 킹메이커

-

5

국힘 윤리위, 김종혁에 ‘탈당권유’ 중징계…친한계와 전면전?

-

6

[단독]‘李 성남-경기라인’ 김용, 보석중 북콘서트 논란

-

7

이준석 “한동훈 사과는 일본식 사과, 장동혁 단식은 정치 기술”

-

8

‘한국선 한국어로 주문’…서울 카페 공지 저격한 외국인에 의외 반응

-

9

이해찬 前총리 장례, 27~31일 기관·사회장 엄수

-

10

조정식·윤호중·김태년·강기정…‘이해찬의 사람들’ 곳곳에 포진

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0