공유하기

[맞춤 재테크]배우자 증여, 절세 효과는

- 동아닷컴

-

입력 2010년 5월 1일 03시 00분

글자크기 설정

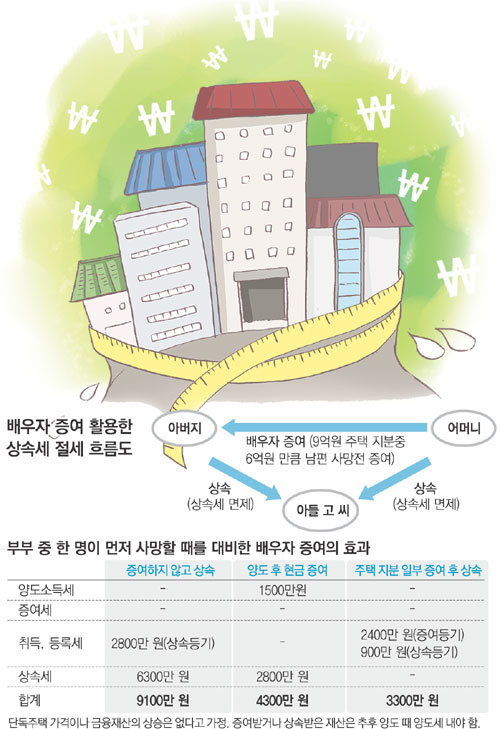

남편 사망전 주택 일부증여땐 증여-상속세 면제

주택 처분없이 6억 배우자 증여, 취득-등록세 3300만원만 부담

미리 양도 뒤 현금 물려받으면 양도세-상속세 합쳐 4300만원

고령의 부모가 계신 고모 씨(58)는 최근 부친의 병환이 깊어지자 상속세 상담을 위해 세무사를 찾았다. 상담해보니 아버지가 사망하면 배우자인 어머니가 살아계시기 때문에 배우자 공제를 받을 수 있어 상속재산이 10억 원이 안 되면 상속세는 부과되지 않는다. 아버지의 재산은 고향에 있는 3억 원가량의 토지가 전부이니 다행히 상속세는 없다.하지만 고 씨가 어머니 명의로 사 뒀던 서울 강남구 역삼동 주택은 현재 시세가 15억 원(단독주택 공시가격 9억 원)이다. 아버지가 먼저 돌아가신 후 어머니도 돌아가시면 배우자 공제를 받을 수 없기 때문에 상속세가 많이 나올까 걱정이다. 지금이라도 상속세를 줄이려면 어떻게 해야 할까.

일반적으로 상속인 중 배우자와 자녀가 있으면 최소한 10억 원의 상속공제(배우자공제와 일괄공제 각 5억 원)를 받을 수 있고 자녀만 있으면 최소 5억 원의 상속공제를 받을 수 있다. 따라서 고 씨의 아버지가 돌아가시면 상속재산 3억 원에 대한 상속세는 없다. 하지만 그 후 어머니가 역삼동 주택을 그대로 보유하다 상속이 되면 상속재산 9억 원(단독주택 공시가격)에서 5억 원만 공제되므로 4억 원에 대한 상속세 6300만 원을 내야 한다.

먼저 주택을 미리 양도해 현금으로 물려받는 방법은 어떨까? 고 씨 어머니는 1가구 1주택으로 주택 양도 때 9억 원까지 비과세가 가능하다. 역삼동 주택의 취득가액은 4억 원(보유기간 12년)으로 현재 시세인 15억 원에 양도하면 양도세가 1500만 원가량 발생한다. 양도대금에서 양도세를 차감하고 나면 14억8500만 원이 남게 되는데 이 중에서 6억 원을 남편인 아버지에게 증여한다고 하자. 배우자 증여공제로 6억 원이 공제되고 나면 증여세는 없다. 아버지의 재산은 3억 원에서 증여받은 6억 원을 합해 9억 원으로 늘어났지만 10억 원까지 상속공제가 가능하므로 여전히 상속세는 없다. 그리고 어머니가 8억8500만 원을 금융재산으로 보유하다가 상속한다면 2800만 원가량의 상속세가 발생하게 된다. 향후 노후자금으로 쓰게 된다면 상속세는 더 줄어들게 될 것이다.

어머니가 돌아가실 때까지 역삼동 주택에서 살아야 하기 때문에 주택을 처분할 수 없다면 어떻게 할까? 만일 어머니가 미리 역삼동 주택의 지분 중 6억 원만큼 배우자인 아버지에게 증여한다면 배우자 증여로 6억 원이 공제돼 증여세는 없는 대신 증여 등기로 인한 취득, 등록세로 약 2400만 원을 내야 한다. 이때도 현금 증여 사례와 마찬가지로 증여받은 아버지의 재산은 9억 원이므로 별도의 상속세는 없다. 또 이후에 어머니가 돌아가실 때 상속재산은 3억 원(9억―6억 원)으로 줄어 있으므로 상속세는 발생하지 않게 된다.

이처럼 부모 한 분이 먼저 사망할 때 배우자 상속공제를 받게 되는 분의 재산이 좀 더 많아야 절세 면에서 유리하다. 만일 현재 그 반대 상황이라면 두 분이 모두 살아계실 때 배우자 증여공제 6억 원을 활용해 재산비중을 조절함으로써 세 부담을 줄일 수 있다. 다만 증여 후 반대로 증여자인 어머니가 먼저 돌아가시게 되면 10년 이내 증여한 재산은 상속재산에 합산돼 상속세가 과세되므로 상속세 절세효과를 기대할 수 없다는 점은 유의해야 한다.

최용준 미래에셋증권 세무컨설팅팀장(세무사)

맞춤 재테크 >

구독

이런 구독물도 추천합니다!

-

만화 그리는 의사들

구독

-

오늘의 운세

구독

-

횡설수설

구독

트렌드뉴스

-

1

국힘 지지율 10%대 추락…TK서도 동률, 全연령대 민주 우위

-

2

김치통에 현금 2억, 안방엔 금두꺼비…고액체납자 은닉 재산 81억 압류

-

3

K팝 걸그룹에 손등 키스…룰라가 반색한 아이돌 누구?

-

4

이부진, 아들 서울대 입학식 찾아 환한 미소…홍라희도 함께

-

5

”尹 무기징역 형량 가볍다“ 42%…“적절하다” 26%

-

6

이부진, 아들 서울대 입학식 참석…홍라희와 함박웃음

-

7

李 “北, 南에 매우 적대적 언사…오랜 감정 일순간에 없앨순 없어”

-

8

기초과학 ‘칸막이’ 걷어내자… 지역 대학, 글로벌 R&D 거점 변신

-

9

안철수 “정원오, 고향 여수에 성동구 휴양시설 지어”…鄭측 “주민투표로 결정”

-

10

한국인 3명 중 1명 아침 굶는데… ‘뼈 건강’엔 빨간불[노화설계]

-

1

국힘 지지율 10%대 추락…TK서도 동률, 全연령대 민주 우위

-

2

김정은 “한국 유화적 태도는 기만극…동족서 영원히 배제”

-

3

李 “인천공항서 지방공항 가려면 ‘김포’ 거쳐야…시간 너무 걸려”

-

4

한미동맹 잇단 엇박자… 야외 기동훈련도 공개 이견

-

5

李 “저도 꽤 큰 개미였다…정치 그만두면 주식시장 복귀”

-

6

李 “北, 南에 매우 적대적 언사…오랜 감정 일순간에 없앨순 없어”

-

7

[송평인 칼럼]‘빙그레 엄벌’ 판사와 ‘울먹이는 앵그리버드’ 판사

-

8

서울 구청장 예비후보, 민주 35명 등록-국힘은 13명 그쳐

-

9

與, 위헌논란 법왜곡죄 막판 부랴부랴 수정…본회의 상정

-

10

국힘 중진들 장동혁에 쓴소리…윤상현 “속죄 세리머니 필요”

트렌드뉴스

-

1

국힘 지지율 10%대 추락…TK서도 동률, 全연령대 민주 우위

-

2

김치통에 현금 2억, 안방엔 금두꺼비…고액체납자 은닉 재산 81억 압류

-

3

K팝 걸그룹에 손등 키스…룰라가 반색한 아이돌 누구?

-

4

이부진, 아들 서울대 입학식 찾아 환한 미소…홍라희도 함께

-

5

”尹 무기징역 형량 가볍다“ 42%…“적절하다” 26%

-

6

이부진, 아들 서울대 입학식 참석…홍라희와 함박웃음

-

7

李 “北, 南에 매우 적대적 언사…오랜 감정 일순간에 없앨순 없어”

-

8

기초과학 ‘칸막이’ 걷어내자… 지역 대학, 글로벌 R&D 거점 변신

-

9

안철수 “정원오, 고향 여수에 성동구 휴양시설 지어”…鄭측 “주민투표로 결정”

-

10

한국인 3명 중 1명 아침 굶는데… ‘뼈 건강’엔 빨간불[노화설계]

-

1

국힘 지지율 10%대 추락…TK서도 동률, 全연령대 민주 우위

-

2

김정은 “한국 유화적 태도는 기만극…동족서 영원히 배제”

-

3

李 “인천공항서 지방공항 가려면 ‘김포’ 거쳐야…시간 너무 걸려”

-

4

한미동맹 잇단 엇박자… 야외 기동훈련도 공개 이견

-

5

李 “저도 꽤 큰 개미였다…정치 그만두면 주식시장 복귀”

-

6

李 “北, 南에 매우 적대적 언사…오랜 감정 일순간에 없앨순 없어”

-

7

[송평인 칼럼]‘빙그레 엄벌’ 판사와 ‘울먹이는 앵그리버드’ 판사

-

8

서울 구청장 예비후보, 민주 35명 등록-국힘은 13명 그쳐

-

9

與, 위헌논란 법왜곡죄 막판 부랴부랴 수정…본회의 상정

-

10

국힘 중진들 장동혁에 쓴소리…윤상현 “속죄 세리머니 필요”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[맞춤 재테크]공동으로 주택상속 받았다면](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2010/05/08/28181031.1.jpg)

댓글 0