▽얼마나 혜택 받나=국세청에 따르면 근로자 620만명(전체 근로자 1200만명 가운데 세금납부 대상)의 소득금액이 작년과 같다면 세금부담 총액이 7000억원 정도 줄어든다. 1인당 11만3000원꼴이다.

연도별로는 △2000년 전체 경감액 1조4000억원(1인당 평균 23만원) △2001년 1조2000억원(20만원) △2002년 1조5000억원(24만원) 등이다.

연봉 3000만원인 근로자(4인 가족 기준)의 세금부담도 지난해 23만8046원에서 올해 19만1655원으로 19.5%(4만6391원) 줄어들 것으로 추정된다. 연봉 5000만원, 7000만원 소득자의 가구부담액도 각각 14만9000원 정도 낮아진다.

▽근로소득공제 확대=연봉이 500만∼1500만원인 근로자의 소득공제율이 작년 45%에서 올해는 47.5%로 2.5%포인트 늘어난다.

이에 따라 한 달 총수령액이 125만원 이하인 비정규직 근로자 등의 세금 혜택이 늘어날 전망이다.

또 근로소득세액이 50만원 이하인 근로자의 세액공제율도 45%에서 50%로 상향 조정됐다. 세액공제금액의 한도도 40만원에서 45만원으로 올랐다.

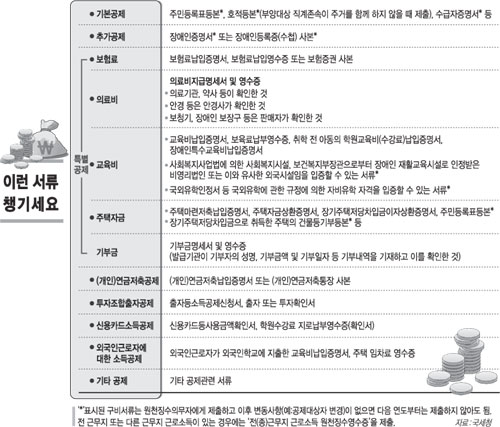

▽특별공제액 인상=건강 및 고용보험료는 전액 공제된다. 또 보장성 보험료의 공제한도는 연 70만원에서 100만원, 의료비는 300만원에서 500만원으로 각각 올랐다.

교육비 공제액도 작년보다 50만∼200만원 올라 △유치원생 이하 150만원 △초중고교생 200만원 △대학생이 500만원으로 늘었다. 초중고교생의 학원비 지출은 교육비 공제에 포함되지 않는다.

국민주택(전용면적 25.7평 미만)을 취득하면서 주택을 담보로 10년 이상 장기주택자금을 대출받았다면 연간 이자의 600만원까지 공제를 받는다. 이는 지난해 공제액(연간 300만원)보다 2배로 증가한 것이다.

신용카드 공제율은 종전처럼 연간 급여의 10%를 초과하는 금액의 20%까지로 같지만 직불카드의 공제율은 30%로 상향 조정됐다.

▽새로 생긴 공제=올해부터는 건강진단비도 의료비 소득공제 대상에 새로 포함됐다. 또 지로를 이용해 금융회사에 납부한 학원비도 신용카드처럼 20%의 공제 혜택을 받는다.

이 밖에 특별재난지역의 복구를 위해 자원봉사를 했을 때 보수에 상당한 금액을 기부금으로 전액 인정받는다. 실제 보수는 받지 않지만 일한 만큼을 기부한 것으로 인정한다는 뜻이다. 세법개정안에 따르면 하루 보수 상당액은 1인당 5만원이다.

반면 신용카드 사용금액 가운데 △전화료 및 인터넷 이용료 △고속도로 통행료 △아파트 관리비 △상품권 구입비 △리스료 및 신차 구입비 등은 공제 대상에서 제외됐다.

차지완기자 cha@donga.com

▼연말정산 Q&A▼

연말정산을 제대로 하기는 쉽지 않다. 복잡한 세법 탓이다. 국세청에 문의가 많이 들어오는 내용을 문답풀이(Q&A)를 통해 알아본다.

Q:아내와 함께 맞벌이를 하고 있다. 아내의 연간 총급여액은 600만원이다. 배우자 공제를 받을 수 있는가.

A:우선 아내의 근로소득금액을 따져 보자. 급여액 가운데 500만원까지는 전액, 500만원을 초과하는 부분은 47.5%(47만5000원)까지 소득공제를 받을 수 있다. 급여액에서 공제액을 뺀 근로소득금액이 52만5000원으로 ‘100만원 이하’ 규정에 해당돼 배우자 공제 혜택을 받는다.

Q:올해 장기주택마련저축에 360만원을 넣었다. 장기주택저당차입금의 이자로 240만원을 냈다면 공제액은 얼마인가.

A:300만원 한도 안에서 주택마련저축 납입액의 40%까지 공제를 받을 수 있다. 또 이자도 연간 600만원까지 공제받는다. 납입액의 40%(144만원)와 이자(240만원)를 더한 384만원이 공제액이다.

Q:올해 총급여액이 3000만원인 회사원이다. 신용카드로 1100만원(제세공과금 100만원, 현금서비스 50만원, 외국에서 사용한 금액 50만원, 병원비 200만원 포함), 직불카드로 200만원을 사용했다. 공제액은 얼마인가.

A:카드 사용액 가운데 제세공과금과 외국에서 사용한 금액, 현금서비스 금액 등은 공제 혜택을 받을 수 없다. 따라서 공제 대상 사용액은 1100만원이고 이 가운데 급여의 10%(300만원)를 초과하는 사용액은 800만원이다. 신용카드 공제율이 20%이므로 공제 가능액은 130만9090원(800만원×900만원/1100만원×20%). 직불카드 공제율은 30%로 공제 가능액은 43만6363원(800만원×200만원/1100만원×30%)이다. 이를 더한 174만5453원이 올해 공제한도(500만원)와 총급여액의 20%(600만원) 가운데 적은 금액의 범위에 있으므로 전액 공제 대상이다.

차지완기자 cha@donga.com

▼"눈속임 공제신청 큰코 다칩니다"▼

국세청은 올해 연말정산부터 부당하게 공제를 받은 사람에 대해 사후관리를 대폭 강화할 방침이다.

특히 △‘부당공제 검색 프로그램’을 통해 불성실 신고자를 가리고 △가짜 의료비·기부금 영수증 제출자에 대해 세금 추징과 검찰 고발을 하며 △부당 공제자가 많은 사업자는 실제 조사를 벌일 계획이다. 다음은 국세청이 밝힌 주요 부당공제 사례다.

▽맞벌이 부부의 ‘중복’ 공제=맞벌이 부부가 각각 배우자 공제를 받거나 부양가족공제를 이중으로 받는 사례가 잦다.

▽장학금을 교육비로 공제=사내근로복지기금에서 받은 학비 지원금이나 장학금을 교육비에 포함시켜 공제받을 수 없다.

▽특별공제를 잘못 적용=보약(補藥) 구입비나 외국 의료기관에서 지출한 의료비, 미용·성형수술비는 공제 대상에 포함되지 않는다.

▽가짜 영수증을 이용한 공제=약국 등에서 받은 백지 영수증을 의료비 공제에 사용할 수 없다. 또 1만5000원 앞에 ‘4’를 넣어 ‘41만5000원’으로 바꾸는 등 영수증을 조작하는 것도 부당 공제에 해당된다.

차지완기자 cha@donga.com

| 연말정산 공제내용 | |||

| 구분 | 구분 | 공제요건 | 공제금액 |

| 근로소득공제 | 근로소득공제 | ·500만원 이하·500만원 초과∼1,500만원 이하·1,500만원 초과∼3,000만원 이하·3,000만원 초과∼4,500만원 이하·4,500만원 초과 | 전액500만원+500만원 초과액의 47.5%975만원+1,500만원 초과액의 15%1,200만원+3,000만원 초과액의 10%1,350만원+4,500만원 초과액의 5% |

| 인적공제 | 기본공제 | ·본인 ·배우자·부양가족 직계비속(83.1.1 이후 출생자) 직계존속남자(43.12.31 이전 출생자) 직계존속여자(’48.12.31 이전 출생자) | →1인당 100만원·소득금액이 100만원 초과인 배우자와 부양가족은 공제대상에서 제외 |

| 추가공제 | ·기본공제대상자 중 ·장애인·경로우대자 (38.12.31 이전 출생자)·부녀자 공제:배우자가 있는 여성근로자 또는 독신여성근로자 중 부양가족이 있는 세대주- 자녀양육비 공제:여성근로자 또는 독신남성근로자의 6세 이하 직계비속(96.1.1 이후 출생) | →장애인·경로우대자 1인당 100만원→부녀자 및 자녀양육비 1인당 50만원·자녀양육비공제는 유치원아·영유아· 취학 전 아동에 대한 교육비와 중복공 제불가 | |

| 소수공제자추가공제 | ·기본공제자 수가 2인 이하인 경우 | →1인인 경우 100만원→2인인 경우 50만원 | |

| 특별공제 | 보험료공제 | ·국민건강보험료·고용보험료 ·보장성 보험료·장애인전용보장성 보험료 | →전액→100만원 한도→100만원 한도 |

| 의료비공제 | ·연 급여액의 3%초과 의료비·장애인·경로우대자 의료비 | →500만원 한도→한도초과 하더라도 공제 | |

| 교육비공제 | ·유치원아·영유아·취학 전 아동·초·중·고등학생·대학생·대학원생(본인에 한함)·장애인특수교육비 | →1인당 150만원 한도→1인당 200만원 한도→1인당 500만원 한도→전액→1인당 150만원 한도※ 근로자본인은 교육비한도 없음 | |

| 주택자금공제 | ·주택마련저축,주택 취득·임차 차입금원리금 상환 액의 40%·장기주택저당차입금 이자상환액 | →연간 300만원 한도→연간 600만원 한도 | |

| 기부금 | ·국가, 무료·실비의 사회복지시설 등·조세특례제한법 제73조에 규정된 특정단체·문화·예술·교육·종교 등? 위한 공익성기부금 nt> | →전액→(종합소득금액-전액공제기부금)의 50% 한도→(종합소득금액-전액공제기부금-50% 공제기부금)의 10% 한도 | |

| 기타소득공제 | 연금보험료공제 | ·국민연금법에 의한 연금보험료(사용자부담금 제외)·공무원연금법·군인연금법·사립학교교직원연금법·별정우체국법에 의한 기여금 또는 부담금 | →당해연도에 본인이 납부한 보험료 등 의 전액 |

| 개인연금저축공제 | ·본인명의 2000.12.31 이전 가입분 불입액의 40% | →연간 72만원 한도 | |

| 연금저축공제 | ·본의명의 2001.1.1 이후 가입분 불입액 | →연간 240만원 한도 | |

| 투자조합출자(투자)공제 | ·소득자 본인명의로 출자(투자)한 출자액의 15% | →소득금액의 50% 한도 | |

| *’01.12.31 이전 출자(투자)분 30% | *’01.12.31 이전 출자(투자)분 70% | ||

| 신용카드공제 | ·2002.12.1∼2003.11.30까지 신용카드 사용액이 2003년 급여의 10% 초과시 - 초과금액의 20% 공제 | ·공제시한 : 2005.11.30까지 연장·직불카드 사용액 공제율 상향 : 20% → 30%로 확대·학원비지로납부액 공제 포함 | |

| 우리사주조합출연금공제 | ·2002.1.1. 이후 근로자 복지기본법에 의한 우리사 주조합에 출연한 금액 | →공제한도 240만원 | |

| 세액공제 | 근로소득 | ·산출세액-50만원 이하분:45%-50만원 초과분:30% | ·50만원 이하:45%→50%·한도 확대:40만원→45만원 |

| 주택자금이자 | ·’95.11.1∼’97.12.31중 미분양주택 취득을 위한 차입금의 이자 | →차입금이자상환액의 30% | |

| 장기증권저축 | ·2002.3.31까지 장기증권저축가입시-1인당 5,000만원 한도 | →2002년 불입액의 7 %-1년(2년) 이내 해지-주식보유비율(70%) 미달되거나 매매회 전율 초과시 세액추징 | |

| 외국납부 | ·국외근로소득에 대하여 외국에서 납부한 소득세 | →산출세액× 국외근로소득금액/총근로소득금액 | |

| 자료:국세청 | |||

연말정산 稅테크 : 세금 공제 항목 : 교육비

-

횡설수설

구독

-

청계천 옆 사진관

구독

-

베스트 닥터의 베스트 건강법

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

‘해산물=건강한 식재료’ 맞아? 새우·랍스터서 ‘발암 물질’ 검출

- 좋아요 개

- 코멘트 개

-

빅5 병원, 주1회 휴진 동참… ‘SKY휴진’ 30일이 분수령

- 좋아요 개

- 코멘트 개

-

尹-이재명, 29일 오후 2시 대통령실서 만난다

- 좋아요 개

- 코멘트 개

![[‘기러기아빠’ 연말정산 요령]유학자녀 年500만원 교육비공제](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0