증여 신고땐 자녀명의 계좌에만 세금 부과

세무조사로 ‘차명’ 드러나면 가산세 물어야

차명계좌란 타인의 이름을 빌려 계좌를 개설한 것으로 자금의 명의자와 실소유자가 다른 계좌를 말한다. 금융실명제법에서 금융기관은 거래자의 실제 명의로 금융거래를 해야 한다고 규정하고 있다. 하지만 이는 무기명거래를 금지하고 있을 뿐이지 차명거래를 제한하는 것은 아니다. 차명계좌 자체는 불법이 아니다. 하지만 세법상 이를 증여로 볼 것인지가 문제될 수 있다.

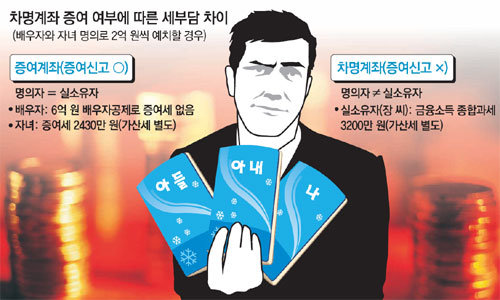

만약 해당 계좌 자금을 증여라고 가정했을 때 아내 명의 계좌의 2억 원은 배우자 증여공제 6억 원 한도 내의 금액이므로 증여세가 없다. 미성년자인 아들 명의의 계좌 2억 원에 대해서는 2430만 원의 증여세가 발생한다. 물론 차명계좌에 입금을 했다고 무조건 증여가 되는 것은 아니다. 증여란 실제로 증여 의사가 있는 상태에서 타인의 계좌에 입금하고 이러한 증여 의사를 입증할 수 있어야 인정되기 때문이다.

그렇다고 세법상 아무 문제가 없는 것은 아니다. 차명계좌는 실제 소유자가 모두 합산해 신고하는 것이 원칙이다. 그러나 현실적으로는 금융소득종합과세 대상에 해당하는 사람이 차명계좌를 이용해 명의를 분산시켜 종합과세를 피하거나 세금을 적게 내는 사례가 종종 있다.

장 씨는 근로소득이 많아 38.5%(주민세 포함)의 최고 세율을 적용받으며 장 씨 명의 계좌의 지난해 금융소득은 3500만 원이다. 아내와 아들 명의로 가입한 금융상품은 3년 만기(연 12% 단리) 상품으로 지난해 만기가 도래해 각각 배당소득 7200만 원이 발생했다. 아내와 아들은 다른 소득이 없으므로 금융소득이 4000만 원을 초과해 금융소득종합과세 대상이 되었어도 추가로 납부할 세금은 없었다.

하지만 원칙대로 실소유자인 장 씨가 모두 합산해 신고했다면 얘기는 달라진다. 세무조사로 장 씨가 해당 계좌가 증여가 아니라 차명일 뿐이라고 주장한다면 장 씨의 총금융소득은 1억7900만 원으로 약 3200만 원의 종합소득세와 그에 따르는 가산세를 추가 납부해야 한다.

이은하 미래에셋증권 세무컨설팅팀 세무사

정리=김재영 기자 redfoot@donga.com

마켓투데이

구독

이런 구독물도 추천합니다!

-

출산율, 다시 ‘1.0대’로

구독

-

오은영의 부모마음 아이마음

구독

-

내가 만난 名문장

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[마켓 투데이]위안화 절상땐 한국 IT-車-의류-화장품 웃는다](https://image.donga.com/donga_v1/images/img_default.png)

![[셀프건강진단]얼마 전부터 구강 안쪽이나 목에 혹이 만져진다](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/124673135.1.thumb.jpg)

댓글 0