공유하기

‘원금보장 +α’ 주가지수연동예금 인기 쑥쑥

- 동아일보

글자크기 설정

정기예금보다 높은 수익률 기대

주가 너무 오르면 큰 재미 못봐

삼성전자-애플株 연계 상품도

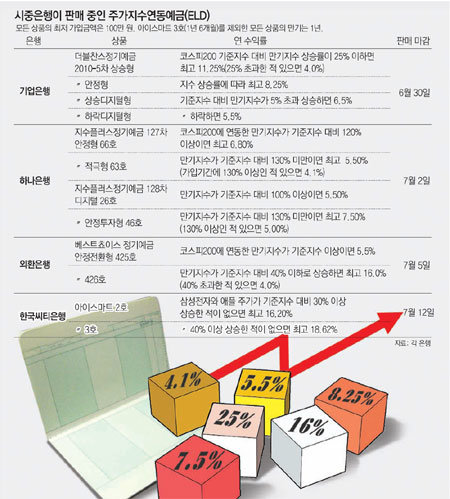

유럽 재정위기에 이어 미국 주택시장에 대한 더블딥(경기회복 후 재침체) 우려 등으로 금융시장의 변동성이 커지면서 주가지수연동예금(ELD)이 투자자들의 관심을 끌고 있다. 시중은행이 선보이는 ELD는 투자원금이 보장되면서 주가지수 움직임에 따라 정기예금 금리보다 높은 수익률을 기대할 수 있는 상품.

사실상 ‘마이너스 금리’에 가까운 은행 예금 금리가 성에 차지 않고 주식이나 펀드에 투자하기는 여전히 불안한 투자자들이 많이 찾고 있다. 종합주가지수에 연동해 수익률이 결정되는 상품이 많았지만 최근에는 ‘스마트폰 전쟁’을 벌이는 삼성전자와 애플 등 개별 기업의 주가지수와 연계된 ELD도 나오고 있다.

○ 원금 보장되고 주가 오르면 수익률도 껑충

무엇보다 ELD에 가입하려면 향후 주가 움직임을 예측하는 게 중요하다. 최근 나온 ELD는 대부분 종합지수와 연동해 만기 때 지수가 가입 때 기준지수보다 오르면 그만큼 수익이 나도록 돼 있다. 반면 주가가 떨어지거나 기대만큼 오르지 않으면 정기예금 금리보다 수익률이 낮거나 이자를 한 푼도 못 받을 수 있다.

또 주가가 많이 뛴다고 좋은 것만은 아니다. 주가가 일정 수준 이상 크게 뛰면 정기예금 금리보다 약간 높은 수준에서 수익률이 확정되는 ‘녹아웃’형 상품이 많기 때문이다. 녹아웃형은 주가가 예상외로 많이 오르면 오히려 수익률이 떨어진다는 점을 염두에 둬야 한다.

만기까지 유지하면 원금이 100% 보장된다는 것도 ELD의 장점이다. 주가 변동에 따라 수익률은 변하지만 증권사에서 판매하는 주가연계증권(ELS)처럼 원금 손실이 나지는 않는다. 5000만 원까지 예금자보호를 받을 수 있고 생계형, 세금우대형으로도 가입할 수 있다. 다만 중도에 해지하면 수수료가 부과돼 원금 손실이 난다.

하나은행은 종합지수에 연동한 ELD 4종류를 다음 달 2일까지 선보인다. ‘안정형 66호’와 ‘적극형 63호’는 만기 때 지수가 기준지수 대비 각각 120% 이상, 130% 미만이면 최고 연 6.80%, 연 11.89%까지 수익을 준다. 다만 63호는 가입기간 중 한 번이라도 지수가 기준지수 대비 130% 이상이 되면 수익률이 연 4.1%로 고정된다.

한국씨티은행은 7월 12일까지 삼성전자, 애플의 주가와 연계된 ‘아이스마트 지수연동정기예금’ 2, 3호를 판매한다. 2호는 가입기간에 두 종목의 일별 종가가 기준지수보다 30% 이상 상승한 적이 있으면 연 수익률이 3.7%로 확정된다. 반면 30% 이상 오른 적이 없으면 만기 때 최고 연 16.20%까지 수익을 준다.

기업은행은 30일까지 종합지수에 연동한 ‘더블찬스정기예금 2010-5차’를 4가지로 판매한다. ‘상승형’은 기준지수 대비 만기지수 상승률이 25% 이하면 최고 연 11.25%의 수익률을 제공하고 한 번이라도 25%를 초과한 적이 있으면 연 4.0%로 고정된다. 외환은행도 다음 달 5일까지 종합지수에 연동한 ‘베스트쵸이스 정기예금’을 내놓는다. 안정전환형 426호는 만기지수가 기준지수보다 40% 이하로 오르면 최고 연 16.0%의 수익률을 준다. 다만 한 번이라도 장중지수가 기준지수보다 40% 초과해 오르면 연리가 4.0%로 확정된다.

트렌드뉴스

-

1

단순 잇몸 염증인 줄 알았는데…8주 지나도 안 낫는다면

-

2

부부 합쳐 6차례 암 극복…“내 몸의 작은 신호 잘 살피세요”

-

3

김정은, 공장 준공식서 부총리 전격 해임 “그모양 그꼴밖에 안돼”

-

4

결국 날아온 노란봉투…금속노조 “하청, 원청에 교섭 요구하라”

-

5

“하루 3분이면 충분”…헬스장 안 가도 건강해지는 ‘틈새 운동’법

-

6

82세 장영자, 또 사기로 실형…1982년부터 여섯 번째

-

7

[이진영 칼럼]잘난 韓, 못난 尹, 이상한 張

-

8

“한동훈, 정치생명 걸고 무소속 출마해 평가받는 것 고려할만”[정치를 부탁해]

-

9

“장동혁 죽으면 좋고” 김형주 막말에…국힘 “생명 조롱”

-

10

국회 떠나는 이혜훈, 사퇴 일축…“국민, 시시비비 가리고 싶을것”

-

1

李대통령 “제멋대로 무인기 침투, 北에 총 쏜 것과 똑같다”

-

2

李대통령 “생리대 고급화하며 바가지…기본 제품 무상공급 검토”

-

3

강선우, 의혹 22일만에 경찰 출석…“원칙 지키는 삶 살았다”

-

4

정청래 “비법률가인 나도 법사위원장 했다”…검사 권한 고수 비판

-

5

‘평양 무인기 침투’ 尹 계획 실행한 드론사령부 해체된다

-

6

홍준표 “과거 공천 헌금 15억 제의받아…김병기·강선우 뿐이겠나”

-

7

李 가덕도 피습, 정부 공인 첫 테러 지정…“뿌리를 뽑아야”

-

8

[속보]李대통령 “무인기 침투, 北에 총 쏜 것과 똑같다”

-

9

의사 면허 취소된 50대, 분식집 운영하다 극단적 선택

-

10

“장동혁 죽으면 좋고” 김형주 막말에…국힘 “생명 조롱”

트렌드뉴스

-

1

단순 잇몸 염증인 줄 알았는데…8주 지나도 안 낫는다면

-

2

부부 합쳐 6차례 암 극복…“내 몸의 작은 신호 잘 살피세요”

-

3

김정은, 공장 준공식서 부총리 전격 해임 “그모양 그꼴밖에 안돼”

-

4

결국 날아온 노란봉투…금속노조 “하청, 원청에 교섭 요구하라”

-

5

“하루 3분이면 충분”…헬스장 안 가도 건강해지는 ‘틈새 운동’법

-

6

82세 장영자, 또 사기로 실형…1982년부터 여섯 번째

-

7

[이진영 칼럼]잘난 韓, 못난 尹, 이상한 張

-

8

“한동훈, 정치생명 걸고 무소속 출마해 평가받는 것 고려할만”[정치를 부탁해]

-

9

“장동혁 죽으면 좋고” 김형주 막말에…국힘 “생명 조롱”

-

10

국회 떠나는 이혜훈, 사퇴 일축…“국민, 시시비비 가리고 싶을것”

-

1

李대통령 “제멋대로 무인기 침투, 北에 총 쏜 것과 똑같다”

-

2

李대통령 “생리대 고급화하며 바가지…기본 제품 무상공급 검토”

-

3

강선우, 의혹 22일만에 경찰 출석…“원칙 지키는 삶 살았다”

-

4

정청래 “비법률가인 나도 법사위원장 했다”…검사 권한 고수 비판

-

5

‘평양 무인기 침투’ 尹 계획 실행한 드론사령부 해체된다

-

6

홍준표 “과거 공천 헌금 15억 제의받아…김병기·강선우 뿐이겠나”

-

7

李 가덕도 피습, 정부 공인 첫 테러 지정…“뿌리를 뽑아야”

-

8

[속보]李대통령 “무인기 침투, 北에 총 쏜 것과 똑같다”

-

9

의사 면허 취소된 50대, 분식집 운영하다 극단적 선택

-

10

“장동혁 죽으면 좋고” 김형주 막말에…국힘 “생명 조롱”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0