공유하기

‘M&A 무서운 신인’ 중견기업… “국내 시장은 너무 좁다”

-

입력 2007년 6월 13일 03시 01분

글자크기 설정

올해도 중견 식품업체인 SPC그룹이 한국코카콜라보틀링 인수를 놓고 LG생활건강과 경쟁을 벌이고 있다.

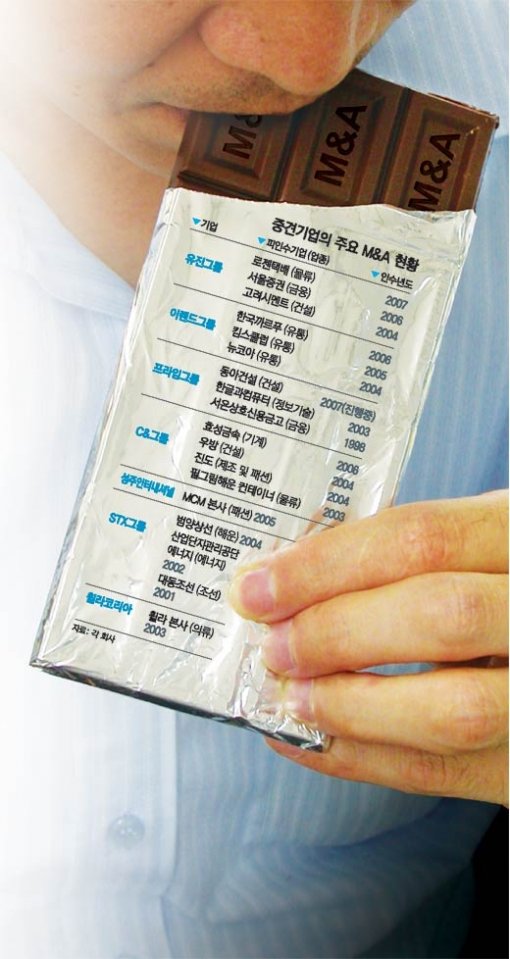

한국 중견 기업들이 갈수록 M&A에 적극적이다. 이들은 규모와 국적을 가리지 않고 먹잇감을 찾고 있다.

○ 30대 기업을 꿈꾼다

1969년 영양제과라는 제과점으로 창업한 유진그룹은 2004년 증권거래소 상장기업인 고려시멘트를 인수하고, 지난해 말부터 올해 초까지 서울증권, 로젠택배도 인수했다. M&A를 통한 대형 건설회사 인수도 추진 중이다. 2001년 유진그룹의 자산 규모는 3500억 원. 하지만 지난해 말 자산 규모는 1조 원을 넘어섰다.

1980년 영세 의류매장으로 출발한 이랜드그룹은 2004년 뉴코아, 2005년 킴스클럽, 2006년 한국까르푸 등의 유통업체를 연이어 인수해 2003년 1조3000억 원 규모였던 자산 규모를 지난해 말 4조6000억 원으로 늘렸다. 동아건설 인수작업을 진행 중인 프라임그룹과 퇴출 직전의 회사들을 사들여 알짜 회사로 성장시킨 STX그룹 등도 M&A로 눈부시게 성장한 중견 기업이다.

중견 기업이 이처럼 M&A에 적극적인 것은 사각지대에 놓여 있기 때문이다.

제조업 기준으로 중소기업은 종업원 300인 미만 또는 자본금 80억 원 이하의 기업이고 이를 넘어서면 모두 대기업으로 분류된다. 매출액이 수백∼수천억 원인 중견 기업은 법적으론 대부분 대기업이다.

중견 기업은 중소기업처럼 정부 지원은 받지 못하면서 대기업과 똑같은 조건에서 경쟁해야 하는 실정이다. 이에 따라 상대적으로 빠르고 자유로운 의사결정이란 장점을 활용해 M&A로 규모를 키우는 전략을 채택하고 있다는 분석이다.

김종태 M&A스페셜리스트아카데미 대표는 “대기업들이 ‘문어발 확장’이란 비난 때문에 M&A에 소극적인 틈을 타 중견 기업들이 M&A 시장에서 공격적으로 나서고 있다”고 말했다.

○ 세계로 나가는 중견 기업

이랜드그룹은 올해 말 인지도 높은 해외 브랜드를 인수하기로 했다.

최성호 이랜드그룹 홍보담당 이사는 “국내 기업도 그동안의 경험을 통해 직접 해외 유명 브랜드를 인수할 능력을 충분히 갖췄다”며 “올해 말 깜짝 놀랄 성과를 발표할 것”이라고 자신했다.

최근 국내 중견 기업들은 해외기업 M&A에 적극적이다. 이는 1997년 외환위기 이후 국내 기업의 가격이 꾸준히 올랐기 때문이기도 하다.

보스턴컨설팅그룹 박성준 부사장은 “최근 M&A 대상이 될 만한 국내 기업의 값이 크게 오르자 중견 기업들의 해외 매물 탐색 및 인수 방법 컨설팅 요청이 늘었다”고 설명했다.

이에 따라 기업들이 과감히 M&A에 나설 수 있도록 역량을 갖춘 투자은행 등 금융 및 제도 지원이 시급하다는 지적이다.

현대경제연구원 이주량 연구위원은 “M&A에는 매물을 보는 눈과 저가에 사는 기술이 필요한데 한국도 이런 부분을 전담할 대형 투자은행을 키워야 할 것”이라고 지적했다.

트렌드뉴스

-

1

[단독]“UAE 요청 ‘천궁-2’ 유도탄 30기 8, 9일 인도”

-

2

트럼프가 보조금 끊자…美 SK배터리 공장서 직원 900여명 해고

-

3

한국 성인 4명 중 1명만 한다…오래 살려면 ‘이 운동’부터[노화설계]

-

4

배우 이재룡, 교통사고 뒤 도주…체포 당시 음주 상태

-

5

[단독]오산 떠난 美수송기 이미 대서양 건너… 미사일 재배치 시작된듯

-

6

1평 사무실서 ‘월천’… 내 이름이 간판이면 은퇴는 없다[은퇴 레시피]

-

7

국힘 지도부 ‘서울 안철수-경기 김은혜’ 출마 제안했다 거부당해

-

8

美, 이란 3000곳 타격-43척 파괴…트럼프 “10점 만점에 15점”

-

9

오세훈, 장동혁에 “리더 자격 없다…끝장토론 자리 마련하라”

-

10

李대통령 SNS에 ‘이 표현’ 뜨면 긴장…‘네 글자’ 강력 경고

-

1

[단독]오산 떠난 美수송기 이미 대서양 건너… 미사일 재배치 시작된듯

-

2

李, 장성 진급 박정훈에 삼정검 수여하며 “특별히 축하합니다”

-

3

방미 文, 이란전쟁에 “무력 사용 억제…평화적 해결해야”

-

4

국힘 지도부 ‘서울 안철수-경기 김은혜’ 출마 제안했다 거부당해

-

5

오세훈, 장동혁에 “리더 자격 없다…끝장토론 자리 마련하라”

-

6

국힘 지지율 21%, 張 취임후 최저… 지선 여야 지지差 16%P 최대

-

7

원유·공항 선뜻 내준 UAE…17년 이어진 ‘동행 외교’ 덕 봤다

-

8

[단독]“UAE 요청 ‘천궁-2’ 유도탄 30기 8, 9일 인도”

-

9

정청래 “‘대북송금’ 조작 검사들 감방 보내겠다…檢 날강도짓”

-

10

KBS노조 “수신료로 JTBC 도박빚 갚을 수 없다” 월드컵 중계권 재판매 진통

트렌드뉴스

-

1

[단독]“UAE 요청 ‘천궁-2’ 유도탄 30기 8, 9일 인도”

-

2

트럼프가 보조금 끊자…美 SK배터리 공장서 직원 900여명 해고

-

3

한국 성인 4명 중 1명만 한다…오래 살려면 ‘이 운동’부터[노화설계]

-

4

배우 이재룡, 교통사고 뒤 도주…체포 당시 음주 상태

-

5

[단독]오산 떠난 美수송기 이미 대서양 건너… 미사일 재배치 시작된듯

-

6

1평 사무실서 ‘월천’… 내 이름이 간판이면 은퇴는 없다[은퇴 레시피]

-

7

국힘 지도부 ‘서울 안철수-경기 김은혜’ 출마 제안했다 거부당해

-

8

美, 이란 3000곳 타격-43척 파괴…트럼프 “10점 만점에 15점”

-

9

오세훈, 장동혁에 “리더 자격 없다…끝장토론 자리 마련하라”

-

10

李대통령 SNS에 ‘이 표현’ 뜨면 긴장…‘네 글자’ 강력 경고

-

1

[단독]오산 떠난 美수송기 이미 대서양 건너… 미사일 재배치 시작된듯

-

2

李, 장성 진급 박정훈에 삼정검 수여하며 “특별히 축하합니다”

-

3

방미 文, 이란전쟁에 “무력 사용 억제…평화적 해결해야”

-

4

국힘 지도부 ‘서울 안철수-경기 김은혜’ 출마 제안했다 거부당해

-

5

오세훈, 장동혁에 “리더 자격 없다…끝장토론 자리 마련하라”

-

6

국힘 지지율 21%, 張 취임후 최저… 지선 여야 지지差 16%P 최대

-

7

원유·공항 선뜻 내준 UAE…17년 이어진 ‘동행 외교’ 덕 봤다

-

8

[단독]“UAE 요청 ‘천궁-2’ 유도탄 30기 8, 9일 인도”

-

9

정청래 “‘대북송금’ 조작 검사들 감방 보내겠다…檢 날강도짓”

-

10

KBS노조 “수신료로 JTBC 도박빚 갚을 수 없다” 월드컵 중계권 재판매 진통

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0