금융위원회는 은행들의 무분별한 가계대출을 막기 위해 이달부터 새로운 예대율 산정방식을 적용했다. 이는 예대율 산정시 가계대출은 가중치를 15% 올리고, 기업대출은 15% 내려 차등 적용하겠다는 것이 골자다.

기존에는 은행들의 예대율 산정시 모두 100%가 적용됐지만 앞으로는 가계대출에 115%, 개인사업자대출에 100%, 법인대출에 85% 가중치가 적용된다. 가계대출이 늘어날수록 예대율이 올라가는 구조기 때문에 은행들이 기준선이 100%를 맞추려면 예적금이나 기업대출을 늘리고 가계대출을 줄여야 한다.

이처럼 새로운 예대율과 함께 정부가 지난달 16일 발표한 고강도 부동산 대책에 따른 대출 규제도 본격적으로 시행됨에 따라, 올해 주택담보대출을 비롯한 가계대출 감소폭은 더욱 커질 것으로 예상된다.

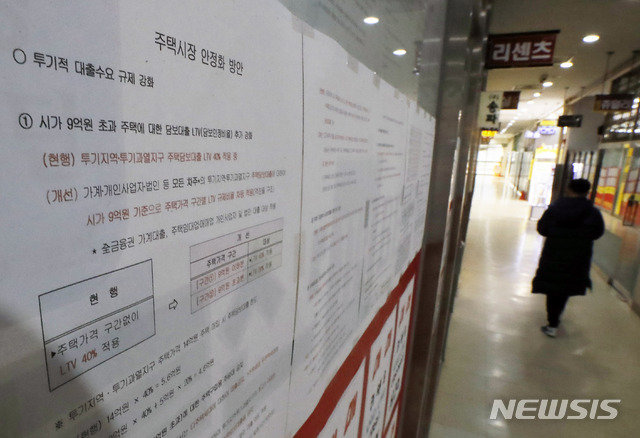

앞서 금융위는 ‘12·16 부동산 대책’을 발표하면서 시세 15억원이 넘는 고가 아파트에 대한 주택담보대출을 금지하고, 주택담보대출비율(LTV) 및 총부채원리금상환비율(DSR) 관리를 강화한 바 있다.

이에 따라 종전까지 주택 가격에 상관없이 40%가 적용됐던 LTV가 이제는 차등 적용된다. 9억원 이하 분에 대해서는 40%를, 9억원 초과분에 대해서는 20%가 적용되고 있다. 예컨대 시가 15억원짜리 주택을 구입할 때, 기존에는 6억원(15억원×40%)까지 대출을 받을 수 있었다면, 이제는 4억8000만원(9억원×40%+6억원×20%)만 받을 수 있게 된 것이다.

그동안은 금융회사별로 업권별 평균 목표인 40% 이내로 관리해 왔지만, 이제는 시가 9억원 이상 초과 주택에 대한 담보대출을 받는 차주는 개별적으로 DSR규제를 적용받게 된다. 즉 종전에는 개별 차주의 DSR가 40%를 넘어도 해당 금융사의 DSR 평균이 40%를 넘지 않으면 대출이 가능했지만, 이제는 이 또한 불가능해진 것이다.

한 금융권 관계자는 “정부의 규제에 발맞춰 시중은행들은 앞으로 가계대출에 더욱 브레이크를 걸 수 밖에 없는 상황”이라고 말했다.

이어 “정부의 대출 규제, 특히 DSR 강화의 경우 사실 주택구입자금 뿐만이 아니라 생활안정자금도 다 제한하는 정책”이라며 “탈출구 없이 규제만 앞세워 무작정 대출 자체를 막아버리는 것은 일반 서민들을 더욱 힘들게 하는 결과를 낼 수도 있다”고 우려했다.

한편 정부가 이처럼 가계대출 옥죄기에 나선 것은 부동산 시장에 과도하게 쏠린 시중자금을 분산한다는 취지에서다.

은성수 금융위원장도 올해 신년사를 통해 자금 흐름을 부동산에서 기업 등 생산적인 실물경제로 대전환하겠다는 방침을 재차 강조한 바 있다.

그는 “자금이 생산적인 실물경제보다 부동산 등 비생산적인 부문으로 흘러가면서 경제의 비효율성이 높아지고 있다”며 “가계보다는 기업으로, 기업 중에서는 특히 중소·벤처기업으로, 중소·벤처기업 중에서는 기술력과 미래성장성이 있는 보다 생산적인 곳으로 자금의 물꼬를 대전환하기 위한 다각적인 정책 지원과 환경조성에 힘쓰겠다”고 말했다.

다만 한 금융권 관계자는 “부동산 대출이 막힌 상황에서 은행들이 기업대출 위주로 드라이브를 걸어야하지만 경기침체 등 대외변수도 불확실성이 커지고 있어 이마저도 쉽지 않은 상황”이라며 “사실상 담보가 없는 기업에게 신용으로 자금을 지원하기가 쉽지 않은 현실이어, 기업대출이 활성화되기 위해서는 면책제도의 혁신적인 개편이 우선돼야 할 것”이라고 지적했다.

[서울=뉴시스]

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

교수 집단이탈 없었지만… “진료예약 취소되나 종일 전전긍긍”

- 좋아요 개

- 코멘트 개

-

![철도 지하화 관건은 45조 원 사업비 마련[부동산 빨간펜]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/124662960.1.thumb.jpg)

철도 지하화 관건은 45조 원 사업비 마련[부동산 빨간펜]

- 좋아요 개

- 코멘트 개

-

엔화 가치 34년만에 최저… 장중 달러당 155엔 넘어

- 좋아요 개

- 코멘트 개

댓글 0