A. 증여금액을 홍 씨 마음대로 정할 수 있는 것은 아니다. 본래 세법상 증여금액은 ‘시가’를 기준으로 계산해야 하는데 홍 씨의 부동산은 최근 거래되지 않아 보통 거래를 통해 형성되는 시가가 없다. 공인중개사들이 제시하는 시세가 있기는 한데 이는 대개 공인중개사들의 주관적 판단이 반영된 ‘호가’에 불과할 뿐이다.

이렇게 시가가 존재하지 않을 경우에는 세법상 개별공시지가와 같은 ‘기준시가’로 증여금액을 정한다. 문제는 기준시가가 시세에 훨씬 못 미치는 경우다. 시세보다 낮은 수준의 기준시가로 증여하면 어떻게 될까?

시가 5억 원(기준시가 3억 원)인 부동산을 자녀에게 증여한다고 생각해보자. 증여금액을 기준시가인 3억 원으로 계산하는 경우 증여세는 세법에 따라 3600만 원이 된다. 부동산을 증여받은 자녀가 증여일로부터 5년 뒤 8억 원에 양도한다면 양도차익 3억 원이 생긴다. 이에 대해 세법상 양도세는 약 1억5000만 원이 된다.

반면 시가인 5억 원을 증여금액의 기준으로 삼아 계산해 증여하는 경우 증여세는 계산에 따라 약 7200만 원이 된다. 자녀가 5년 뒤 8억 원에 양도하면 양도차익 3억 원에 대해 양도세 약 8100만 원을 내야 한다.

결국 증여금액을 낮게 설정하면 당장의 증여세는 3600만 원가량 줄일 수 있지만 앞으로 자녀의 양도세는 증여금액을 낮게 설정할 때보다 6900만 원가량 더 내야할 수 있다는 점을 잊지 말아야 한다.

증여금액을 얼마로 정하느냐에 따라 증여세는 물론 양도세도 달라질 수 있다는 점을 명심해야 한다. 증여금액을 기준시가보다 시가로 하는 것이 세 부담 측면에서 유리하다고 생각한다면 미리 감정평가법인 두 곳으로부터 감정평가액을 받아두는 게 좋다. 보통 두 곳의 평균을 시가로 보고 계산하기 때문이다.

증여세는 증여한 날이 속하는 달의 말일 기준으로 3개월 안에, 양도세는 양도한 날이 속한 달의 말일부터 2개월 이내에 관할 세무서에 해당액을 신고하고 납부해야 한다.

최용준 세무법인 다솔 세무사

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

![숨은 ‘샤이 패밀리스트’ 청년을 찾아라[이미지의 포에버 육아]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/124675808.1.thumb.jpg)

숨은 ‘샤이 패밀리스트(Shy Familist)’ 청년을 찾아라[이미지의 포에버 육아]

- 좋아요 개

- 코멘트 개

-

與김태호 “집에 물 새는데 가만있을 수 없어”

- 좋아요 개

- 코멘트 개

-

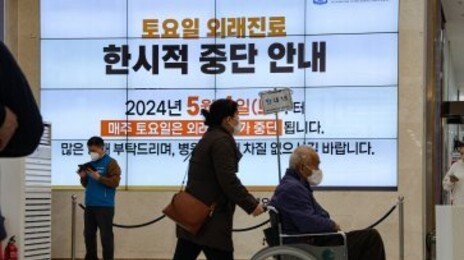

대형병원 5곳 교수들 “주1회 휴진”… 정부, 의료법 위반 검토

- 좋아요 개

- 코멘트 개

댓글 0