공유하기

[맞춤 재테크]부동산-금융자산 사전증여 절세전략

- 동아일보

글자크기 설정

재산 한꺼번에 넘겨주면 稅부담 커

절반 증여-나머지 상속하는 게 유리

《30년 이상 개인사업체를 운영하다 은퇴한 박모 씨(72)는 요즘 사전증여에 관심이 많다. 금융회사의 세미나나 신문에서도 사전증여의 필요성을 강조하고 있고 주변에서도 사전증여를 준비하는 친구가 꽤 있다. 박 씨도 아내와 딸에게 사전증여를 해볼까 계획 중이다. 박 씨는 서울 용산구 이촌동의 20억 원짜리 아파트에 거주하고 있으며 다른 부동산은 없다. 그동안 꾸준하게 사업을 하면서 예금, 펀드 등으로 10억 원의 금융자산을 모았다. 어떻게 증여하는 게 좋을까.》

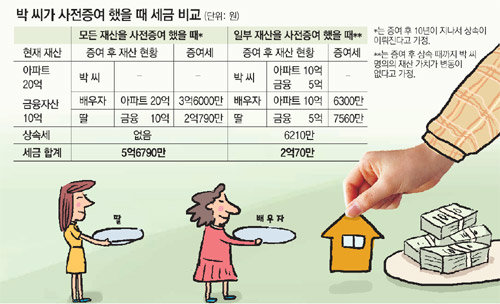

과유불급. 뭐든지 지나치면 좋지 않다. 사전증여 계획을 세우는 데도 마찬가지다. 사전증여가 유리하다고 해서 모든 재산을 한꺼번에 증여하면 세금 부담이 오히려 늘어날 수 있다. 만약 박 씨가 사전증여가 중요하다고 생각해 모든 재산을 한 번에 증여한다고 가정해보자. 아내에게 아파트를 증여하고 딸에게 금융자산을 모두 증여한다면 아내는 3억6000만 원, 딸은 2억790만 원 등 총 5억6790만 원을 증여세로 내야 한다. 물론 10년이 지나 상속이 이뤄진다면 상속 재산도 없고 상속세도 없을 것이다. 이 방법은 사전증여를 통해 상속세 부담을 줄일 수 있지만 초기에 증여세 부담이 너무 크다는 단점이 있다.

박 씨가 아파트는 배우자와 지분을 반반씩 공동명의로 하고 금융자산은 딸에게 5억 원만 증여한다면 어떻게 될까. 먼저 증여세로 배우자가 6300만 원, 딸이 7560만 원 등 모두 1억3860만 원을 내야 한다. 그리고 10년이 지나 상속을 하면 박 씨 명의로 남아 있는 재산(아파트 절반의 지분 10억 원+금융자산 5억 원)에 대한 상속세를 내면 된다. 이때 상속공제는 일괄 공제와 배우자 공제로 최소 10억 원이 가능하므로 상속세는 6210만 원을 내면 된다. 모든 재산을 사전증여했을 때보다 무려 3억6720만 원의 세금을 줄일 수 있다.

또 갑작스럽게 상속을 하게 된다면 지나친 사전증여는 독이 될 수 있다. 10년 이내 증여한 재산은 상속재산에 합산돼 과세가 될 뿐만 아니라 상속공제 한도도 달라지기 때문이다. 상속재산에 합산되는 사전증여 재산이 있으면 상속공제 한도를 계산할 때 증여세 과세표준만큼을 제외한다. 예를 들어 박 씨가 재산을 모두 증여했다면 배우자에 대한 증여 공제(6억 원)와 자녀에 대한 증여 공제(3000만 원)를 차감한 23억7000만 원이 증여세 과세표준이 된다. 그런데 10년 이내 박 씨가 사망한다면 증여재산은 상속재산으로 간주돼 상속공제 한도를 계산할 때 증여세 과세표준인 23억7000만 원이 공제 한도에서 차감된다. 공제 한도가 크게 감소해 세금 부담이 늘어나는 것이다.

하지만 상속 때까지 시간이 많이 남아 있고 계속적으로 소득과 재산이 증가할 것으로 예상된다면 조금 많은 재산을 증여하는 것이 유리할 수도 있다. 이렇듯 사전증여는 각자의 상황에 맞게 계획하고 실행해야 한다. 주변에서 잘된 사례가 있다고 해서 그대로 따라했다간 낭패를 당할 수도 있다. 사전증여 때 추가로 고려해야 할 몇 가지 사항을 정리해보면 다음과 같다.

1. 증여공제, 상속공제 등을 고려해 사전증여금액을 계획한다.

3. 여러 사람에게 분산해 증여하는 것이 유리하다.

4. 손자, 며느리, 사위에게 증여하면 세율도 낮아지고 합산기간도 짧아진다.

손문옥 미래에셋증권 세무컨설팅팀 세무사

맞춤 재테크 >

구독

이런 구독물도 추천합니다!

-

이기진의 만만한 과학

구독

-

양종구의 100세 시대 건강법

구독

-

광화문에서

구독

트렌드뉴스

-

1

尹 계엄 직후보다 낮은 국힘 지지율… 중도층서 9%로 역대 최저

-

2

바둑 기보 대신, 엔비디아 칩 가득… “큰그림은 아직 인간 몫”

-

3

[사설]계엄 때보다 낮은 지지율 17%… 국힘의 존재 이유를 묻는 민심

-

4

이한주 경사硏 이사장 재산 76억… 55억이 부동산

-

5

이부진, 아들 서울대 입학식 참석…홍라희와 함박웃음

-

6

[오늘의 운세/2월 27일]

-

7

85세 강부자, 건강한 근황 “술 안 끊었다”

-

8

반포대교서 추락한 포르쉐, 車엔 프로포폴 빈병-주사기

-

9

이란 주변 미군 움직임 뚫어져라 보는 中위성업체

-

10

“강아지 뒤 배경 지워줘” 하자… 5초만에 깔끔한 사진 변신

-

1

국힘 지지율 10%대 추락…TK서도 동률, 全연령대 민주 우위

-

2

김정은 “한국 유화적 태도는 기만극…동족서 영원히 배제”

-

3

한동훈 “백의종군 하라? 그분들, 尹이 보수 망칠때 뭐했나”

-

4

한미동맹 잇단 엇박자… 야외 기동훈련도 공개 이견

-

5

李 “北, 南에 매우 적대적 언사…오랜 감정 일순간에 없앨순 없어”

-

6

‘17% 쇼크’ 국힘, TK도 등돌려 與와 동률…“바닥 뚫고 지하로 간 느낌”

-

7

李 “저도 꽤 큰 개미였다…정치 그만두면 주식시장 복귀”

-

8

‘판검사 최대 징역 10년’ 법왜곡죄 與주도 본회의 통과

-

9

국힘 중진들 장동혁에 쓴소리…윤상현 “속죄 세리머니 필요”

-

10

[송평인 칼럼]‘빙그레 엄벌’ 판사와 ‘울먹이는 앵그리버드’ 판사

트렌드뉴스

-

1

尹 계엄 직후보다 낮은 국힘 지지율… 중도층서 9%로 역대 최저

-

2

바둑 기보 대신, 엔비디아 칩 가득… “큰그림은 아직 인간 몫”

-

3

[사설]계엄 때보다 낮은 지지율 17%… 국힘의 존재 이유를 묻는 민심

-

4

이한주 경사硏 이사장 재산 76억… 55억이 부동산

-

5

이부진, 아들 서울대 입학식 참석…홍라희와 함박웃음

-

6

[오늘의 운세/2월 27일]

-

7

85세 강부자, 건강한 근황 “술 안 끊었다”

-

8

반포대교서 추락한 포르쉐, 車엔 프로포폴 빈병-주사기

-

9

이란 주변 미군 움직임 뚫어져라 보는 中위성업체

-

10

“강아지 뒤 배경 지워줘” 하자… 5초만에 깔끔한 사진 변신

-

1

국힘 지지율 10%대 추락…TK서도 동률, 全연령대 민주 우위

-

2

김정은 “한국 유화적 태도는 기만극…동족서 영원히 배제”

-

3

한동훈 “백의종군 하라? 그분들, 尹이 보수 망칠때 뭐했나”

-

4

한미동맹 잇단 엇박자… 야외 기동훈련도 공개 이견

-

5

李 “北, 南에 매우 적대적 언사…오랜 감정 일순간에 없앨순 없어”

-

6

‘17% 쇼크’ 국힘, TK도 등돌려 與와 동률…“바닥 뚫고 지하로 간 느낌”

-

7

李 “저도 꽤 큰 개미였다…정치 그만두면 주식시장 복귀”

-

8

‘판검사 최대 징역 10년’ 법왜곡죄 與주도 본회의 통과

-

9

국힘 중진들 장동혁에 쓴소리…윤상현 “속죄 세리머니 필요”

-

10

[송평인 칼럼]‘빙그레 엄벌’ 판사와 ‘울먹이는 앵그리버드’ 판사

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[맞춤 재테크]양도차익 큰 주택 절세전략](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2010/07/23/30083918.1.jpg)

![[오늘과 내일/강유현]결국 ‘쇼’였다는 몰트북이 남긴 과제](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News2/133214581.1.thumb.jpg)

댓글 0