공유하기

우리금융 민영화, 변수는 합종연횡-가격

- 동아일보

글자크기 설정

■ 입찰 23곳 참여로 흥행 성공… 새주인 누가 될까

우리금융 인수합병(M&A) 경쟁이 예상 밖의 흥행몰이에 성공하면서 국내 최대 금융회사인 우리금융의 새로운 주인 자리를 누가 거머쥐게 될지 관심이 모이고 있다.

공적자금관리위원회와 예금보험공사는 26일까지 입찰참가의향서(LOI)를 제출한 23곳의 국내외 투자자를 대상으로 늦어도 내년 3월 정도에는 우선협상대상자를 선정할 계획이다.

금융권에서는 하나금융의 불참으로 우리금융 컨소시엄을 가장 유력한 후보로 보고 있다. 하지만 우리금융 민영화가 첫 단계부터 기대 이상의 흥행을 거두면서 우리금융 M&A 구도에도 변수가 생길 여지가 커졌다는 분석이 나온다.

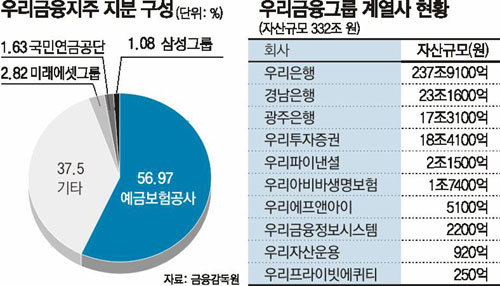

우리금융이 MBO 방식의 독자민영화를 추진하고 있는 배경에는 금융권의 ‘리딩뱅크’ 경쟁이 더욱 치열해지고 있는 가운데 이제 민영화를 늦출 수 없다는 위기의식이 깔려 있다. 이에 더해 하나금융과 KB금융이 인수전에서 빠지면서 우리금융의 정부 지분 56.97%를 통째로 사들일 만한 투자자가 남아 있지 않다는 점도 직접 독자생존을 모색하게 된 이유다.

우리금융은 2개의 컨소시엄을 구성하는 ‘양면작전’으로 승산을 높이겠다는 방침이다. 우리사주조합이 대표인 ‘우리사랑 컨소시엄’과 우리은행 거래 중소기업 경영인 모임인 ‘우리비즈클럽 컨소시엄’ 가운데 한 곳이 낮은 인수가격으로 정부 지분 전체 인수를 추진하고 다른 한 곳은 인수경쟁자를 견제하기 위해 높은 인수가격을 써낸다는 전략이다.

그러나 우리금융 M&A 입찰 참여를 희망한 국내외 투자자들이 합종연횡해 우리금융의 대항마로 떠오를 경우 두 컨소시엄을 합친 ‘그랜드 컨소시엄’을 구성할 가능성도 있다.

일단 26일 마감된 입찰참여의향서 제출에는 보고펀드와 MBK파트너스, 어퍼니티에쿼티파트너스, 칼라일, 맥쿼리, 메트라이프 등 내로라하는 국내외 투자자가 모두 참여했다. 금융권에서는 이들이 실제 예비입찰에 참여하더라도 우리금융 컨소시엄처럼 경영권을 인수하기보다는 정부 지분 일부를 사들이려 할 가능성이 크다고 보고 있다. 하지만 우리금융 민영화 전개 상황에 따라 합종연횡해 컨소시엄을 구성한 뒤 예비입찰에 참여할 가능성도 있다. 이 경우 우리금융 인수전은 3파전, 4파전 등으로 축소될 것으로 보인다.

금융권 관계자는 “국내외 PEF들이 경영권을 목표로 컨소시엄을 구성해 우리금융 컨소시엄보다 높은 입찰가를 써낸다면 정부의 고민도 깊어질 것”이라고 관측했다.

금융권에서는 지방은행의 분리 매각 가능성에 촉각을 곤두세우고 있다. 공자위와 예보는 내년 본입찰 이후 지방은행 인수 희망자들의 제안과 지방은행을 포함한 우리금융 전체에 대한 인수 희망자의 제안을 비교해 분리매각 여부를 결정할 방침이다.

문병기 기자 weappon@donga.com

차지완 기자 cha@donga.com

트렌드뉴스

-

1

‘사우디 방산 전시회’ 향하던 공군기, 엔진 이상에 日 비상착륙

-

2

트럼프 “내가 너무 친절했다…관세 훨씬 더 높일수 있다” 으름장

-

3

“뱀이다” 강남 지하철 화장실서 화들짝…멸종위기 ‘볼파이톤’

-

4

李 “한국인 건들면 패가망신, 빈말 같나”…캄보디아어로도 경고

-

5

“폭설 속 96시간” 히말라야서 숨진 주인 지킨 핏불

-

6

美 이민단속에 예산 펑펑…“32조 떼돈 벌었다” 웃는 기업 어디?

-

7

월 300만원 줘도 “공무원은 싫어요”…Z세대 82% ‘의향 없다’

-

8

[동아광장/박용]이혜훈 가족의 엇나간 ‘대한민국 사용설명서’

-

9

윤주모, 편의점 덮밥 부실 논란 해명…“맛없어 보이게 찍어”

-

10

‘용인반도체’ 전기, 도로 밑으로 끌어온다

-

1

장동혁, 강성 지지층 결집 선택… 오세훈도 나서 “張 물러나라”

-

2

[사설]장동혁, 한동훈 제명… 공멸 아니면 자멸의 길

-

3

오세훈 “장동혁 물러나야” 직격…지방선거 전열 흔들리는 국힘

-

4

李 “한국인 건들면 패가망신, 빈말 같나”…캄보디아어로도 경고

-

5

“장동혁 재신임 물어야” “모든게 張 책임이냐”…내전 격화

-

6

트럼프 “내가 너무 친절했다…관세 훨씬 더 높일수 있다” 으름장

-

7

李, ‘로봇 반대’ 현대차 노조 향해 “거대한 수레 피할 수 없어”

-

8

한동훈 다음 스텝은…➀법적 대응 ➁무소속 출마 ➂신당 창당

-

9

李, 로봇 도입 반대한 현대차노조 겨냥 “거대한 수레 피할수 없다”

-

10

부동산 정책 “잘못한다” 40%, “잘한다” 26%…李지지율 60%

트렌드뉴스

-

1

‘사우디 방산 전시회’ 향하던 공군기, 엔진 이상에 日 비상착륙

-

2

트럼프 “내가 너무 친절했다…관세 훨씬 더 높일수 있다” 으름장

-

3

“뱀이다” 강남 지하철 화장실서 화들짝…멸종위기 ‘볼파이톤’

-

4

李 “한국인 건들면 패가망신, 빈말 같나”…캄보디아어로도 경고

-

5

“폭설 속 96시간” 히말라야서 숨진 주인 지킨 핏불

-

6

美 이민단속에 예산 펑펑…“32조 떼돈 벌었다” 웃는 기업 어디?

-

7

월 300만원 줘도 “공무원은 싫어요”…Z세대 82% ‘의향 없다’

-

8

[동아광장/박용]이혜훈 가족의 엇나간 ‘대한민국 사용설명서’

-

9

윤주모, 편의점 덮밥 부실 논란 해명…“맛없어 보이게 찍어”

-

10

‘용인반도체’ 전기, 도로 밑으로 끌어온다

-

1

장동혁, 강성 지지층 결집 선택… 오세훈도 나서 “張 물러나라”

-

2

[사설]장동혁, 한동훈 제명… 공멸 아니면 자멸의 길

-

3

오세훈 “장동혁 물러나야” 직격…지방선거 전열 흔들리는 국힘

-

4

李 “한국인 건들면 패가망신, 빈말 같나”…캄보디아어로도 경고

-

5

“장동혁 재신임 물어야” “모든게 張 책임이냐”…내전 격화

-

6

트럼프 “내가 너무 친절했다…관세 훨씬 더 높일수 있다” 으름장

-

7

李, ‘로봇 반대’ 현대차 노조 향해 “거대한 수레 피할 수 없어”

-

8

한동훈 다음 스텝은…➀법적 대응 ➁무소속 출마 ➂신당 창당

-

9

李, 로봇 도입 반대한 현대차노조 겨냥 “거대한 수레 피할수 없다”

-

10

부동산 정책 “잘못한다” 40%, “잘한다” 26%…李지지율 60%

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0