2003년 시숙부인 정상영 명예회장이 이끄는 KCC와의 현대그룹 경영권 분쟁, 2005년 김윤규 전 현대아산 부회장 개인비리 파동, 대북사업과 관련된 남북한 당국과의 마찰….

여성 최고경영자(CEO)로서 감당하기 쉽지 않은 일들을 극복하고 현대건설 인수를 위해 총력전을 펼치려는 즈음에 ‘복병’을 만났다.

○현 회장, “철저하게 준비된 M&A 공격이다”

현 회장은 2일 서울 종로구 적선동 현대그룹 12층 회장실에서 전인백 그룹 기획총괄본부 사장 등 핵심 간부들을 소집해 대책을 숙의했다. 그는 이 자리에서 “총력을 다해 M&A 시도를 물리쳐야 한다”고 했다.

회의 후 현대그룹은 현대중공업에 대해 현대상선 지분 10%를 넘기라고 요구했다. 물론 현대중공업이 이 요구를 받아들일 것이라고는 당초부터 생각하지 않았다.

무엇보다 ‘시동생 회사’인 현대중공업이 적대적 M&A를 시도한다는 사실을 알려 여론에 호소하려는 목적이었다.

현 회장이 의구심을 거두지 못하는 것은 ‘백기사’로 자처한 현대중공업의 전력 때문이다. 현대상선이 유동성 위기에 처했던 2003년 현대중공업에선 1원 한 푼도 도와주지 않았다고 현대그룹은 주장한다.

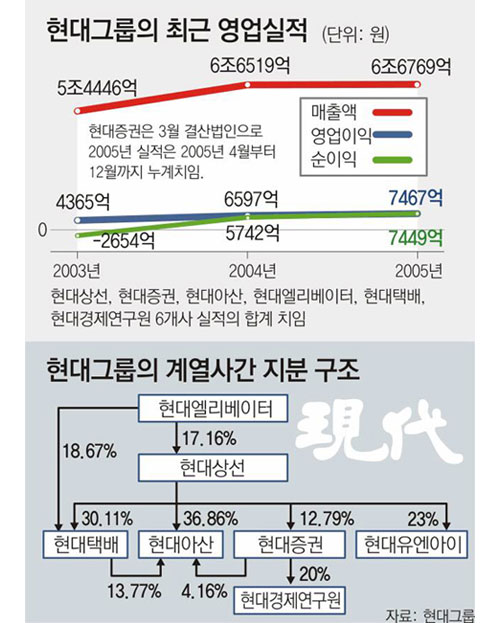

현대그룹 내부에선 “남의 집 안마당에 말뚝 쳐 놓고 점점 경영 간섭을 하지 않겠느냐”고 걱정하고 있다. 더욱이 이번엔 KCC와 달리 ‘알토란’ 같은 현대상선을 직접 공격한 데 대해 당혹감을 감추지 못하고 있다. 현대엘리베이터는 떼어 내고 현대상선만 잡아먹는 분리 전략 아니냐는 말도 나온다.

○현대중공업, “정몽준 의원과 연관 짓지 말라”

현대중공업그룹에선 “이제 시간이 약”이라는 분위기다. 여러 차례 ‘단순 투자 목적’이라고 밝힌 데다 “적대적 M&A는 절대 아니다”라고 되풀이하고 있다.

‘배후에 정몽준 의원이 있는 게 아니냐’는 의혹에 대해선 “말도 안 되는 소리”라고 일축한다.

현대중공업 고위 관계자는 “외국 회사에 넘어갈 위기에 처한 현대상선을 도와준 것”이라며 “시동생이 형수 회사를 빼앗는 일은 결코 없다”고 단언했다. 실제로 현대상선을 넘보는 외자(外資)의 움직임이 있다는 것이 현대중공업의 판단이다.

○‘카드’ 많지 않은 현 회장의 선택은

현대그룹에선 한때 한솥밥을 먹었던 현대중공업이 치고 나온 데 대해 당혹해하는 기색이 역력하다. 현대건설 인수를 위한 전략 수립과 자금 조달 방법에 골몰했던 현대그룹으로선 허를 찔린 셈.

문제는 현 회장의 선택 폭이 별로 넓지 않다는 점이다.

돈이 넘쳐 나는 현대중공업에 비해 일단 자금력에서 크게 뒤진다. 현대중공업이 장기전에 돌입한다면 현 회장은 절대적으로 불리하다. 15일로 예정된 현대상선 유상증자도 금융감독 당국이 제동을 걸고 나서 M&A 방어 수단으로 쓰기 어렵게 됐다.

더욱이 이번 사태를 현대가의 ‘적통(嫡統)’ 찾기와 연관 짓는 시각이 없지 않다. ‘며느리 집안’에 현대그룹을 넘길 수 없다는 ‘범현대가’의 기류도 일부 감지된다.

현 회장은 여론에 기대하고 있다. ‘시동생에게 핍박박는 형수의 고충’을 알리는 전략이다.

하지만 돈의 논리는 냉엄한 게 현실. 증권가에선 “현대중공업이 현대상선을 인수하면 사업구조상 시너지 효과가 있다”는 분석도 나온다.

여론은 대체로 중립적이다. 현 회장이 여론의 압도적 지지를 받았던 ‘김윤규 파동’ 때와는 사뭇 다른 양상이다.

최영해 기자 yhchoi65@donga.com

|

현대상선 방어용 ‘실탄’ 확보 비상

현대그룹이 현대중공업에 맞서 1차적인 기업 인수합병(M&A) 방어용으로 추진하고 있는 3150억 원 유상증자 계획에 ‘빨간불’이 켜졌다.

금융감독원이 3일 “이달 중순 예정된 현대상선의 유상증자 추진 배경과 절차에 문제가 있다”며 제동을 걸고 나섰기 때문이다.

금감원이 지적한 현대상선 유상증자 문제점은 크게 두 가지.

먼저 현대상선이 유상증자 목적을 ‘운영자금 마련’과 ‘기타 투자’로 해 돈을 어디에 쓸지 명확하게 밝히지 않았다는 것.

또 실권주가 나오면 현대그룹 계열 금융회사인 현대증권이 인수하도록 한 점도 문제로 지적됐다. 이 돈을 현대건설 인수에 사용할 경우 계열사가 편법으로 지원한다는 의혹을 받을 수 있다는 점에서다. 현대증권이 실권주 인수를 통해 현대건설 인수 지원에 나설 경우 공정거래법상 ‘상호주식 보유 금지’ 조항을 위반할 수 있다고 금감원은 해석했다.

금감원의 지적이 있자 현대상선은 이날 이사회를 열고 “유상증자로 조달한 돈은 현대건설 인수 자금으로 사용한다”고 밝혔다. 다만 현대건설 입찰에 실패할 경우에 한해 다른 목적으로 쓰겠다는 것이다.

또 실권주 처리 문제도 6월 19일 이사회에서 결정하겠다며 현대증권이 전액 인수한다는 당초 방침에서 물러섰다. 결국 유상증자로 마련된 돈은 반드시 현대건설 인수를 위해서만 사용해야 하므로 자금 운영이 빡빡해질 수밖에 없다. 따라서 당장 경영권 방어를 위한 목적으로 유상증자로 조달한 돈은 쓰기 힘들어진다.

황진영 기자 buddy@donga.com

유재동 기자 jarrett@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

금투세 폐지 대신 내년 시행 유예안 ‘고개’

- 좋아요 개

- 코멘트 개

-

‘연두색 번호판’ 피하는 법인車 꼼수… “6개월 렌트로 일반 번호판”

- 좋아요 개

- 코멘트 개

-

“경제부진, 행정지옥 탓”… 마크롱, 규제 겹겹 ‘밀푀유 정부’에 메스

- 좋아요 개

- 코멘트 개

댓글 0