[자산시장, 돈이 움직인다]<3>수천만원 투자자들을 위한 조언

#2. 중소기업을 운영하며 연 20억 원의 금융자산을 굴리는 김모 씨(53)는 금융자산 비중에서 주식 비중(펀드 포함)을 기존 50%에서 60%로 늘렸다. 반면 예금 비중은 20%에서 10%로 낮췄다. 혹시 모를 목돈이 필요할 때를 대비해 남겨둔 돈으로 여길 뿐 투자로 생각하진 않는다.

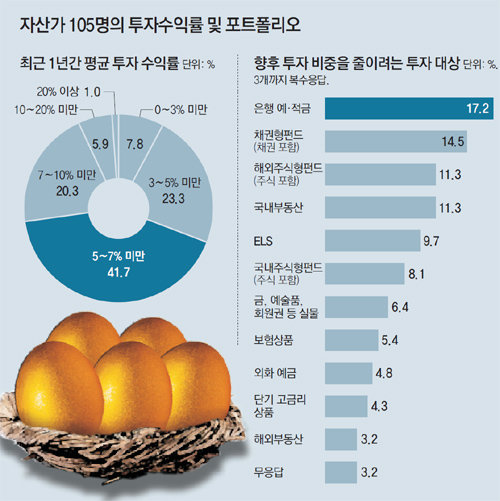

백 씨처럼 수천만 원의 여윳돈이 있지만 어떻게 운용해야 할지 몰라 고민하는 사람들이라면 돈을 불리는데 남다른 감각을 가진 자산가들의 결정에서 힌트를 얻을 만하다. 본보 설문조사 결과에서 보듯 은행에만 돈을 맡겨두던 보수적인 자산가들은 절반 이상(52.2%)이 주식이나 부동산, 실물자산 비중을 늘리는 등 투자자산 비중에 변화를 주고 있다. 전문가들은 특히 자산가들이 향후 예·적금에 대한 비중을 줄이고 주식형펀드나 주가연계증권(ELS)에 대한 투자 비중을 늘리겠다고 응답한 점에 주목하라고 강조했다.

○ “은행 밖으로 눈 돌려야 할 때”

전문가들은 “이제 예·적금의 시대는 끝났다”며 “자산가들처럼 개인투자자들도 투자시장으로 눈을 돌려 중위험·중수익을 추구하는 방향으로 재테크 전략을 다시 세우라”고 입을 모았다.

본보가 10억 원 이상의 금융자산을 보유한 자산가 105명을 대상으로 설문조사한 결과 이들은 향후 투자 비중을 늘리려는 대상으로 국내주식형펀드(28.7%)를 가장 많이 꼽았다. 이어 해외주식형펀드(16.2%), ELS(10.6%) 순이었다.

박선원 KB국민은행 명동PB센터 팀장은 “시가총액이 큰 대장주들이 부진해 최근 국내 주식시장이 박스권에 갇힌 느낌이지만 여전히 장기적 관점에서는 상승여력이 있다”고 말했다.

○ 문턱 낮아진 PB서비스도 주목해야

직접 투자 포트폴리오를 짜는 게 어렵게 느껴진다면 각 금융회사들이 자사 이름을 내걸고 판매하는 맞춤형 랩어카운트 상품을 주목할 만하다. 해당 상품은 프라이빗뱅커(PB)가 알아서 주식, 펀드, ELS 등을 골라 고객의 입맛에 맞게 포트폴리오를 짜주고 시장 변화를 살펴보며 관리해준다. 내년에 새로 도입되는 개인자산종합관리계좌(ISA)도 눈여겨보는 게 좋겠다. 여러 가지 금융상품을 갈아타며 자유롭게 투자를 하고 발생한 수익에 대해서는 200만 원까지 비과세 혜택도 누릴 수 있다.

금융회사들이 프라이빗뱅킹(PB·개인 자산관리)센터의 문턱을 낮추고 있으니 이용할 수 있는지 살펴보는 것도 방법이다. 과거에는 금융자산 10억 원 이상 보유 자산가들만 PB센터를 이용할 수 있었지만 최근에는 수천만 원을 보유한 중산층에도 문호가 확대됐다. IBK기업은행은 5000만 원 이상 보유 고객에게 PB서비스를 제공하고 있으며 씨티은행의 경우 빚을 제외한 순금융자산이 2000만 원 이상인 직장인도 PB서비스를 이용할 수 있다.

김준일 jikim@donga.com·장윤정 기자

김철웅 인턴기자 한양대 경영학과 4학년

자산시장 돈이 움직인다

구독

이런 구독물도 추천합니다!

-

이문영의 다시 보는 그날

구독

-

이은화의 미술시간

구독

-

기고

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

이재명 “권리당원 2배로 늘려야”… 당원 권한 대폭 확대 예고

- 좋아요 개

- 코멘트 개

-

-

사과하러 갔다더니 품안에 흉기가… 50대 남성 檢 송치

- 좋아요 개

- 코멘트 개

댓글 0