연금저축+IRP 최대 年 700만원 세액공제

종합소득 4000만원 이하, 저축액 16.5% 환급

A. 노후 대비를 위해 저축을 할 때는 절세 효과가 큰 연금저축과 개인형퇴직연금(IRP) 같은 연금계좌부터 활용하는 것이 좋다. 매년 연금계좌에 저축한 금액은 연말정산 때 세액공제를 받을 수 있기 때문이다. 세액공제 한도와 세액공제율은 상품 종류와 가입자의 소득에 따라 다르다.

연금저축부터 살펴보자. 근로자가 연금저축에 가입하면 한 해 동안 저축한 금액 중 최대 400만 원을 세액공제 받을 수 있다. 다만 종합소득이 1억 원(근로소득만 있는 경우 총급여가 1억2000만 원)이 넘는 고소득자는 300만 원까지만 가능하다.

내년부터 3년 동안은 50세 이상의 연금계좌 세액공제 한도가 200만 원 늘어난다. 이렇게 되면 연금저축에만 가입한 사람은 연간 최대 600만 원을, IRP를 이용하면 최대 900만 원까지 세액공제를 받을 수 있다. 정년퇴직을 앞둔 50대가 스스로 노후준비를 할 수 있도록 정부가 인센티브를 준 것이다. 다만 고소득자와 이자·배당 같은 금융소득이 연간 2000만 원을 초과하는 금융소득종합과세 대상자에게는 이 같은 혜택을 주지 않는다.

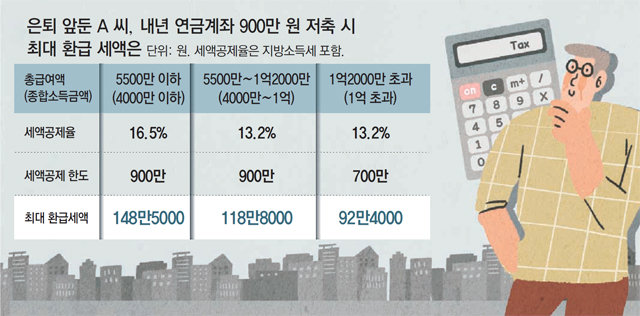

저축액에 대한 세액공제율도 소득에 따라 다르다. 종합소득이 연 4000만 원(근로소득만 있는 경우 총급여 5500만 원) 이하면 세액공제한도 내에서 저축한 금액의 16.5%를 연말정산 때 환급받는다. 소득이 그보다 많은 사람은 13.2%만 돌려받는다.

A 씨가 내년에 IRP에 900만 원을 저축하면 연말정산 때 세금을 얼마나 돌려받을 수 있을까. 근로소득 이외에 다른 소득이 없고 총급여가 5500만 원 이하면 저축금액 900만 원을 전부 세액공제 받고 세액공제율도 16.5%가 적용된다. 연말정산 때 최대 148만5000원을 돌려받을 수 있다. 총급여가 5500만 원 초과∼1억2000만 원 이하면 세액공제율이 13.2%로 낮아진다. 따라서 저축금액 900만 원을 전부 공제받더라도 최대 환급받을 수 있는 세금은 118만8000원으로 줄어든다. 총급여가 1억2000만 원을 넘으면 900만 원을 저축하더라도 700만 원만 세액공제 받는다. 세액공제율이 13.2%이므로 최대 환급 세액은 92만4000원이 된다.

퇴직급여를 연금계좌에 이체하고 연금으로 수령하면 퇴직소득세도 절감할 수 있다. 퇴직급여를 일시에 수령하면 퇴직소득세를 납부해야 하지만 연금계좌에 이체할 때는 소득세를 내지 않는다. 연금계좌에 이체한 퇴직급여는 55세 이후에 연금으로 수령할 수 있다. 이때 퇴직소득세율의 70%에 해당하는 연금소득세를 납부하면 된다. 그리고 내년부터는 연금 수령 연차가 10년을 넘으면 퇴직소득세율의 60%에 해당하는 세금만 납부하면 된다.

김동엽 미래에셋은퇴연구소 상무

김동엽 미래에셋은퇴연구소 상무

머니 컨설팅

구독

이런 구독물도 추천합니다!

-

층간소음 이렇게 푼다

구독

-

횡설수설

구독

-

헬스캡슐

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[머니 컨설팅]금융상품 투자해 상환한 여유자금 1억 생겼는데…](https://dimg.donga.com/a/204/115/95/2/wps/NEWS/IMAGE/2020/01/07/99109596.1.jpg)

![[머니 컨설팅]세제혜택 큰 노후대비 저축은?](https://dimg.donga.com/a/204/115/95/2/wps/NEWS/IMAGE/2019/12/31/99021753.1.jpg)

![[머니 컨설팅]투자초보, 만기된 예금 어디로 갈아타면 좋을까](https://dimg.donga.com/a/204/115/95/2/wps/NEWS/IMAGE/2019/12/23/98940229.1.jpg)

댓글 0