인덱스 운용절차 계량화

교과서적인 관리로 유명

퇴직연금펀드는 복권이 아니다. 시장을 크게 초과하는 수익이 아니라 안정적인 수익률을 노려야 한다. 그러므로 펀드매니저의 운용 능력에 기대기보다는 시스템에 의해 시장 평균 수익률을 추구하는 인덱스펀드를 고려할 필요가 있다.인덱스펀드는 펀드의 수익률이 기준지수(벤치마크)의 수익률과 동일하게 움직이도록 설계된 펀드다. 평균 대비 초과수익을 내기 위해 노력과 비용을 투입하는 대신 수동적 분산투자로 비용을 절감한다. 다양한 실증 경험을 통해 인덱스펀드의 우수성이 입증되면서 미국을 비롯한 선진국에서는 인덱스펀드가 보편적 투자수단으로 정착하고 있다.

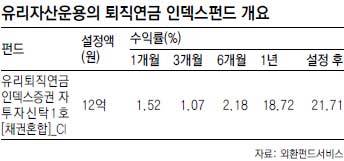

유리자산운용은 국내 인덱스펀드의 명가(名家)로 불린다. 창사 이래 인덱스펀드를 대중화하고 다양한 운용기법을 개발해 노하우를 축적했다. 단기적인 시장 흐름에 연연해 과도한 수익을 쫓는 대신 당초 원칙대로 합리적인 운용 전략을 추구한다는 것이 기본전략.

채권형 모펀드는 채권에 60% 이상을 투자하며 주식형 모펀드는 주식에 60% 이상, 채권에 40% 이하를 투자한다. 퇴직연금의 안정성을 고려해 주식형 모펀드에 대한 투자는 최고 40%로 제한했다. KOSPI200에 35%, KIS채권지수 국공채 3∼5년에 65%의 비중을 두고 벤치마크를 구성했다.

인덱스 운용에서 주관적 판단을 배제하기 위해 객관적 자료와 실증 분석을 바탕으로 절차를 계량화했다. 채권을 운용할 때는 장기적인 금리 전망을 토대로 포트폴리오를 구성하고 분산투자로 위험을 철저하게 관리한다. 유리자산운용 관계자는 “시장 상황에 연연하지 않고 철저하게 교과서적인 인덱스 운용을 고수해 퇴직 후 안정적인 수익을 노리는 고객의 이익을 지향하고 있다”고 말했다.

김재영 기자 redfoot@donga.com

똑똑한 펀드

구독

이런 구독물도 추천합니다!

-

공기업 감동경영

구독

-

프리미엄뷰

구독

-

이슈&뷰스

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

한강 위에서 먹고 자고 일한다

- 좋아요 개

- 코멘트 개

-

야구방망이에 필로폰 밀수…마약계 ‘큰손’ 미국인, 국내로 강제송환

- 좋아요 개

- 코멘트 개

-

두살 손녀 태운 차량 갑자기 질주…60대 할머니 “급발진” 주장

- 좋아요 개

- 코멘트 개

![[똑똑한 펀드]프랭클린템플턴 퇴직연금펀드](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0