A. 법인을 통한 주택임대업에 대한 관심이 커지고 있다. 다주택자에 대한 종합부동산세 부담이 크게 증가하고 있기 때문이다.

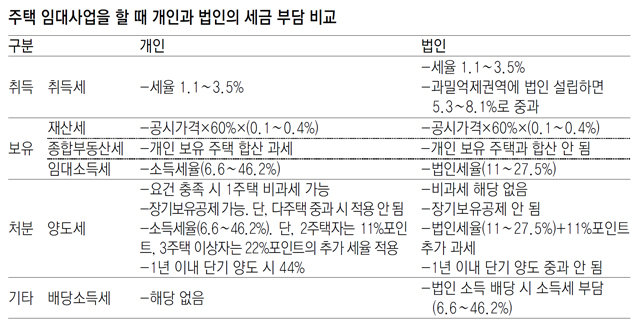

주택임대 사업을 개인으로 하는 경우와 법인으로 하는 경우 각 단계별로 적용되는 세금 부담 정도가 다르다. 그렇기 때문에 특정 항목만 단순히 비교해 유불리를 판단하면 향후 예상치 못한 부담에 직면할 수 있다. 각 단계별로 본인의 상황을 비교해 판단해야 한다.

주택을 보유하는 기간 중엔 재산세와 종합부동산세, 그리고 임대소득세를 부담해야 한다. 재산세는 개인과 법인이 동일하게 적용받지만 종합부동산세는 법인이 좀 더 유리하다. 종합부동산세는 보유 주택이 많을수록 부담하는 세액이 누진적으로 증가하는데, 법인이 보유한 주택은 개인이 보유한 주택과 합산되지 않아 기본공제 6억 원을 추가로 받을 수 있다.

임대소득세는 개인의 경우 과세표준 구간에 따라 6.6∼46.2%를 부담하지만 법인은 11∼27.5%를 부담하므로 표면적으로는 법인이 유리하다고 할 수 있다. 하지만 법인의 소득을 급여, 상여, 퇴직금, 배당금 등으로 인출하는 시점에서 임대소득세와 별도로 소득세를 부담해야 하는 점을 살펴야 한다. 법인의 소득이 커지면 법인세와 소득세가 이중과세 되는 부분이 생겨 오히려 더 많은 세금을 부담하게 될 수도 있기 때문이다.

부동산을 처분하는 경우, 개인은 요건을 충족하면 ‘1가구 1주택’ 비과세와 장기보유특별공제를 적용받을 수 있다. 또 과세표준 구간에 따라 6.6∼46.2%의 세율을 적용받는다. 다주택 중과 대상인 경우에는 장기보유특별공제가 적용되지 않으며 2주택자의 경우 11%포인트, 3주택 이상자의 경우 22%포인트의 추가 세율이 적용된다. 법인의 경우에는 1주택 비과세와 장기보유특별공제가 적용되지 않으며 과세표준 구간에 따라 11∼27.5%의 세율이 적용되고 주택 수와 상관없이 11%포인트의 추가 세율이 붙는다. 이때 전용면적 85m² 이하, 공시가격 6억 원 이하 주택을 장기임대주택으로 등록한 경우에는 개인은 장기보유특별공제를 세액의 70%까지 적용받을 수 있고 법인은 11%포인트의 추가 세율 적용을 받지 않을 수 있다.

이런 여러 조건을 따져 법인 전환이 유리하다고 판단되면 기존 개인사업자의 임대주택을 현물출자 방식으로 법인사업자로 전환하는 것이 가능하다. 이때에는 개인이 주택을 법인에 양도하고 현금 대신 주식을 받은 것에 해당되므로 개인은 양도소득세를, 법인은 취득세를 부담해야 한다. 하지만 업종 변경 없이 그대로 임대업을 영위할 경우 양도소득세의 납부 시기를 이연할 수 있고 취득세도 75%까지 감면받을 수 있다.

이호용KB국민은행 WM스타자문단 세무사

이호용KB국민은행 WM스타자문단 세무사

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

15층 자택서 생후 6개월 딸 던진 20대 친모, 징역 7년

- 좋아요 개

- 코멘트 개

-

청소년에게 속아 술을 판 가게 영업정지 ‘2개월→7일’ 완화

- 좋아요 개

- 코멘트 개

-

조국혁신당 “尹 4·19 도둑 참배”…대통령실 “자기애 과하다”

- 좋아요 개

- 코멘트 개

![[머니 컨설팅]한-중 주식형펀드 보유 직장인, 하반기 포트폴리오는?](https://dimg.donga.com/a/204/115/95/2/wps/NEWS/IMAGE/2019/07/01/96277161.1.jpg)

![[머니 컨설팅]주택임대 개인사업자의 법인 전환, 단계별 유불리 꼼꼼히 따져 결정을](https://dimg.donga.com/a/204/115/95/2/wps/NEWS/IMAGE/2019/06/24/96164668.1.jpg)

![[머니 컨설팅]현금자산 통째로 달러-금 투자는 위험… 비중 늘리되 조정 시점에 분할 매수를](https://dimg.donga.com/a/204/115/95/2/wps/NEWS/IMAGE/2019/06/18/96038831.1.jpg)

댓글 0